10月13日晚间,隆平高科(SZ000998,股价9.90元/股,总市值145.48亿元)发布公告,称将以7.15亿元受让北京联创种业有限公司(以下简称联创种业)7名自然人股东合计持有的联创种业10%股权。收购完成后,联创种业将成为隆平高科的全资子公司。

值得注意的是,在这之后,隆平高科称,为进一步增强公司在玉米产业的综合竞争力,满足联创种业发展需要,联创种业拟增资扩股引入包括中国中信金融资产管理股份有限公司(以下简称中信金融资产)在内的4家战略投资机构,此次融资总额达8亿元,合计占增资后总股本的10.06%。

《每日经济新闻》记者查询到,隆平高科在2018年收购联创种业成为其控股股东,如今打造了玉米、水稻及小麦三大主粮业务,其中联创种业是其发展玉米业务的核心平台。

拟以7.15亿元收购联创种业10%股权

据了解,自2018年隆平高科收购联创种业成为控股股东以后,经过多年发展,联创种业经营业绩持续攀升,营收从2018年的4.85亿元增长至2024年的16.23亿元,净利润从2018年的1.89亿元增长至2024年的4.32亿元。

《每日经济新闻》记者注意到,隆平高科在公告中介绍,种子业务的业务年度和财务年度不一致,国内玉米种子销售主要集中在四季度和一季度。若以业务年度(指上一年度10月1日至次一年度9月30日业务期间)核算,2022~2023业务年度,联创种业营业收入、净利润分别为12.54亿元、3.29亿元,后续两个业务年度对应的营收分别为14.85亿元、14.55亿元,净利润对应为3.06亿元及3.45亿元,保持稳定态势。

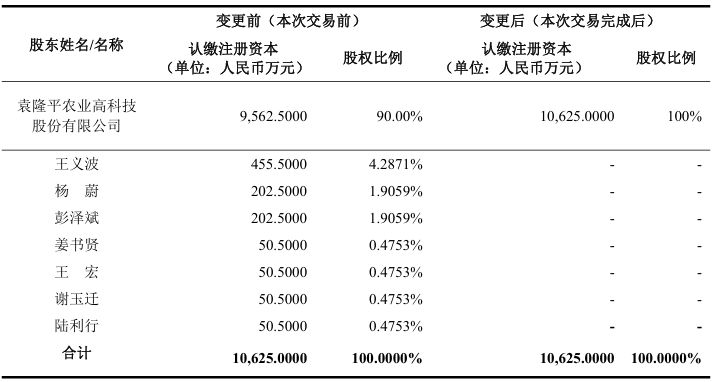

本次交易前后联创种业股权结构

股权结构方面,隆平高科此前持有联创种业90%股权,后者剩余的10%股权集中在王义波、杨蔚、彭泽斌等7名自然人股东手中。10月10日,隆平高科临时董事会审议通过了受让联创种业剩余股权的议案,以2024年12月31日为评估基准日,联创种业100%股权对应的评估价值为71.5亿元,10%股权对应价格为7.15亿元。

隆平高科于14日上午在公司微信公众号发布了相关文章,其中介绍,联创种业具有多重市场领先优势。

一是品种优势,在全国玉米推广种植面积前十大品种中,联创种业占有三席,同时转基因品种先发优势明显,已审定通过10个转基因玉米品种,推广面积行业领先。

二是具有领先的育种资源、技术团队及平台,通过“全国玉米主产区研发布局+全类型玉米组测试体系”,赋能玉米育种创新;此外,还拥有多品牌、广覆盖的强大品牌与销售体系以及规模化的优质制种基地布局。

联创种业计划引入4家战略投资者

隆平高科同日发布的公告还披露,在完成上述收购事项后,联创种业拟增资扩股引入战略投资者,其中包括中信金融资产。

《每日经济新闻》记者注意到,中信金融资产为隆平高科的关联单位,其第一大股东中国中信集团有限公司也是隆平高科第一大股东中信农业科技股份有限公司(以下简称中信农业)的实际控制人,今年5月份,隆平高科刚完成向大股东中信农业的12亿元定增。

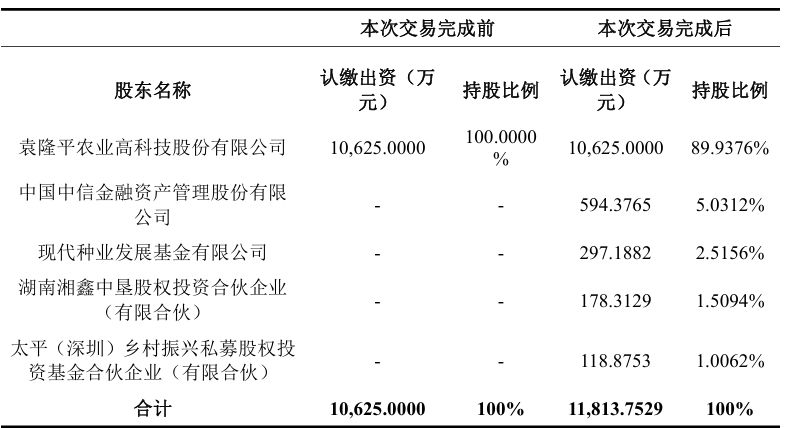

增资扩股完成前后联创种业股权结构

根据公告,中信金融资产、现代种业发展基金有限公司、湖南湘鑫中垦股权投资合伙企业(有限合伙)、太平(深圳)乡村振兴私募股权投资基金合伙企业(有限合伙)作为战略投资者,4家机构将分别以4亿元、2亿元、1.2亿元、8000万元的价格进行认购,对应取得联创种业增资后5.0312%、2.5156%、1.5094%、1.0062%股份,因此,增资后隆平高科对联创种业的持股比例将由100%变更为89.94%。

隆平高科表示,这些战略投资者具有品牌信誉、种业投资经验以及资金实力。自然人股东退出及引入新的战略资本,一方面有利于更好地激发和释放新团队的活力,加快推动公司玉米种子业务向事业部一体化的方向发展,助力公司玉米板块稳健发展、持续做大做强,另一方面也将形成更为长期和稳定的经营决策机制,以支持公司的高质量可持续发展。