2025年5月,随着证监会《推动公募基金高质量发展行动方案》一纸文件落地,一场聚焦基金收费与“业绩驱动”深度挂钩的行业调整随即展开。

在此背景下,首批26只浮动费率基金仅用两周就完成了从申报到发行的流程,速度非常快。这类新基金最大的特点是采用了“双挂钩” 的收费机制:管理费率在0.6%到1.5%之间浮动,既和投资者持有基金的时间长短有关(鼓励长期持有),又和基金的业绩表现挂钩。这种机制打破了过去“不管业绩好坏都收一样钱”的固定费率模式,让基金公司和投资者的利益更紧密地绑在一起。

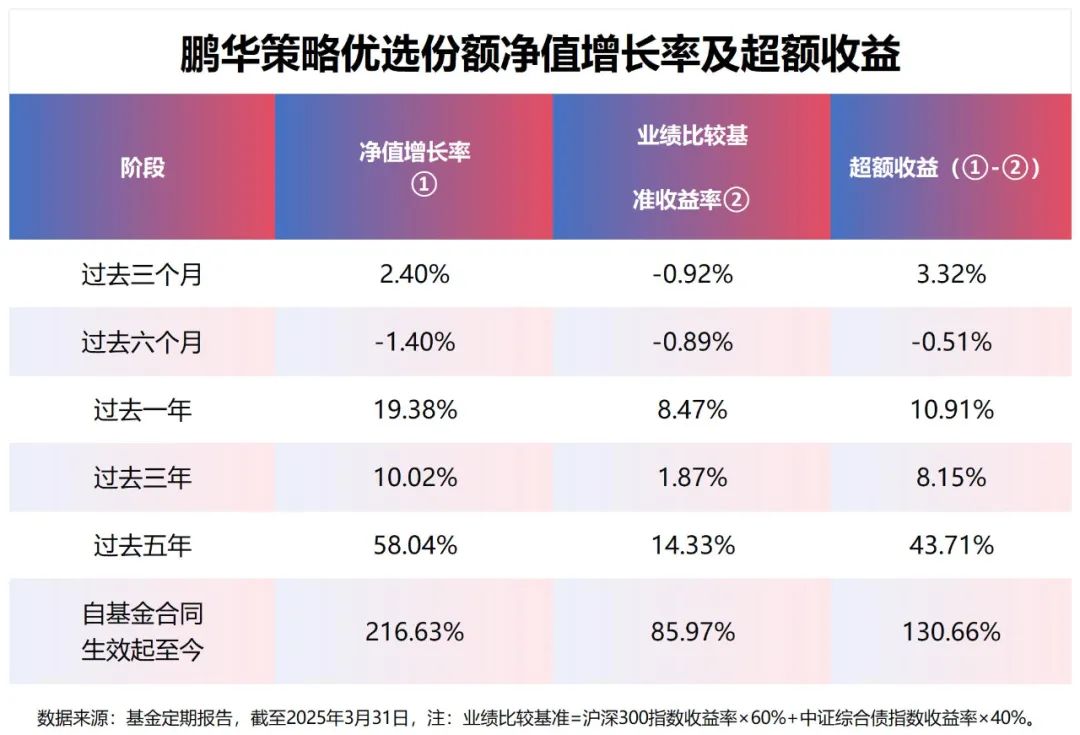

为此,各家基金公司对这一产品都很上心,纷纷派出了旗下实力型基金经理担纲管理。比如,正在发行中的鹏华共赢未来(A类 024467,C类 024468)拟任基金经理袁航,证券从业16年,担任基金经理逾10年来超额收益显著。他管理的鹏华策略优选自成立以来累计净值增长率216.63%,超越业绩比较基准130.66%。(数据来源:基金定期报告,截至2025年3月31日,鹏华策略优选成立于2014年6月10日,袁航于2015年8月13日接手管理。)

既然谈到了袁航,我们就以他为样本,来分析一下浮动费率基金经理的实力几何。

业绩验证与逻辑

对于一款主动权益基金而言,基金经理是决定其未来投资业绩的核心变量,而长期业绩则是衡量基金经理投资能力的“试金石”。袁航,正是一位凭借深厚投研积淀与独特投资框架,在市场波动中持续创造价值的资深投资人。

他于2009年6月加入鹏华基金,从行业研究员起步,现任权益投资一部副总经理,并管理多只产品。

2014年11月,袁航开启基金管理生涯,至今已逾10年。在他管理过的十余只基金中,鹏华先进制造与鹏华策略优选是其任职时间最长的两只。数据显示,截至2025年5月31日,自2014年11月4日管理以来鹏华先进制造任职回报208.8%、自2015年8月13日鹏华策略优选任职回报104.87%,展现出了穿越牛熊周期的持续回报能力。

上述收益体现了袁航的长期绝对收益,而从相对基准的超额收益看,其投资能力同样突出。以鹏华策略优选为例,该基金在过去一年、五年及成立以来均取得显著历史超额收益,其中最近1年超额收益为 10.91%,五年超额收益达43.73%(数据来源:基金定期报告,截至2025年3月31日)。

袁航的业绩优势并非偶然,而是其长期深耕价值投资、以草蛇灰线般的研究积累构建投资框架,最终实现按图索骥、精准选股的必然结果。

他自2009 年加入鹏华基金后,深耕大消费、大金融、大制造等领域研究,构建了对企业内在价值的深度认知体系。2015年8月起管理鹏华策略优选,在9年多管理周期中,该基金重仓股估值水平多数时期低于同类产品,凸显其“低估值筛选+长期价值持有”的策略特征。他认为,投资的本质是“以合理价格买入能持续创造现金流的资产”,而非追逐市场短期热点,这种理念贯穿于其组合管理的始终。

基于对投资本质的深刻理解,袁航在投资风格上不断探索创新,开创了“双重价值”策略:一方面关注“价值成长”型企业,即通过持续超预期的业绩增长打开估值空间的标的;另一方面挖掘“深度价值”型资产,即市场情绪低估其基本面稳定性、存在修复空间的企业。两者的灵活切换,源于他对市场周期的敏锐判断——在成长股估值合理时侧重前者,在低估值资产被错杀时转向后者,形成动态平衡的投资框架。

这种“双重价值” 策略在持仓结构中得到了清晰印证。基金定期报告显示,截至2025年3月末,鹏华策略优选持仓聚焦银行(占净值比重32.68%)、制造业(59.29%)等领域,前十大重仓股包括招商银行(9.09%)、五粮液(9.00%)、格力电器(8.97%)等。这些标的身上体现了低估值、高股息等特征,长期涨幅普遍超越行业平均水平,凸显其“精选个股获取超额收益”的能力。

三维选股模型与逻辑

袁航的投资理念是在实践中凝结成一套行之有效的选股策略。在瞬息万变的资本市场,他深知唯有建立严谨的筛选标准,才能捕捉到真正具备长期价值的优质企业。基于此,袁航的选股策略遵循严格的立体化标准,通过三重维度筛选具备穿越周期能力的企业。

首先是竞争壁垒的厚度,他将护城河视为企业抵御风险的“防火墙”,关注品牌壁垒、成本优势、渠道掌控力等显性与隐性优势。例如,其长期重仓的某银行股等因客户粘性强、风控体系完善,被视为 “护城河深厚”的典型代表。

其次是增长的质量而非规模。他强调,优质企业的增长应体现为自由现金流的持续积累与股东权益的增厚,而非依赖外部融资或行业红利。以他持有的某家电股为例,其通过技术迭代与精益管理实现的内生增长,是其组合中的核心持仓。

最后是估值的安全边际。过往多份基金定期报告显示,其管理基金的重仓股平均市盈率(TTM)显著低于行业均值,这种 “不支付过高溢价” 的原则,旨在为投资设置抵御市场波动的“缓冲垫”。他常以 “采购逻辑”类比投资:“即便商品品质优良,也要确保采购价格低于内在价值,否则难有合理回报。”

在最新一期的基金定期报告中,袁航提到了选股的核心思路。他说:“在具体选股上,我们重点聚焦的是公司护城河、长期增长前景以及估值,相对淡化的是市场情绪波动和短期资金买卖。”

在他看来,投资是变与不变的结合,上述理念是他长期坚守的准则。他说:“现实世界中,既有变化,也有不变,一年后微博上的热搜是变化莫测的,但一年后的太阳依然是东升西落的,一百年、一千年后也还是如此。投资世界中,也是既有变化,也有不变,变化的是日新月异的信息科技技术,不变的是人们对于效率的追求、对于健康的追求、对于舒适的追求等等。”他说,“我们相信,在投资世界中,正确把握变或者不变,都可以在长期内获得丰厚回报。”

持股集中与跨行业均衡

基于严谨的选股策略,袁航将投资智慧进一步延伸至组合管理层面。选股是根基,而组合构建则是投资理念在更高维度的实践,既要体现对优质标的的深度挖掘,也要平衡风险与收益。

在组合管理层面,袁航展现出“聚焦核心+分散风险”的特色。他对深度研究的企业敢于集中持仓。基金定期报告显示,截至2025年一季度末,鹏华策略优选混合前十大重仓股市值达到78.99%,体现出对选股的自信。

这一点类似查理芒格。芒格认为一个人一生能够真正理解的投资机会是有限的,而这些机会恰巧价格便宜、价值被低估的情况更是少之又少。所以当这种难得的投资机会出现时,就必须重仓投入。他觉得一旦发现极具价值的投资对象,不应分散资金,因为“一块钱不能同时放在两个地方”,集中持股才能抓住这些稀缺机会带来的丰厚回报。

袁航虽然持股是相对集中,但是在行业配置上他做却能实现相对均衡。

从过往定期报告披露的信息来看,他通过控制单一行业持仓比例(通常将第一大重仓行业占比控制在20%-30%),实现大消费、大金融、大制造等板块的均衡配置,避免单一赛道波动对组合的过度冲击。

这种策略的背后,是他对市场复杂性的深刻认知:“集中持仓是深度研究的结果,跨行业均衡是对不确定性的敬畏。”通过在每个核心能力圈精选 3-5 家龙头企业,其组合既保持了对高价值赛道的深度参与,又通过行业分散降低了系统性风险,形成“重点突破与全面防御” 的有机统一。

费率革新与价值投资

中国公募基金的费率改革,本质是一场关于“投资生态重构” 的深刻变革。

作为首批浮动费率基金,鹏华共赢未来的“双挂钩”机制与袁航的投资理念形成天然协同。该机制下,管理费随持有时间延长与业绩超越基准而递增,既激励管理人专注长期超额收益的创造,又引导投资者摒弃短期博弈思维。

对于投资者而言,选择袁航管理的这只基金,意味着选择一位以“深研究+重视长周期价值”为信仰的管理者,以及一种“风险共担、收益共享”的新投资模式。

在资本市场波动加剧的当下,这种以深度研究为根基、以费率机制为纽带的投资路径,或将成为穿越周期、锚定长期价值的可靠选择。

风险提示:基金的过往业绩不预示未来表现,浮动费率不保证收益,投资者应仔细阅读基金合同及招募说明书,根据自身风险承受能力谨慎投资。