最近有篇名为《100%全球股票组合是投资者一生最优选择》的帖子在小红书火了。

这个颠覆性观点来自今年一篇学术论文,翻译过来叫《突破常规:对生命周期投资建议的批判性评估》),该论文一经发布就引发了华尔街极大的争议和讨论。

论文的核心观点有:

1、真正的长期风险不是波动,而是财富积累不足。因此,最优的生命周期投资组合几乎全程都应该是股票,尤其是要大量配置国际股,而不是靠债券来保守,因为债券的低回报率本身就是一种巨大的风险。

2、一个由1/3本国股票和2/3国际股票组成的100%全球股票组合,是贯穿投资者一生的最优选择。

重点解释3点:

1、为什么是1/3本国股票?

我们对自身居住的地方更熟悉,也有更清楚哪些板块值得配置,因此本国市场要占30-40%的较高仓位。

2、为什么要配置2/3国际股票?

因为在长达几十年的时长中,不可能永远是某一个国家在快速发展,而是不同国家此起彼伏发展。

3、论文认为全球分散配置也能做到在短期分散风险。

-----------

我在小红书看了帖子下面的评论,发现大家的“两级分化”还挺明显的~

支持新观点的人:非常认同波动不是风险,只是股市的属性之一;债市低收益率难以跑赢通胀,买债就是鸡肋;看好的地区都配上,也能分散风险。

支持传统观点的人:配置债券本身也不是为了高收益,而是降低短期波动;尤其是老年人,根本扛不住巨大下跌。

在我看来,两者最大的区别在于:新论文更强调“区域市场分散”,而传统观点更强调“资产类别分散”。

目前市面上提到投资组合,大多是传统观点的“股债金”配置型组合,包括大家耳熟能详的“永久组合、全天候组合、斯文森组合”,债券占比在25%-55%范围。咱们国内投顾组合这边,我之前给大家分享的交银、兴全、中欧也是以传统观点的“股债金”配置为主。

----------

于是我就好奇,国内有没有符合“新观点”的投顾组合,好让我来验证验证,到底能不能像论文所说:长期业绩好,短期分散风险。

组合要求:

1、几乎都是股票,高仓位运作

2、约1/3是配置本地股市,2/3做境外分散

功夫不负有心人,还真被我找到了~

不久前写《一年涨超46%!这个投顾组合越来越强》时就研究过有外资股东背景的景顺长城基金,当时挖掘出了市场上少见的主投港股的$景顺长城港股宝$。

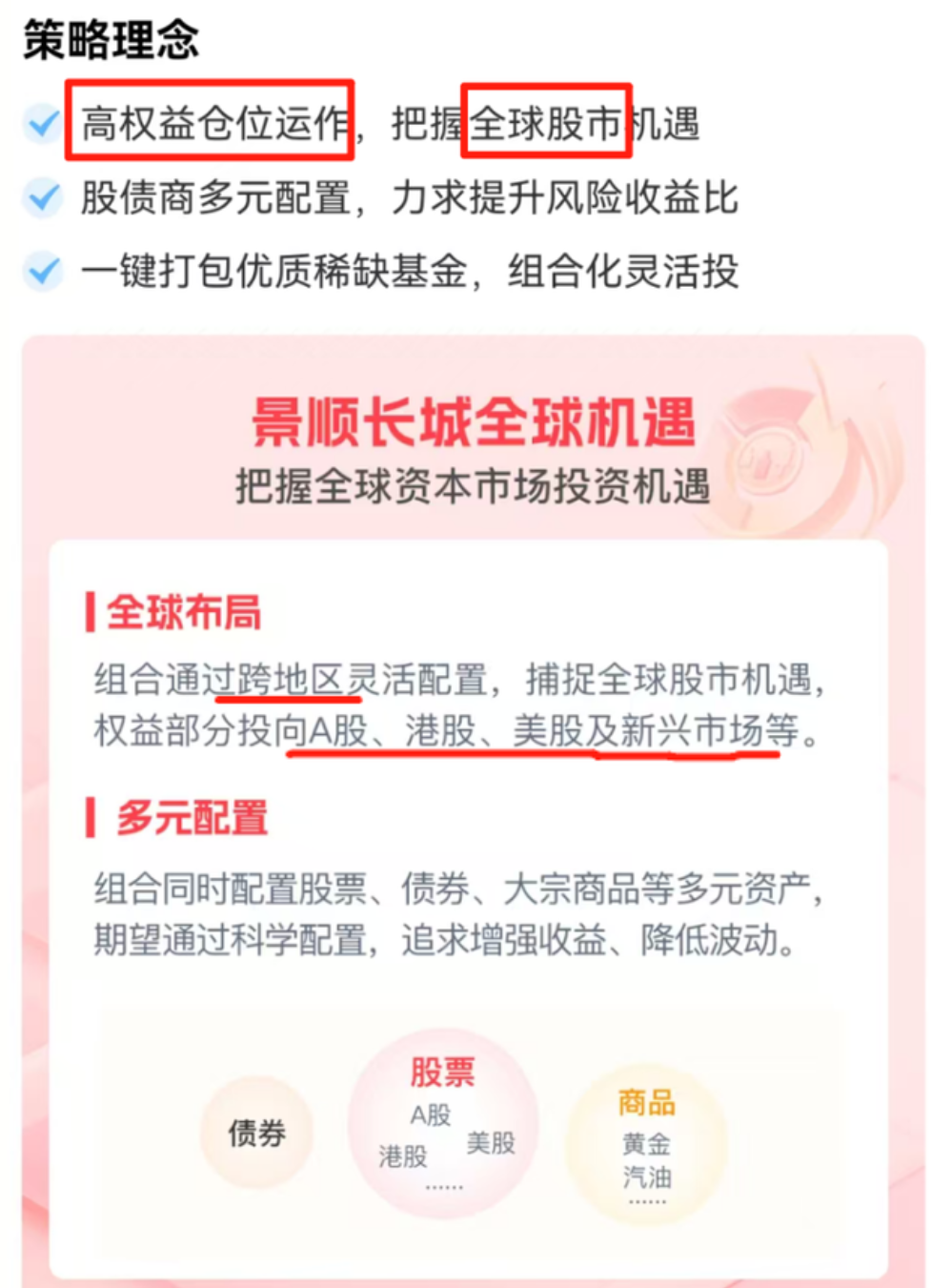

这次顺着境内+境外、全球投资的思路,我又发现景顺长城旗下果然有一个目前来看起来符合上述要求的组合$景顺长城全球机遇$。

1、高权益仓位运作,长期90%左右的股票仓位;

2、主打跨地区配置(A股、港股、美股、新兴市场),把握全球股市机遇(境外投资基金>45%)

3、同时会做一定的多元资产分散,配置少量债基与黄金

我扒了一下“景顺长城全球机遇”当前持仓基金,大致梳理出目前的仓位配比:

A股:33%

港股:44%

美股:8%

台股:2%

黄金:3%

债基货基:10%

特别说明:该组合策略并没有规定A股和其他股市的占比范围。也就是说,投顾主理人会根据投资研判灵活调整不同国家的配比。

不过,在我关注的投顾组合范围内,目前能贴合上“本地1/3+跨境2/3”的,也就景顺长城全球机遇。

“景顺长城全球机遇”投资策略分析

“景顺长城全球机遇”在2022年6月成立,截至2025.8.27运行了3年多时间。

1、看业绩

成立以来累计涨幅36.65%,跑赢恒生指数的19.54%和沪深300的7.25%!(截至2025.8.27)

近1年组合涨幅34.17%,也超过了沪深300的32.70%——这要归功于“景顺长城全球机遇”配置了不少港股,在今年上半年就率先跑赢沪深300,而下半年更是有A股资产仓位的助力,进一步提升了组合业绩。

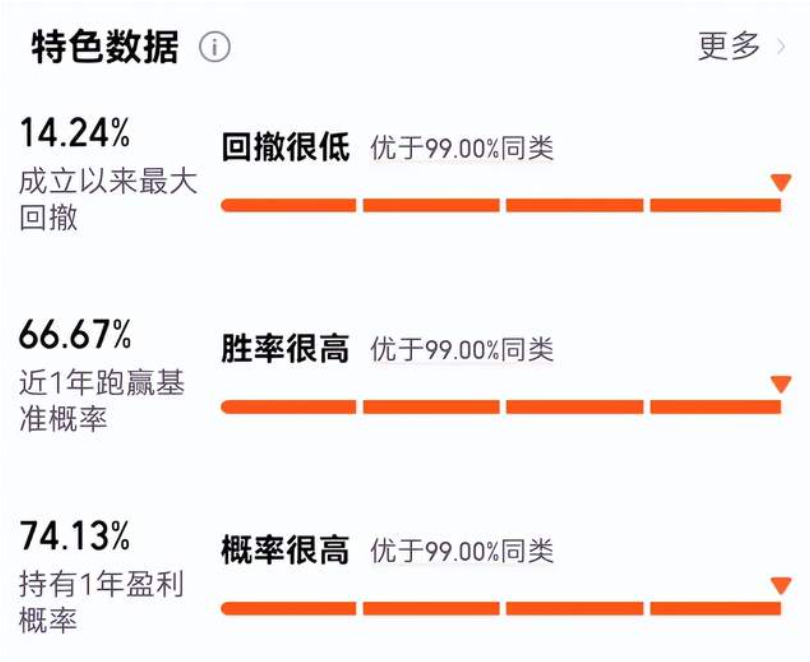

2、看回撤

这是最让我震惊的~

成立以来3年多时间,最大回撤只有14.24%!

要知道,同样的时间段,沪深300的最大回撤是-29.73%。

也就是说,做了跨市场分散配置的组合,最大回撤能减少一半。

从“景顺长城全球机遇”的能涨抗跌的表现来看,还真能验证论文观点!

为了一探究竟,我进一步分析了“景顺长城全球机遇”持仓基金。

从业绩曲线来看,它的“能涨抗跌”分别在2023年和2025年得到了很好的体现。

2023年,景顺长城全球机遇的抗跌性由“海外分散”与“行业选择”共同造就。

海外分散:在配置A股基金以外,增配港股基金,美股基金和些许台股资产。

行业选择:持仓港股基金超配“港股红利”,在熊市提供稳定性;台股穿透后主要是台积电,受益于ChatGPT横空出世引爆AI科技行情,台积电在2023年大涨。

事实证明,景顺长城全球机遇可以不靠降低股票仓位,而是靠“海外分散”与“精准行业研判”也能做到分散风险,降低波动。

到了2025年,大A进入到牛市行情,上证指数一举突破3800点。

今年来(截至2025.8.27),沪深300指数上涨11.47%,而“景顺长城全球机遇”涨幅20.41%,大幅跑赢沪深300!

主要有2点原因:

1、上半年上涨,源于重仓港股基金,把握住了上半年的港股行情。(受益于港股市场“离岸+低估”双特点,成为全球资金“高切低”的首批选择——今年上半年,恒生科技指数收涨20%,而沪深300只有0.02%)

2、下半年组合持续上涨,主要由A股基金行业变动贡献。

我发现,景顺长城全球机遇重仓的一只主动基金在今年Q1做了调仓:降低消费与新能源,增加科技与红利。

科技:全球AI浪潮驱动产业升级,国产替代逻辑强化红利:在利率下行周期中,更受稳健资金青睐

大家今年应该对“哑铃策略”很熟悉,一边是红利资产提供稳定性,一边是科技成长类资产提供高弹性。

总之,这是一次非常及时的“弃弱留强”操作,成功抓住今年A股的上涨主线。

所以,投顾主理人是会挑基金的~

目前“景顺长城全球机遇”的持仓行业主要分布在“新经济、高股息、AI科技”,符合市场偏好与政策发力方向!

通过这次分析,我认为“景顺长城全球机遇”的成功并非偶然,它至少做对了2点:

1、通过全球分散配置抓住了跨市场投资机会(美股、台股科技、港股红利),对冲A股2023年下跌。

2、通过所投基金的敏锐行业调仓,精准把握住A股内部结构性行情,获得跑赢大盘的超额回报。

----------

说到“全球跨市场配置”不得不提一个非常关键的问题:投资团队是否具有海外投研的支持?

景顺长城基金本身具有外资背景,与外方股东——全球领先的独立投资管理机构景顺Invesco有定期交流及投研成果的分享机制,更具全球视野,在把握境内外投资机会时也更有优势。

最后想说:

“论文新观点”与“传统观点”的最终目标是一致的——都是为了实现长期财富增值和退休保障,只是对“风险”的定义和管控手段不同。所以,没有对错之分,完全取决投资者对短期波动的忍受能力。

那么,你更认同“几乎100%全球股票组合”还是“传统股债配置组合”?