$银华天玑-年年红$

$享红利$

$银华天玑-悄悄盈$

$银华天玑-太太宝$

这是2025年7月份第4周策略报告,也是我们第1135篇周策略报告。

市场行情如火如荼,虽然综合指数方面稳扎稳打,但细分指数表现的可以说精彩纷呈,我们最近总结分析,认为“中国资产价值重估+上市公司质量提升”双初级阶段可能基本就要过去了,或即将进入到中期阶段,那么如果行情继续发展,未来会有什么不一样呢?

我们思考至少有3点不太一样之处:

一、主线行情的演绎可能不同

回顾2007年10月底我入市以来经历过了的几轮市场周期性轮回,在市场大的上涨周期里,大多会有主线行情,而且会集中在一两条少数主线之内,并且会过分演绎泡沫化,透支未来数年的业绩和估值。(Wind,2007.10.31-2025.07.18)

这一次,我们分析认为可能会呈现出多条主线接力行情。

得出这样的判断,主要是我们观察到市场发生的深层次变化,

1、市场的行为主体由过去的散户、游资主导,逐步过渡到机构、长线资金主导;

后者更倾向于追求长期的确定性行情。

2、监管愈发到位,愈发市场化;

我们可以明显的感受到,整体的监管环境变得越来越专业和市场化,过分的短期题材式行情、虚假小作文、拉抬股价等行为受到的监管和处罚越来越及时和严重,这也会遏制行情泡沫化。

3、投资者也更加成熟;

《证监会:我国股民有2.2亿,基民超过7亿,市场运行事关上亿家庭、工商百业》(财联社,2024.06.18),这些股民和基民随着市场的发展也逐步变得更加成熟,盲目追涨杀跌的事情,恐怕也会越来越少。

以上这3个深层次的变化,很有可能会改变过去那种行情集中在少数一个板块,直至泡沫化的局面,多条主线、逐步接力、不严重脱离基本面,也许会是这一轮中期行情的一个新的特征。

二、行情持续性可能会更持久

沪深300周K线图,Wind,2002.01.04-2025.7.18

从沪深300的历史周K线图中我们直观的感受很明显,就是市场大的周期波动率是明显降低的,从大的周期看,市场正在告别大涨大跌、急涨急跌的状态。

变化总是一点点发生的,重要的不是纠结于问题和现状、纠结于眼前的得失,而是要放眼未来,去发现未来的趋势和变化,从中把握其中的机会,规避潜在的风险。

从技术图形上显示的趋势看,从未来资本市场在中国社会经济发展中的定位看,再结合以新版“国九条”、《推动公募基金行业高质量发展行动方案》等一系列变革措施看,我们有足够的理由对这一次市场行情的持久性保持乐观期待。

那么怎么思考其中的机会和风险呢?

从大的方面看,机会可能是系统性的、式的;

龙头公司和真正的优秀公司(不管是成长型还是红利型、价值型)会更受青睐。至于细分行业和公司,每个人的理解可能并不一样。

风险方面,盲目的进进出出、折折腾腾,希望通过波段和短期交易增加利润厚度的方式,可能会越来越没有大的机会了。

三‘、投资参与市场的行为模式可能不会再以个股为主

这么方面我也不列举数据了,大家应该能够明显的感觉到,经过这么多年的实践,投资者越来也重视包括ETF、场外指数基金、基金投顾组合的方式投资参与市场了,可能未来个股投资逐渐不再是主流。

以上这3点变化是我们要从底层逻辑中重视的,这对于我们从宏观上评估风险收益比,从中观上选择进攻和防守的方向和策略,从微观上怎么把握节奏、提升效率,都会有深刻的影响。

四、市场的方向和机会

大致讲下我们的思考:

1、港股创新药全面激活整个医药医疗板块。

港股创新药实在是表现的太强了,这是我们也没能完全想到的,单周收涨13.83%,再创年内新高,今年以来收涨了94.31%,很强;

从盘面观察看,整个医药医疗板块都开始走强,A股的CS创新药上周收涨6.14%,年内收涨25.84%;疫苗生物上周收涨4.14%,年内收涨17.61%;

医疗器械上周收涨2.19%,年内收涨2.00%;技术图形上普遍呈现出多头排列。(Wind,2025.01.01-2025.07.18)

从我们的研究分析看,我们认为短期追涨港股创新药还是有一定的风险的,也许仍然处在低位的医疗器械、疫苗生科,或更值得重视。

2、人工智能重启。

人工智能指数上周收涨了7.79%,机器人收涨4.28%,周内也有很多重磅的新闻以及部分上市公司的业绩公告,整个人工智能板块可能会重启上涨周期。(Wind,2025.07.14-2025.07.18)

3、恒生科技也有望重启行情。

上周恒生科技收涨5.53%,周内关于外卖“反内卷”治理的消息也让市场反应强烈,恒生科技结束近4个月的调整的概率也在加大。(Wind,2025.03.01-2025.07.18)

4、低位板块整理充分,有望接力行情。

上周低位板块经过短期的整理后,表现的非常强势,在我们重点关注的低位板块中,稀土产业收涨3.38%,航天航空收涨3.82%,新能电池2.26%,疫苗生物收涨4.14%,有色金属收涨2.00%,细分化工收涨2.16%;唯独动漫游戏收跌3.16%。(Wind,2025.07.14-2025.07.18)

从我们的研究分析看,这些低位板块的技术图形大部分都走出了多头排列,有些还很强势;

从基本面看,业绩的拐点有的已经出现,有的若隐若现;从行业面看,都有一定的成长性或者是即将步入周期性拐点;

政策面和资金面方面,有些得到了很大的支持和关注,有些可以预期未来有比较大的概率会得到发展。

综合来看,这些低位板块要高度重视,这也会是我们后期极其关注的方向。

5、内需、消费,重视新兴消费,等待基础消费。

从目前消费板块的情况看,以恒生消费为代表的新兴消费在基本面、技术面、资金面和情绪面、基金经理(公司)面出现了更多同频共振,需要足够重视,上周收涨1.85%。而以消费红利为代表的基础消费板块,虽然韧性很足但还没有完全走出来,上周收涨0.45%;

中证白酒上涨收涨1.44%,但中证白酒的投资逻辑可能还在重塑中。(Wind,2025.07.14-2025.07.18)

6、红利风格内部或继续分化。

红利风格在过去的2、3年中得到了重复的表达,市场对于红利风格的投资价值和机会已经得到了充分认可。

但基于我们对于周期和规律的研究看,也许,我们应该适当的警惕某些相对传统的红利指数阶段性调整的隐忧;

不过,对于红利质量、红利成长低波等风格来说,可能会凸显一定的投资价值和机会。(Wind,2022.01.01-2025.07.18)

7、债券方面,不要动摇对可转债的信心。

债券方面,我们认为继续精选利率债和信用债的思路是没大问题的,仍然有很多优秀的主动型债券类基金表现的比较稳定也可期待,但现在对于可转债的争议比较大。

我们的观点比较明确,在权益市场良性发展的当下,适当提高容忍度,适当的用权益思维看待可转债,不要动摇信心和定力。

五、正常发车仍然是当下优先选项

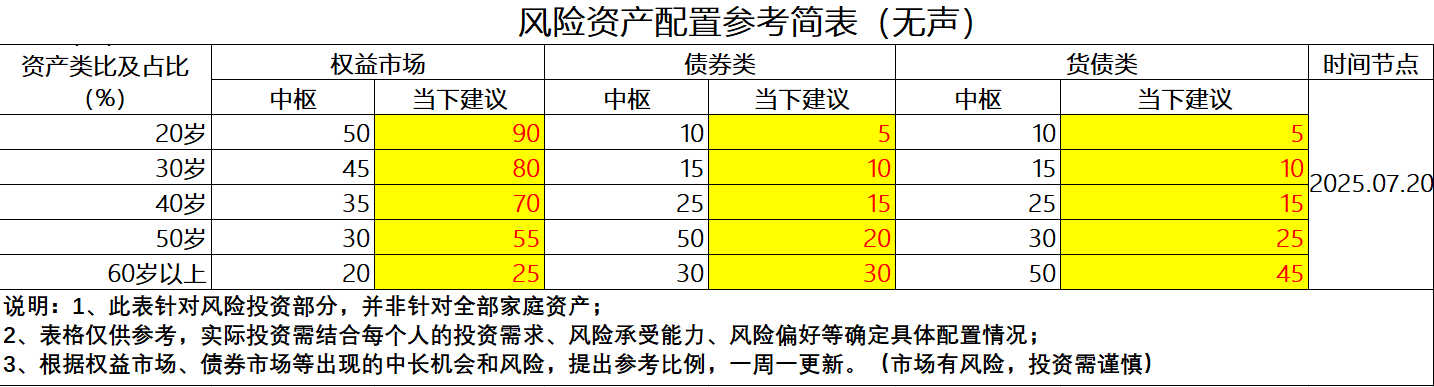

基于以上思考和分析,我们对于成长型、红利型、偏债型、货债型基金投顾组合的策略做出了新的调整;

成长型策略开始逐步重视低位板块,红利型开始内部调整结构,偏债型适当优化,货债型在风险可控下尽可能重视债券方向。

我们认为完成正常的发车,保持适当的节奏,仍然是当下的优选项,所以,我们下周一(2025.07.21)的定投发车正常进行,计划如下:

发车1份成长型基金投顾组合,

发车0.5份红利型基金投顾组合,

发车0.5份偏债型基金投顾组合。

货债型基金投顾组合暂不发车,投资者可以结合自己实际情况参考。

我是无声,每天坚持研究分析基金,

坚持思考权益、债券、货债三个方向基金投顾组合策略,

每个交易日一篇投资复盘文章,

每个交易日一条《基金大复盘》视频,

每周日发布周策略报告,

随时保持高效沟通和交流,一个坚持努力提高研究能力的基金投顾人。

觉得内容有价值,觉得基金投顾组合值得信赖,觉得顾问交流很重要,就点个赞,留个言,转发一下吧。谢谢。

温馨提示:本文不构成投资建议,市场有风险,投资需谨慎。

管理型基金投资顾问服务由银华基金管理股份有限公司提供。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投顾组合建议中可能包含银华基金管理的基金产品及其他基金管理人管理的基金产品。请投资者在使用基金组合服务之前,仔细阅读相关协议、业务规则以及策略说明书,充分了解组合详情及该组合的基金配置情况,确认该组合符合自身的风险承受能力、投资期限和投资目标。投资者投资基金投顾组合策略应遵循“买者自负”原则,在全面了解基金投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的基金投顾组合策略,谨慎作出投资决策,独立承担投资风险。银华基金不保证基金投资组合策略一定盈利及最低收益,也不做保本承诺。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。投顾服务的过往业绩并不预示其未来业绩表现,为其他投资人创造的收益并不构成业绩表现的保证。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。基金有风险,投资需谨慎。#稀土价值重估持续!上涨空间有多大?#