高抛低吸,指在低点谨慎吸筹、高点果断抛售,获取价差收益,如此循环往复,积少成多,最终获得可观的收益。这种策略成功的关键在于对高点和低点的判断和把握,以及卖出和买入交易的果断执行。

高抛低吸听起来简单,实际执行难度却较高。一般高抛低吸操作主要通过技术分析的方式,根据均线系统、成交量、支撑线和压力线等技术指标来判断高点、低点并做出交易决策,由于受到贪婪与恐惧、损失厌恶等人性弱点的影响,很容易因操作不当陷入追涨杀跌的怪圈。

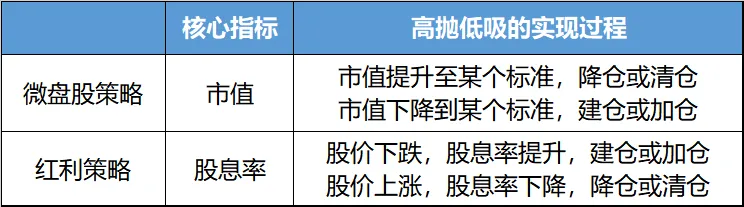

通过研究,我们发现有一些规则简单明确、准确度较高、不受人为因素影响的策略,自带实现“高抛低吸”的效果,比如微盘股策略和红利策略。

一、微盘股策略

微盘股策略的代表性应用是万得微盘股指数,该指数以沪深交易所的所有上市公司为样本空间,剔除ST、*ST及退市警示标的,选取市值最小的400只股票为成份股。该指数2025年以前以“等权重+每日再平衡”的规则运行,2025年1月2日变更为“等权重+每月再平衡”,以便更稳定的反映微盘股的整体表现。

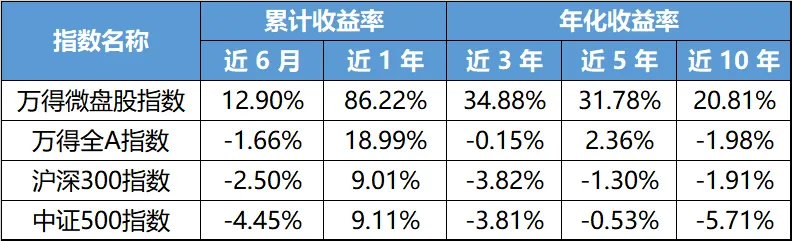

从过往业绩来看,近1年万得微盘股指数上涨86.22%,万得全A仅上涨18.99%;近10年,万得微盘股指数年化收益率达到20.81%,同期万得全A、沪深300、中证500年化收益率为负。整体上看,该指数在短期和中长期都获得了不错的收益。(来源:Wind,截至2025.6.20)

图:万得微盘股指数累计回报率对比

来源:Wind,截至2025.6.20,蓝线-万得微盘股指数,橙色线-万得全A,浅绿线-万得蓝筹280

万得微盘股指数取得这样亮眼的业绩,主要是因为该指数在样本选择、权重设置、调仓规则方面进行了独特的设计,比如:

1、交易规则简单。该指数撇开复杂的基本面因素(如ROE、盈利增长等)、行情因素等,紧盯股票市值变化,将全市场市值最小的400只股票作为成份股,每次样本调整时,从低到高,将市值排名400以外的成份股剔除,将市值排名滑落至400以内的成份股调入,实现高抛低吸。

2、等权重,无论个股市值大小,对指数的影响程度是一致的。

3、成份股市值较低、波动性较高,增大了高抛低吸的利差空间。

4、调仓频率较高,进行日度、月度调仓,频率高于普通指数(一般按季度、半年度调仓),收益主要来源于交易,而不是长期持有。

整体上看,微盘股策略赚的不是基本面的钱,而是来自于“高抛低吸”的高频交易,挣的是市场情绪、估值波动的钱。A股是一个以散户为主的博弈市场,喜欢炒小炒新、短线交易,散户的交易行为特性使得微盘股容易出现 “情绪驱动型” 的价格波动,这为微盘股策略提供了捕捉价差的空间。值得注意的是,在美股、港股这种较为成熟的市场中,该策略并没有过于惊艳的表现。

当然收益和风险是相伴相生的,微盘股策略面临的主要是流动性风险,因为微盘股市值小、不确定性高,一般机构投资者不会参与,一旦交易活跃度降低,就可能引发流动性坍塌导致大幅回撤。比如2024年初万得微盘股指数就因流动性踩踏而大幅回撤,所幸后续市场流动性维持宽松,叠加风险偏好逐步修复等因素,该指数得以逐步收复前期失地。

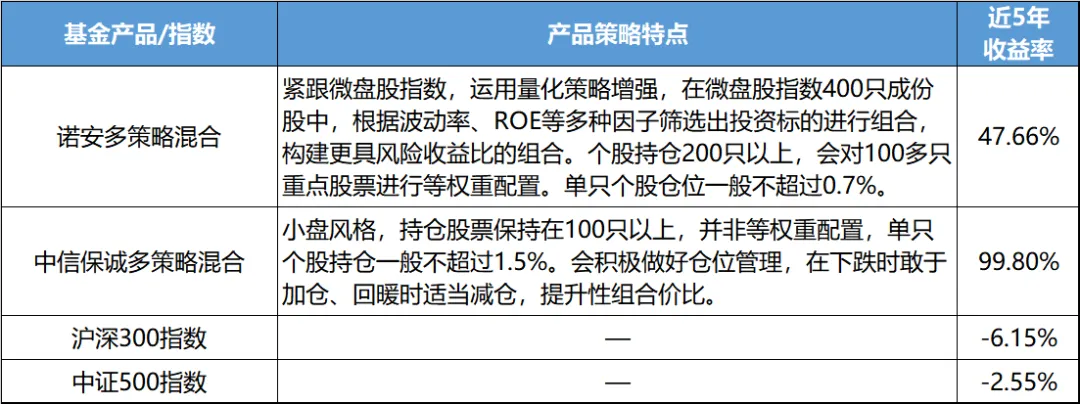

在实际应用中,有一些主动权益基金采用微盘股量化策略获得了不错的业绩。通常这类基金会对微盘股策略进行一些优化,比如在坚持以市值指标进行高抛低吸的前提下,或减少成份股数量,或借助量化技术进行选股和交易,或增加一些有助于推动个股表现的选股因子。

表:部分有代表性的微盘股策略基金

来源:Wind,截至2025.6.20

二、红利策略

红利策略的典型应用是中证红利指数,该指数对样本空间内证券按照过去三年平均现金股息率由高到低排名,选取排名靠前的100只作为成份股,采用股息率加权,定期调仓,调出高估值、低分红率股票,调入低估值、高分红率股票,实现“高抛低吸”。

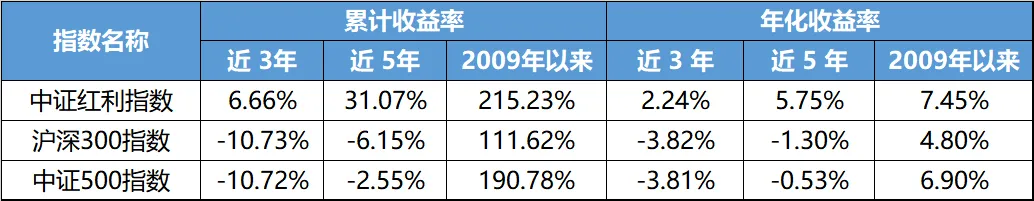

自2009年以来,中证红利指数上涨215.23%,远高于同期沪深300、中证500的涨幅;该指数年化收益率为7.45%,高于同期沪深300、中证500的年化收益率。整体上看,该指数在中长期获得了出色的表现。(来源:Wind,截至2025.6.20)

图:中证红利指数收益率走势对比

来源:Wind,截至2025.6.20,红线为中证红利,玫红色为沪深300,灰线为中证500

红利策略能够在中长期跑赢市场平均水平,并且整体波动率较低,主要原因如下:

1、核心指标是股息率指标,这个指标可以侧面反映公司的经营质量和回报股东的意愿,据此选出的成份股多是基本面较为过硬、风险因素较少的股票。因为能够持续支付高股息的公司,要有稳定的盈利能力,利润真实可靠且具有可持续性,能通过日常经营活动积累充沛的自由现金流。

2、根据股息率=单位分红/单位股价的公式,假定分子(单位分红)不变,即股价下跌的股票股息率会提升,股价上涨的股票股息率会下降,按照股息率由高到低进行选股,相当于自动实现高抛低吸,执行逆向投资。

3、定期调整成份股,一般为季度、半年度,频率比微盘股策略低,但足以实现规律性的交易。

4、股息率加权,对股息率高的个股赋予更高权重,提升组合整体的股息率水平。这种加权方式相对于市值加权有很多优势,比如股息率加权不受到市值大小的影响,能够更全面地覆盖不同市值的公司,防止被大市值公司绑架;市值加权往往会给短期股价涨幅较高的股票更高的权重,容易造成“追涨杀跌”,股息率加权则可以避免这种问题,有效降低组合风险。

可见,相较于微盘股策略,红利策略更加注重企业分红能力,选取的公司通常具有稳定的盈利能力和良好的现金流,具有较强的抗风险能力,在市场下跌时安全垫较足,是自带高抛低吸基因的价值风格。

在实际应用中,采用红利策略的大多是被动指数型基金。同时为了规避存在股息率波动较大,借钱分红等现象的股票,很多采用红利策略的指数在编制过程中除了红利因子,也纳入低波动因子、质量因子等来筛选成份股。

表:部分代表性的红利指数产品

来源:Wind,截至2025.6.20

也有一些采用红利策略的主动基金,有的是股票型或混合型基金,借助红利策略进行选股,重点对公用事业、银行、能源、电力等高股息行业进行配置;有的是固收+产品,组合的权益部分采用红利策略进行投资,有助于进一步提升组合整体的稳定性。

三、结语

大道至简,用在投资中就是采用简单的策略来实现非常靓丽的业绩,微盘股策略、红利策略证明了这个可能。

从上文的分析来看,这两个策略并没有什么高深的理论和太大的操作难度,或盯住市值,或盯住股息率,自带高抛低吸的机制,在避免人为干扰的情况下,以一定频率进行持续的、一致的操作,在中长期内保持不懈的活力,穿越牛熊轮回。

在实际投资中,已经有不少基金通过主动管理或被动跟踪指数的方式,将这两种策略应用在实战中,在坚持实现“高抛低吸”的前提下,对策略进行优化和提升,以便更好的将策略落地实施,这些产品都值得大家进一步研究。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。