——价值投资这么强,该怎么在基金中的实践?能不能更赚钱?

众所周知,“价值投资”被视为炒股理念中的最高境界,许多投资大佬比如格雷厄姆、巴菲特、邓普顿、李录、段永平都强调“价值投资”,他们收益也确实很好,一直很富,越来越富。

更厉害的是,这些人还很正能量。他们的生活很幸福,工作也很享受,无私分享投资理念,包括在商业、人生、成长、政治,甚至感情方面都有很多真知灼见,让人不得不佩服这些搞价值投资的人,也想学习他们。

问题是,他们是买股票,我们是买基金呀~!他们经常说什么好行业、好公司、好价格、好管理层,咱们都没法实践呀!

我们买基金怎么也能用到价值投资理念呢?更重要的是,如果贯彻价值投资理念,能不能更赚钱呢?

一、什么是价值投资?

很多投资人都宣称自己是价值投资,定义也比较宽泛,有人说,价格低于价值买入就是价值投资。我这里选用一个比较严苛的价值投资概念。

真正的价值投资认为“买股票就是买公司”。比如你朋友要开一个厂,让你给他投资,你在考察一番之后,把钱投给他了,这就是真正的投资。

这种情况下,你没法退出,只能长期持有这家公司,通过分红,通过它的发展,未来获得收益。

很多价值投资者都强调“不能卖出”的思维方式(巴菲特:打卡理论;姜诚&张坤:退市还愿不愿意买?)。在价值投资者看来,不想长期投资的买卖股票都是投机,不能叫投资。

价值投资者将股权视为企业所有权,像企业经营者一样,深入研究基本面。查理芒格举过一个例子:

“若你从家族继承了几家公司,你一定会认真学习每家公司的运营细节——护城河是否稳固?管理层是否可靠?现金流是否健康?因为这是你赖以生存的资产。”

二、怎么用价值投资理念买基金?

价值投资理念就是长期持有优质公司,贯彻至基金投资领域并不难——跟随那些坚持价值投资理念的基金经理,就相当于自己在做价值投资了。

所以,我们要做的就是,寻找好的基金经理,买入并长期持有。

反之,不研究基金,只想着低买高卖、跟风炒作,这种显然不是价值投资,可归为投机。

这么说的话,基民贯彻价值投资理念要比股民容易,股民还要去判断股票的价格是否合理,要考虑卖出的问题。基民可以不需要判断价格,只需要判断经理好坏,判断价格的事情外包给了基金经理。

问题是,用价值投资的理念买基金,会更赚钱吗?

三、用价值投资的理念买基金,会更赚钱吗?

我回答可能令你大跌眼镜——不容易,也不一定更赚钱!

因为寻找好经理,比寻找好股票难多了。这不是价值投资的问题,也不是研究态度的问题,而是能不能达到的问题——基金经理的公开资料太少了,管理年限不够长,易受规模影响,从业不够稳定,很难有确定性。

基金经理都很擅长宣传自己,绝大部分都标榜自己是价值投资,你不能因为基金经理说的好就买他。

首先你自己要对价值投资有深刻的认知,其次,你要对基金经理进行深入、长期的研究,才能判断他的好坏。

但是基金经理公开信息却很少,别说是访谈了,很多经理的年龄和学历都查不到,这种情况下,深度研究无从谈起。

此外,73%的权益型基金经理管理年限不足6年,这种情况下,研究的置信度也不够。

关于这一点,上篇文章《总想让我们长期持有,为什么基金不多披露些信息?》已经探讨过了。

更郁闷的是,等我们好不容易识别出了一个好经理,此时往往已经晚了——他的管理规模可能已经很大了,影响超额收益了;或者他开始在公司担任管理层了,没有那么多精力在投资了。

最倒霉的是,识别出的好经理没多久就离职了(比如董承非、丘栋荣、曹名长、鲍无可、周海栋等),前面的研究全都白干!~

概括一下,好经理比好公司更难研究、更难识别、稳定性也更差。

我们可以测算一下:

我在很早就做了个实验组合『好经理组合』,组合理念是:用本人研究后认可的好经理构建基金组合,按照看好程度和价值投资理念分配权重,不考虑市场风格变化和牛熊变化,看看长期持有好经理能获得什么样的收益。

我觉得我对基金投资的研究还算可以吧?!这个实验组合我认真测试了4年半,历经多次调仓,却表现很差。

以下是组合最初和最新持仓,选的基本都是市场公认的价值投资好经理,组合偏质量风格。

2020-11-9成立至今收益率为-23.22%,同期万得偏股基金指数为-13.29%,年均负超额收益2%,回撤也更大。(截至6-18)

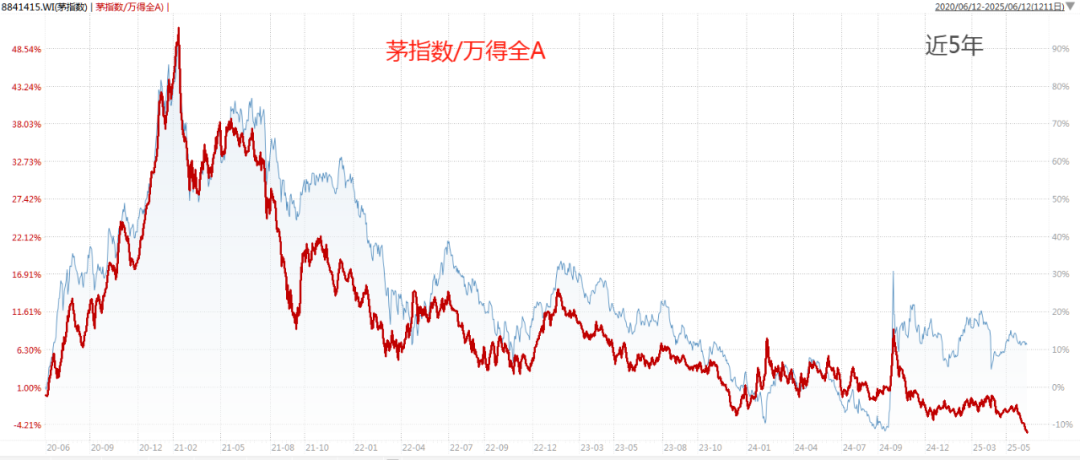

客观地说,过去4年多质量风格(价值投资)整体表现很差,影响了组合表现。下图是茅指数/万得全A,可以看到,从2021-2至今,茅指数持续下跌并跑输市场

我期待未来组合可以表现得更好一点,至少得跑赢市场平均吧?!(否则谁还会相信基金经理关于价值投资的鬼话)

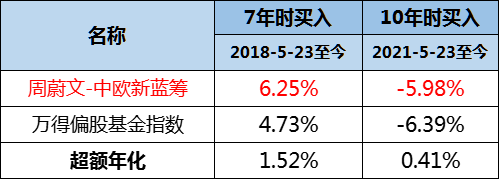

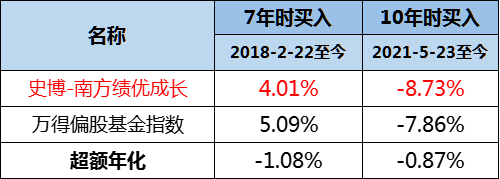

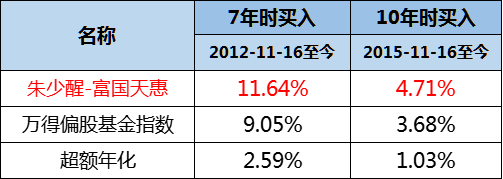

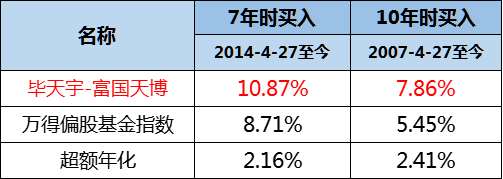

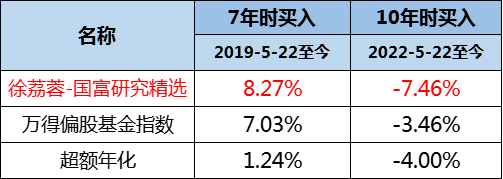

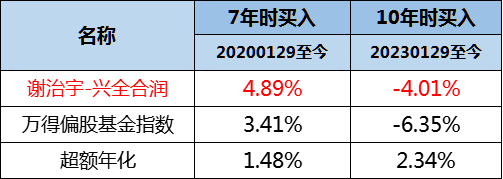

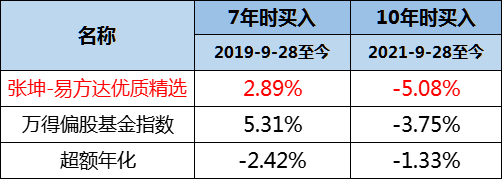

当然,你可能是觉得是我判断好经理的能力不行。假设你的选基能力更强,很准确的选出了7位好经理。在他们任职7年时或10年时买入他们的代表作,对比市场平均(万得偏股基金指数),可获得什么样的超额收益?(截至2025-6-3)

上述7位后来成为顶流的基金经理,假设你在第7年发现他们,平均每年可获得0.008%的超额收益;假设到第10年才发现他们,就没有超额收益了。

总结:价值投资虽好,但用在买基金上,却很难操作,也难获得明显的超额收益。

原因:一是没有足够长时间的、可查阅的、详细的基金经理资料,难选出好经理。

二是好经理的职业寿命短于好公司,且易受管理规模和精力下降的影响。

价值投资的理念我们一定要学习,但实践中不必太较真。

投资理念千千万,哪种理念更适合基金投资呢?经过我自己这么多年的投资实践,我个人觉得有2种投资理念非常适合,篇幅有限,就留到下篇文章再说啦~欢迎大家持续关注订阅。