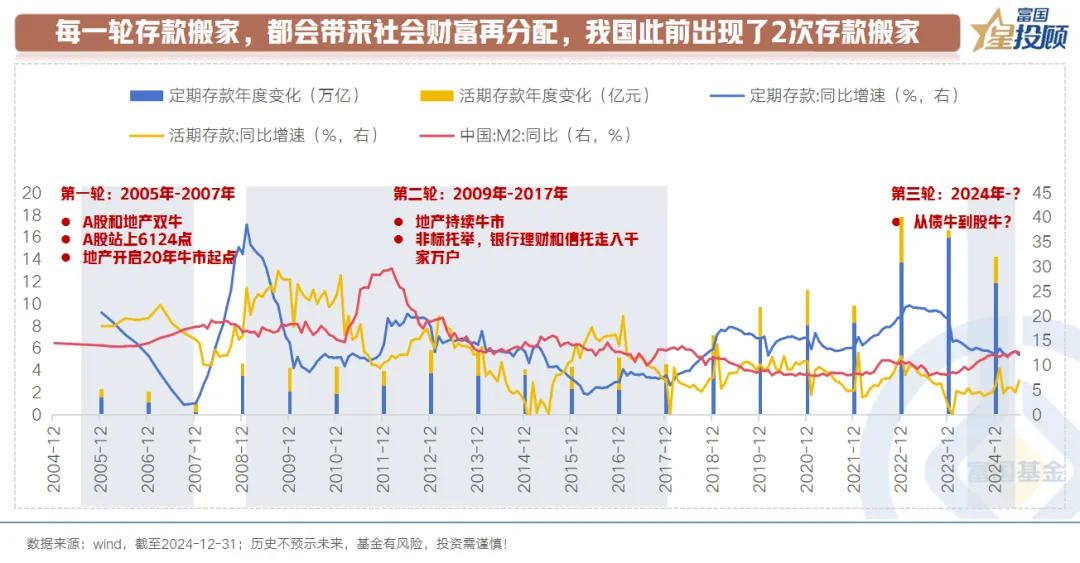

资金,无疑是资产价格最直接的决定因素。回溯历史,每一轮存款搬家都会催生一轮资产牛市,进而带动社会财富再分配。因此,抓住存款搬家的机会至关重要。

(一)当前已站在新一轮存款搬家起点

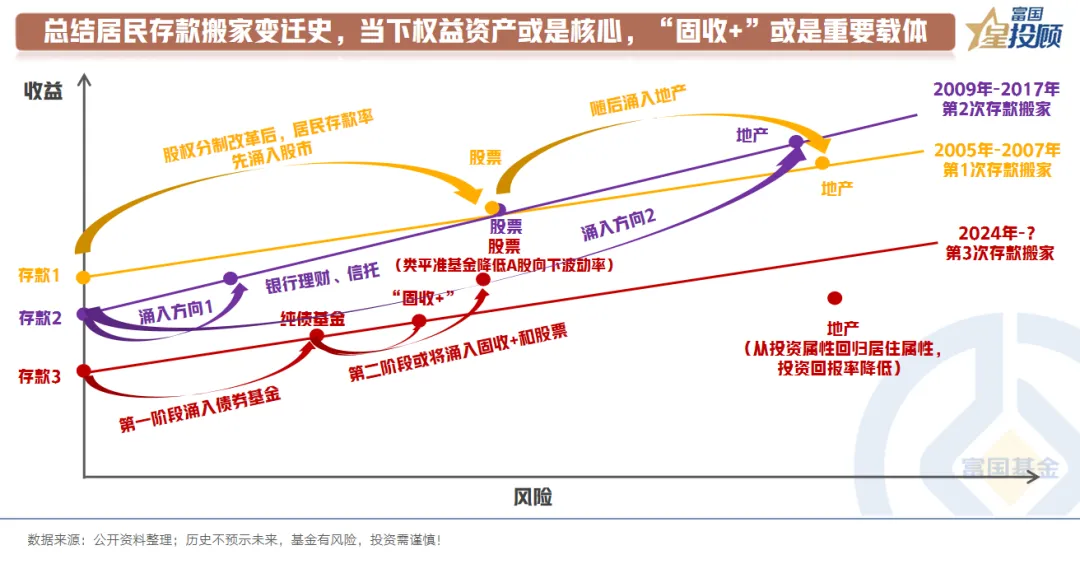

1)21世纪以来,我国出现了2次居民存款搬家

第一轮,发生在2005年-2007年。居民存款搬家流向了A股和房地产,上证指数在此期间站上了6124点,房地产就此迎来了20年牛市开端。

第二轮,发生在2009年-2017年,是一轮持续时间较长的存款搬家。居民存款持续流向2个方向:一是,资管产品中的银行理财和信托。二是,房地产。带来的直接影响是地产持续牛市,理财、信托在创造收益的同时,也迎来了规模的持续攀升。

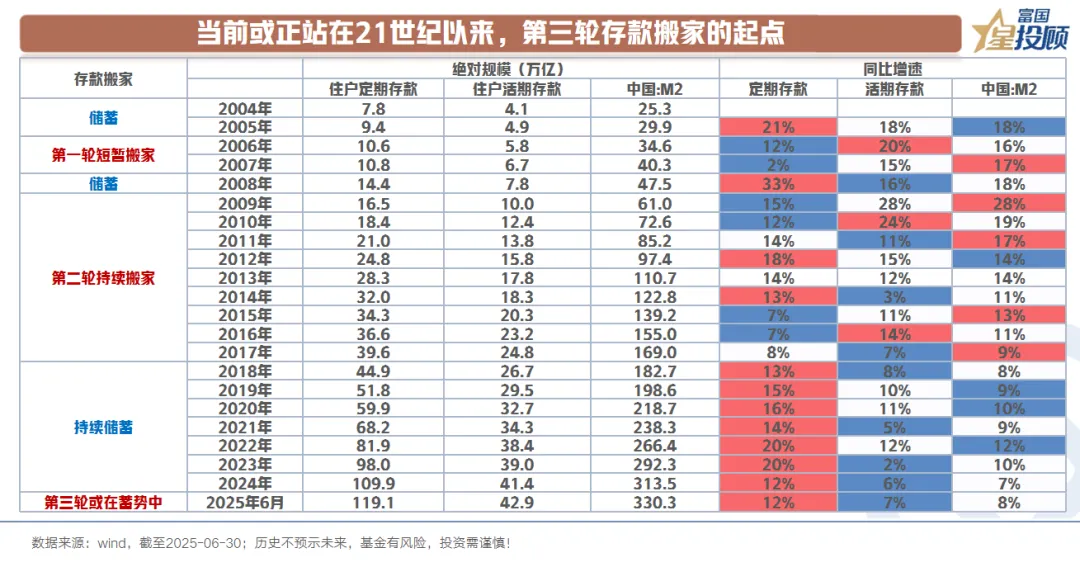

2)当前或正站在21世纪以来,第三轮存款搬家的起点

当前来看,住户部门定期存款增速持续高于M2增速。这表明2018年以后,我国居民在持续加速储蓄。底层原因在于地产周期下行导致风险偏好回落,而随着存款利率下破1%,债券基金收益率愈发有限,我们或正站在第三轮存款搬家起点。

(二)过去2轮存款搬家效应回溯

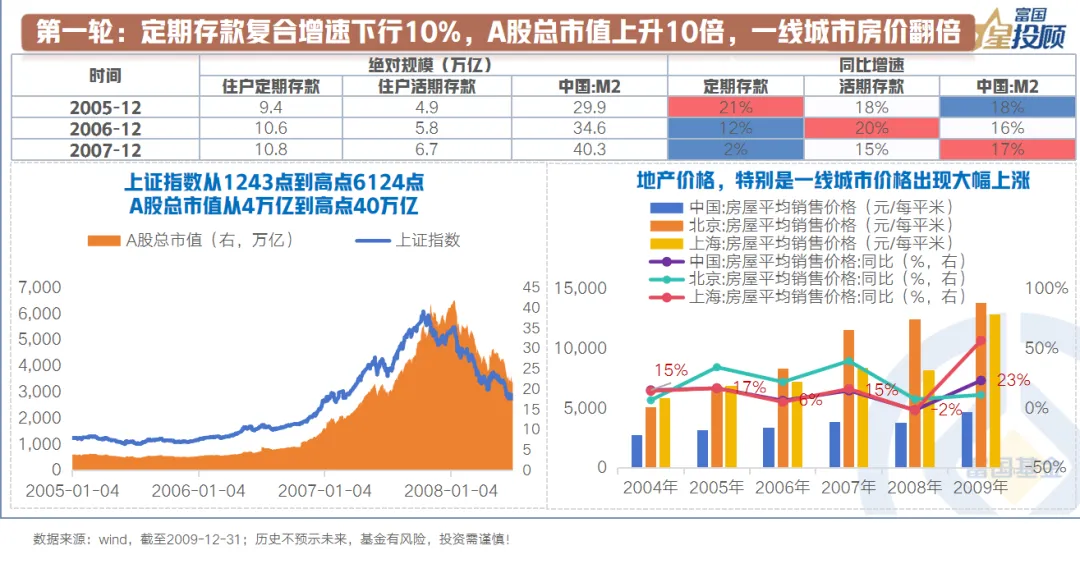

1)第一轮:定期存款复合增速下行10%,A股总市值上升10倍,一线城市房价翻倍

2005年-2007年,住户部门存款年复合增速为7.1%,而同期国内M2年复合增速为17.5%,增速差扩大至10%。如果按照M2复合增速计算,2年内住户部门定期存款少增1.84万亿,居民存款搬家趋势可见一斑。

从迁移的资产来看,主要在于2类:

一是,A股。股权分制改革碰上强劲的经济增长,A股配置价值显著。上证指数从2005年初1243点上升至2007年10月中旬的6124点,价格上涨5倍。

二是,地产。当时住房供应偏紧叠加股市创造的财富效应,资产价格上涨的接力棒给到了地产。在此期间,整体房价大幅上涨,一线城市房价翻倍,拉开了房价持续上涨的序幕。

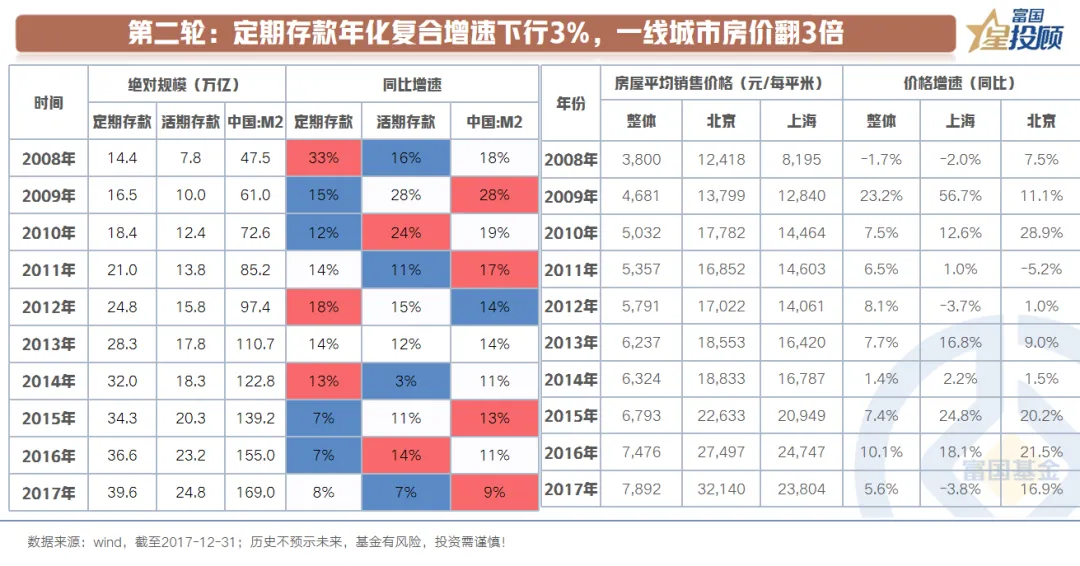

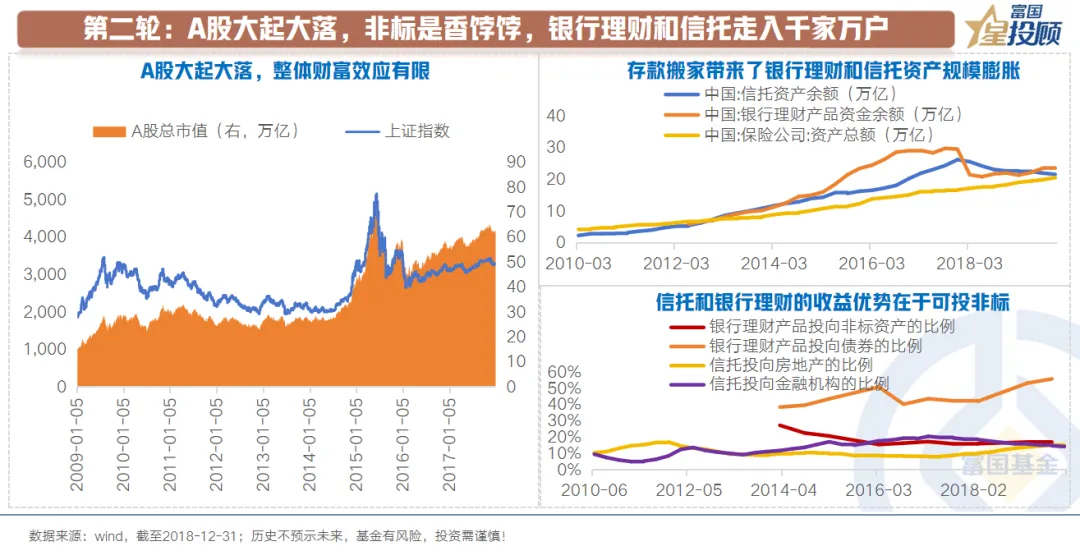

2)第二轮:一线城市房价翻3倍、银行理财、信托走进千家万户

定期存款年化复合增速下行3%,一线城市房价翻3倍

2009年-2017年,住户部门存款年复合增速为12%,而同期国内M2复合增速为15%,增速差为3%。如果按照M2复合增速计算,10年内住户部门定期存款少增10万亿。

在此期间,房价持续上涨。全国平均房价上涨2倍,一线城市平均房价上涨3倍。

非标是香饽饽,银行理财和信托走入千家万户

A股在此期间大起大落,上证指数从2009年初1881点到2015年6月高点5178点,再到2017年末3307点。整体财富效应相对有限。

非标是香饽饽,本质也是地产牛市的延伸。非标的存在给银行理财和信托提供了丰厚的收益,这两者成为了居民理财投资的核心载体。银行理财和信托规模分别从2009年的1.7万亿、2.4万亿上升至2017年的29.5万亿、26.2万亿。

(三)对新一轮存款搬家的思考

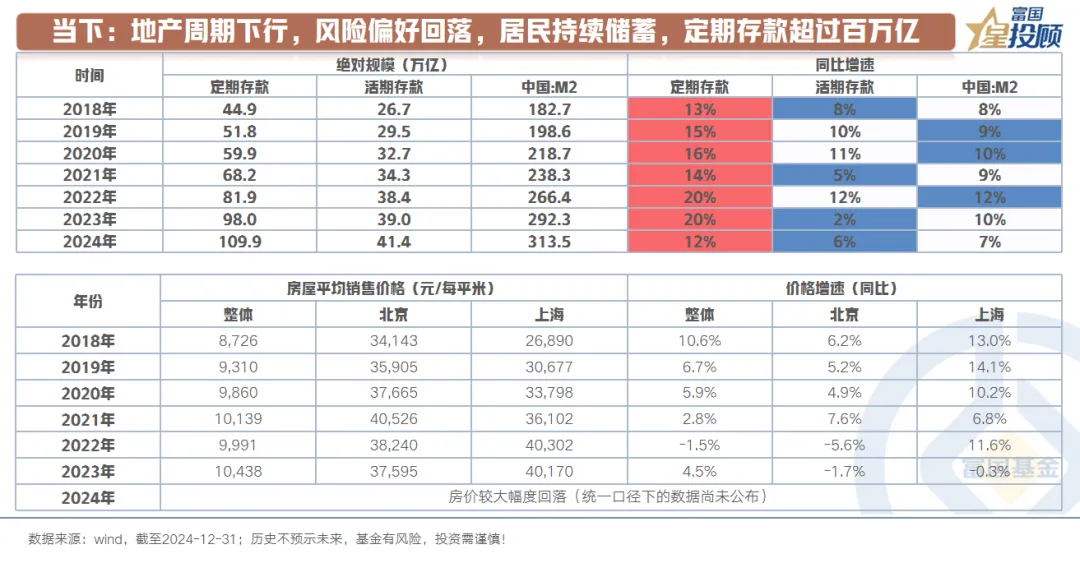

1)当下:地产周期下行,风险偏好回落,居民持续储蓄,定期存款超过百万亿

2018年以来,住户部门定期存款增速持续高于国内M2增速。截至2024年底,住户部门定期存款余额达到110万亿,足以显现在此期间居民储蓄意愿十分高涨。

从底层原因来看,核心在于承载了居民大量资金的地产,进入了下行周期,居民风险偏好持续回落,储蓄意愿不断提升。

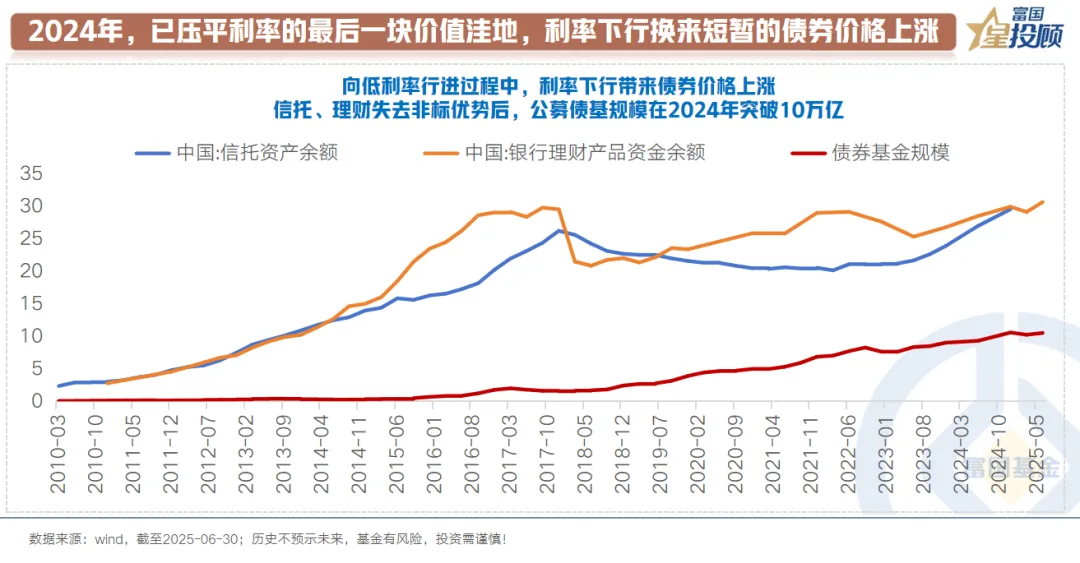

2)2024年,已压平利率的最后一块价值洼地,利率下行换来短暂的债券价格上涨

2024年,10年期国债收益率从年初2.56%下行至年末1.67%,接近100个bp的下行,催生了短暂的债券牛市。之所以形容为“短暂”,在于利率下行可以推动短期的债券价格上涨,但却侵蚀了未来的收益空间。当利率来到低位后,静态收益和资本利得的贡献都十分有限。

从资管产品来看,资管新规后的要求叠加非标资产供给本身就在持续收缩,银行理财和信托失去了收益优势,债券基金乘势而起,公募债基规模在2024年突破10万亿。

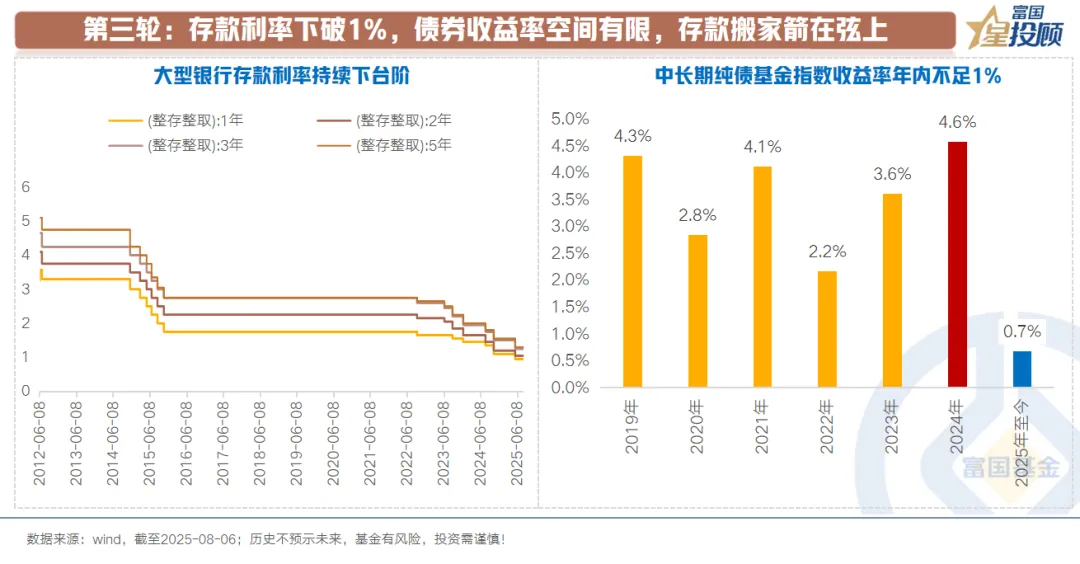

3)第三轮:存款利率下破1%,债券收益率空间有限,存款搬家箭在弦上

今年是大多数居民从产品端感受到低利率的元年。一方面,大型银行1年期挂牌定存利率下破1%。另一方面,进入2025年,短暂的债牛后,债券资产收益率面临空间有限的问题。今年以来,截至8月6日,中长期纯债基金指数收益率仅为0.7%,年化不足1.5%。

因此,逼仄的空间下,第三轮存款搬家或箭在弦上。

4)总结居民存款搬家变迁史,当下权益资产或是核心,“固收+”或是重要载体

第一轮存款搬家轨迹为:居民存款——A股——房地产。

第二轮存款搬家轨迹有2条:一是,居民存款——房地产。二是,居民存款——银行理财、信托。

聚焦于当下,随着存款利率持续下行,存款搬家或正在路上。

已经进行的第一阶段是:存款——纯债资产,底层是利率下行带来短暂的收益率上涨。

即将步入的第二阶段或在于:存款——纯债资产——权益资产。只是从纯债资产迁移至权益资产的过程,考虑到风险收益特征,“固收+”或是重要载体。

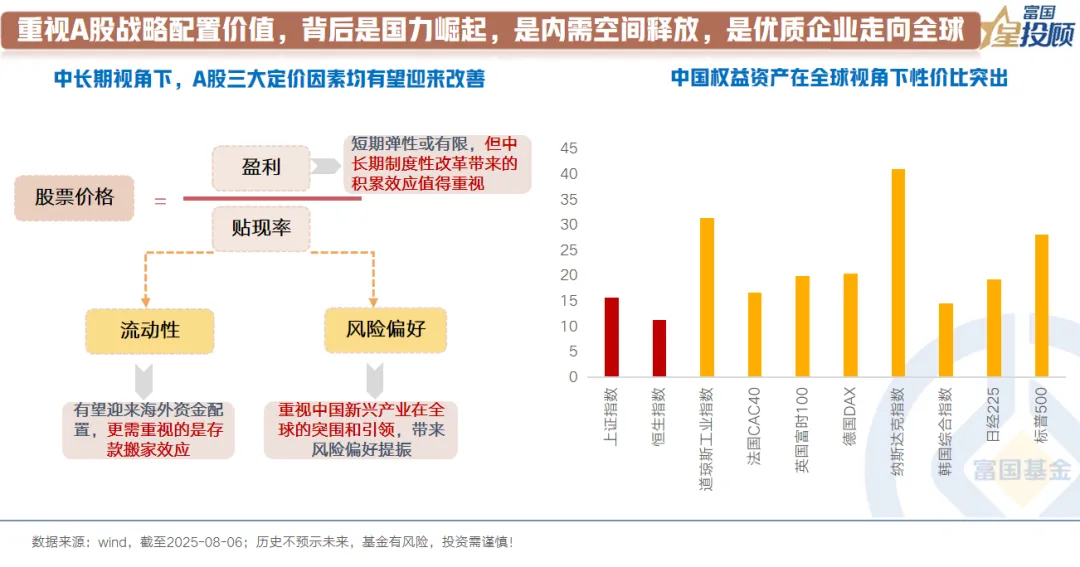

5)重视A股战略配置价值,背后是国力崛起,是内需空间释放,是优质企业走向全球

回到A股定价三因子,从中长期视角来看,三大因素均有望改善。

一是,盈利。短期弹性或有限,但应重视的是中长期制度性改革带来的积累效应。反内卷、生育补贴、新时代基建等政策, 都是立意长远,内需空间的释放值得期待。

二是,流动性。短期流动性体现为全球央行有望同频宽松,中期体现为海外资金对中国权益资产的重估,特别是当前国内权益资产在全球视角下的性价比突出。

三是,风险偏好。重视中国新兴产业在全球的突围和引领。

6)机构已在提升权益投资,“固收+”产品或是普通人借道工具,有人已在行动

低利率是个人和机构同步面临的投资环境。可以看到的是,国内上市险企已在逐步提高权益资产投资比例。对于普通投资人而言,兼顾收益过程和收益结果,股债搭配的“固收+”产品或是不错的借道工具。有人已在行动,今年上半年,含权债基规模增加超2400亿元。

#投顾交流会##八月基金投资策略#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。