在当前低利率环境下,红利资产正成为全球资金的"避风港"。作为价值投资者,我认为港股红利资产在当前市场环境下更具投资价值,尤其适合中长期配置。港股红利资产不仅股息率更高,估值更具吸引力,还通过行业多元化平衡了传统红利基金的单一结构,为投资者提供了更好的风险收益比。

一、A股红利与港股红利的多维度对比

1. 股息率与估值优势

从股息率角度看,港股红利资产明显优于A股:

港股红利资产的股息率优势源于其更低的估值水平。截至2025年8月,港股通高股息指数的股息率高出十年期国债收益率4.1个百分点,而A股红利指数仅高出2.6个百分点,港股红利资产的"息差"更具吸引力。同时,港股整体估值处于历史低位,市盈率仅4.8倍,比恒生指数的8.2倍低了41%,这种估值洼地为未来修复提供了空间。

2. 波动性与防御性

虽然港股红利资产的波动性略高于A股,但其在震荡市中的防御能力同样出色:

A股红利指数年化波动率约17%,与沪深300指数(约18%)相近;

港股红利指数年化波动率约20%,但显著低于恒生科技指数(约43.72%) ;

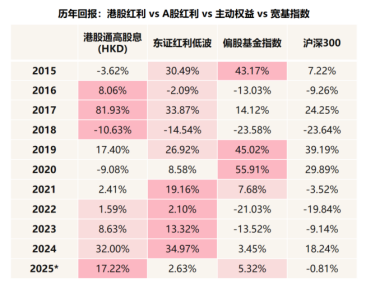

在2016、2018、2022、2023等A股市场下跌年份,港股红利资产展现出更强的抗跌性;

值得注意的是,港股红利资产的波动性虽然略高于A股,但其"类债券"属性在利率下行周期中尤为珍贵。特别是港股中的银行、电信、能源股,业务稳定、分红实在,下跌空间有限,上涨则有弹性,为投资者提供了较好的防御与进攻平衡。

3. 行业分布差异

A股与港股红利资产在行业分布上存在显著差异:

A股红利指数:近55%的权重集中于银行(23.2%)、煤炭(16.27%)、交通运输(15.36%)等传统行业;

港股红利指数:行业分布更均衡,金融(23.2%+16.05%)、通信(9.65%+23%)、工业(15%+22%)等多领域并重;

港股红利指数的行业分布打破了传统认知,不仅有银行、煤炭等"老古董",还有23%的通信服务、15%的工业股 ,如中国移动等科技公司也在成分股中。这种多元化的行业结构使港股红利资产不再是单纯的"吃老本"防守选择,而是兼具稳定分红与成长潜力的投资组合。

4. 税收政策对比

税收政策是影响红利资产实际收益的重要因素:

A股红利:个人投资者依持股时间享受差异化税收政策。持股不足1个月,税率20%;1个月以上1年以下,税率10%;持股超1年免税;

港股红利:通过港股通投资需缴纳20%红利税,红筹股可能达28%。长期持有(>1年)的内地企业投资者可免征企业所得税;

虽然港股红利税收政策相对复杂,但在低利率环境下,即使考虑20%的红利税,港股红利资产的实际收益率仍高于A股。以中证港股通高股息投资指数(股息率8.88%)为例,扣除20%红利税后,实际股息率仍达7.1%,远高于A股中证红利指数的4.3%。

二、港股红利资产的三大时代优势

1. 高股息率:相当于银行存款的5倍

截至2025年6月底,港股通高股息指数的股息率高达7.96%,而同期十年期国债收益率仅为1.65%。这意味着投入10万元,仅股息收入每年就有7960元,相当于每月663元 ,足以支付职场新人半个月的房租。相比之下,A股红利指数的股息率约为5.07%,且长期持有超过1年可免税,但实际税后收益仍低于港股红利。

2. 估值洼地:AH股溢价带来双重收益机会

恒生AH股溢价指数仍维持在130附近,同一家公司的H股比A股便宜约30%。这种折价不仅提供了安全边际,还为估值修复提供了空间 。例如,中证港股通高股息投资指数市盈率仅4.8倍,而港股整体估值修复空间更大,这为投资者带来了股息收入与股价上涨的双重收益机会。

3. 分散配置:与A股低相关性

港股市场与A股相关性较低,特别是在市场波动时期,港股红利资产往往表现出更好的抗跌性。从历史数据看,在2016、2018、2022、2023等沪深300下跌年份,港股红利资产都展现出较强的防御能力,为组合提供了有效的风险分散。

此外,港股红利资产还具备资金面优势。南向资金2025年净流入超9000亿港元,创历史新高 ,显示出机构对港股红利资产的持续认可。同时,随着国内政策宽松节奏加快,基建投资加码利好建筑、建材等高股息板块,而消费复苏将带动公用事业、银行等板块的盈利提升。

三、东方红中证港股通高股息投资指数基金的核心优势

东方红中证港股通高股息投资指数基金(024227/024228)作为布局港股红利的优质工具,具有以下六大核心优势:

1. 精准聚焦港股高股息资产

该基金精准聚焦港股通范围内的高股息股票,跟踪中证港股通高股息投资指数,从符合港股通条件的香港上市公司中选取30只流动性好、连续分红、股息率高的股票 ,采用股息率加权,确保投资者能够分享港股市场高分红企业的稳定收益。

2. 科学的指数编制机制

中证港股通高股息投资指数的编制规则注重股息率和流动性平衡,避免了单纯追求高股息带来的"价值陷阱":

"三连冠"机制:必须连续三年分红+股息率排名前30+股息率加权,筛选出港股市场的"分红优等生";

流动性筛选:过去一年日均成交额排名前80%,确保基金能够有效跟踪并控制流动性风险;

行业分散:单个行业不超过30% ,避免了过度集中于单一行业的风险;

3. 出色的管理团队与投资策略

该基金由徐习佳和戎逸洲两位基金经理共同管理,形成了"量化+基本面"的双轮驱动:

徐习佳:天普大学金融学博士,拥有丰富的量化建模经验,管理的东方红竞争力指数三年超额收益达12%;

戎逸洲:深耕港股研究,参与管理的港股基金近两年排名前20%,对港股市场有深刻理解 ;

东方红资管的量化产品线为该基金提供了全方位支持 ,从底层被动指数到指数增强再到主动量化,形成完整的产品矩阵。同时,公司自购该基金达5000万元,真金白银的承诺比任何广告更有说服力。

4. 灵活的产品结构设计

基金分为A类和C类份额,满足不同投资者的需求:

A类份额:适合长期持有投资者,申购费+赎回费随持有时间递减;

C类份额:适合短期波段操作投资者,无申购费且赎回费较低;

这种设计使投资者能够根据自身的投资期限和操作习惯来选择合适的产品,体现了东方红资管对投资者需求的深入理解。

5. 严格的跟踪误差控制

基金合同明确规定,力争基金净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。

6. 人民币直接投资,便捷高效

该基金投资的是港股通标的,投资者可以使用人民币直接投资 ,省去了换汇的麻烦和成本,也规避了一些外汇管制方面的问题。同时,基金采用被动式指数化投资方法,按照成份股在标的指数中的基准权重构建股票投资组合,运作透明规范,避免了主动管理可能带来的风格漂移问题。

在当前低利率环境下,港股红利资产因其高股息率、低估值和多元化行业结构,较A股红利资产更具投资价值。尽管存在20%-28%的红利税问题,但其税后实际收益率仍高于A股红利资产。同时,港股与A股低相关性也提供了有效的风险分散机会。

东方红中证港股通高股息投资指数基金作为布局港股红利的优质工具,对于追求稳健收益的中长期投资者,该基金是布局港股红利的理想选择,尤其适合通过港股通投资港股的内地投资者。

展望未来,随着国内经济企稳回升、人民币国际化进程加速和人口老龄化趋势加剧,港股高股息资产将因其稳定的现金流而持续受到青睐。若红利税减免政策落地,港股红利资产的性价比将进一步提升,建议投资者密切关注政策动向,适时调整配置策略。

在当前形势多变的震荡市中,“波动小一点,分红高一点,回报稳一点”的红利低波或许是值得信赖的避风港。感兴趣的可持续关注东方红中证港股通高股息投资指数(A:024227/C:024228),把握红利低波策略的投资机遇!