#低利率时代 港股红利配置机遇来了?#在当前全球低利率环境背景下,港股红利资产因其独特的高股息率与低估值优势,已成为资金避险与长期配置的重要方向。在资本市场波动加剧、无风险利率持续下行的背景下,红利资产因其“高股息+低波动”的特性,成为投资者抵御不确定性、获取稳健收益的重要工具。据Wind数据显示,2024年上证国企红利指数股息率中枢从10年前的4%提升至6%,而同期10年期国债收益率已降至1.68%。这种“股息率远超国债收益率”的利差,凸显了红利资产在低利率环境下的配置价值。

前海开源港股通价值领航混合C(023624)作为一只专注于港股市场的偏股混合型基金,通过"低估值+高股息"策略,有望为投资者提供稳健的长期回报。本文将从市场环境、基金特性、基金经理能力及同类产品对比等维度,全面分析该基金的投资价值与风险,为投资者提供专业参考。

一、低利率时代港股红利资产的投资逻辑

1. 全球低利率环境下的资金流向变化

当前全球主要经济体的货币政策呈现"降息预期增强"的趋势。美联储在2024年6月维持利率不变,但点阵图显示年内降息次数降至仅1次,2025年预期将降息四次 。中国央行2024年四季度货币政策报告强调"适度宽松",宏观流动性更加充裕 。这种低利率环境导致传统固定收益类产品收益持续下行,资金对"高股息、低估值"资产的配置需求显著提升。

数据显示,2024年南下资金净流入8078.7亿港元,创历史新高;2025年截至8月5日,南向资金净流入已达8200.28亿港元,超过去年全年,且超过2022-2023年的净流入总和 。资金流向表明市场对港股红利资产的认可度正在提升。

2. 港股市场的估值洼地特征

截至2025年7月底,恒生指数市盈率(TTM)为10.68-12.88倍,处于近十年63%-73%的分位数水平,但相比全球主要股指仍具明显估值优势 。恒生科技指数市盈率为19.8倍,历史分位数仅8.95%,接近历史底部 。AH股溢价率进一步拉大,截至2025年7月,恒生AH股溢价指数为145.05,接近历史高位,显示H股整体折价明显。

H股折价超70%的公司主要分布在非银金融、电力及公用事业等传统行业中 ,这些行业恰恰是高股息资产的集中地。例如,弘业期货H股折价率近88%,浙江世宝H股折价率85.1%,京城机电股份H股折价率78.7% 。这种折价为红利投资提供了安全边际,同时提升了股息率的吸引力。

3. 政策红利与市场机制优化

2024年证监会发布的"新国九条"对上市公司分红提出明确要求,对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示,推动提高股息率 。政策要求上市公司三年累计现金分红总额不低于最近三个会计年度年均净利润的30%,主板公司三年累计分红不低于5000万元,创业板公司不低于3000万元。

2024年港股企业分红总额达2.21万亿港元创历史新高 ,同时H股较A股仍有约30%的估值折价,为红利投资提供了双重保障。此外,港股市场交易额低于2000万港元的上市公司占比长期处于25%-50% ,流动性不足导致部分优质企业被低估,这也为价值投资者提供了机会。

二、前海开源港股通价值领航混合C的产品特性与策略分析

1. 基金基本信息

前海开源港股通价值领航混合C(023624)是一只偏股混合型基金,成立于2025年7月14日 ,股票资产占比为60%-95% ,其中港股通标的股票投资比例不低于非现金基金资产的80% ,突出对香港市场的布局。产品管理费率为1.2%/年,托管费率0.2%/年,销售服务费率0.40%/年,总费率1.8%/年 。基金需保持不低于5%的现金或一年以内政府债券以应对流动性需求。

2. 投资策略与选股逻辑

该基金的核心投资策略围绕"低估值价值投资"展开,采用PB-ROE框架进行选股:

大类资产配置:综合运用定性和定量分析方法,研究宏观经济,判断经济周期阶段和趋势,评估股票、债券、现金等大类资产的预期收益和风险,确定配置比例。

个股精选策略:

定性分析:重点挖掘经营管理能力强、商业模式护城河宽广、行业发展态势向上和市场地位稳固的公司。

定量分析:以市净率为主,以市盈率、主营业务收入增长率、净利润增长率、研发投入占比等估值和财务指标为辅,综合评估企业的投资价值。

港股通标的股票投资策略:精选基本面健康、具有稳定增长潜力且估值合理或被低估的港股,尤其关注AH折价率较高的优质公司。

特殊考量:针对港股通机制,基金策略中包含了对企业海外业务占比、外汇风险管理能力的考量,以降低汇率波动带来的风险。

3. 持仓结构与行业配置

根据基金经理王霞管理的同类产品(如前海开源港股通股息率50强股票型基金)的持仓数据,其行业配置主要集中在能源、公用事业、电信等高股息板块。前十大重仓股合计占比约30%,持仓相对分散。

值得注意的是,王霞的投资策略并非简单追逐高股息率 ,而是注重企业的盈利能力和现金流健康度,避免陷入"价值陷阱"。她会避开那些股息率高但业绩下滑的公司,尤其是过度依赖融资的周期股,这与ETF被动跟踪指数的策略有所不同。

三、基金经理王霞的能力与风格分析

1. 从业背景与投资经验

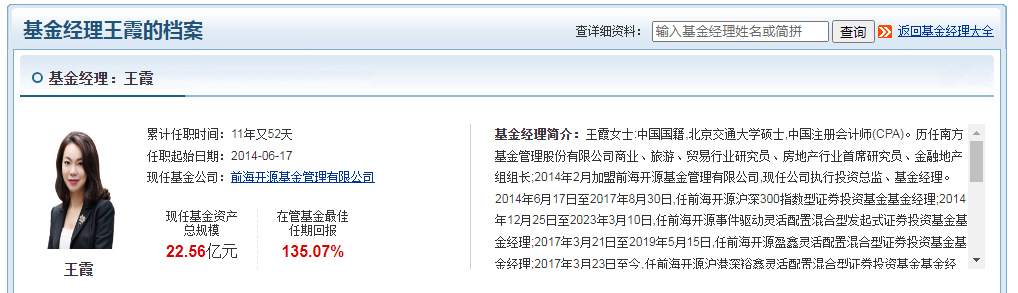

王霞女士拥有22年基金从业经验,其中11年深耕行业研究,11年专注投资管理 。她历任南方基金管理股份有限公司商业、旅游、贸易行业研究员、房地产行业首席研究员、金融地产组组长。2014年2月加盟前海开源基金管理有限公司,现任公司执行投资总监、基金经理。

王霞的投资风格以"低估值价值投资"为主,擅长自上而下结合宏观经济、产业趋势、货币政策优选行业赛道,聚焦行业龙头 。她对基本面和市场预期差有着深入的研究,能够精准筛选出优质的投资标的。

2. 历史业绩表现

前海开源沪港深裕鑫A自2017年3月23日成立至2025年7月,任期回报达110.42% ,大幅跑赢同类平均(54.47%),行业排名98/1836 ,任职期内盈利2.74亿元 。该基金在2019-2024年连续6年间,收益率均战胜同期业绩比较基准收益率、沪深300指数、恒生指数涨幅。

港股红利策略验证:王霞自2020年7月23日起管理的前海开源港股通股息率50强股票型基金,任期回报为22.29% ,行业排名201/1366 ,虽未实现显著超额收益,但表现优于同类平均(-1.21%)。

3. 风控能力与投资风格

王霞的风控能力在同类产品中表现较好。以沪港深裕鑫A为例,其历史最大回撤为-23.49% ,近一年最大回撤为-13.21% ,控制效果优于同类平均。这得益于她对企业现金流健康度的严苛筛选,以及对AH折价股的精准把握。

王霞的投资风格具有明显的特点:一是注重低估值与高盈利稳定性相结合,二是行业布局集中在顺周期板块(如大金融、上游资源、能源、电力等) ,三是持仓相对分散,前十大重仓股占比约35-40% ,四是具备穿越市场周期的能力,能够在市场恐慌时守住筹码,在低估时敢于布局。

前海开源港股通价值领航混合C(023624)在低利率时代具备投资价值:

1. 市场环境契合:低利率环境下,高股息资产吸引力提升,港股整体估值处于历史低位,AH股溢价率处于高位,为红利投资提供了良好环境。

2. 产品特性优势:高港股纯度配置(不低于80%) ,专注港股红利机会;主动选股能力,规避"价值陷阱" ;基金经理王霞在低估值价值投资领域有丰富经验。

3. 相对竞争优势:相比ETF产品,具备主动选股灵活性和超额收益潜力;相比其他主动管理型基金,行业布局更契合当前港股红利热点。

对于长期投资者而言,该基金不仅是抵御市场波动的“防御盾”,更是通过分红再投资实现财富增值的“稳定器”。在A股市场机构化、国际化进程加速的背景下,红利资产正从边缘走向主流,而前海开源港股通价值领航混合C基金无疑是这一趋势中的标杆产品。

在低利率时代,港股红利资产有望成为震荡市中的配置主线,具备长期投资价值。通过专业基金经理的主动管理,投资者有望在控制风险的同时,获取优于市场平均水平的收益 ,实现资产的稳健增值。我已将$前海开源港股通价值领航混合C(OTCFUND|023624)$ 悄悄加入自选~@前海开源基金