#聚焦新质生产力#

现在是牛市。

牛市选择新质生产力。

1. 代表经济增长的 “新引擎”,与牛市核心逻辑共振

牛市的本质往往是对 “未来经济增量” 的提前定价。传统生产力依赖要素投入(如劳动力、资源),增长边际递减,而新质生产力以技术突破(如人工智能、量子科技、生物制造)、要素重构(数据成为核心生产要素)、产业升级(高端装备、绿色能源)为核心,是突破传统增长瓶颈的关键。

在牛市中,资金更愿意为 “增量逻辑” 买单 —— 新质生产力相关领域的企业,业绩增长不依赖传统经济周期,而是源于技术迭代和产业替代,成长天花板更高,更容易获得估值溢价。

2. 政策强背书,确定性远超普通赛道

新质生产力是当前政策层明确推动的核心方向,背后有持续的政策支持(如专项补贴、税收优惠、融资便利、场景开放等)。

牛市中,“政策确定性” 是资金规避风险、聚焦主线的重要锚点。相比传统行业或短期热点,新质生产力的政策红利周期更长,且涉及 “大国竞争” 的核心领域(如芯片、AI、高端制造),资金介入的深度和持续性更强。

3. 技术突破驱动 “戴维斯双击”,弹性空间更大

新质生产力的核心是 “技术革命性突破”,这种突破往往会带来产业格局的重塑(如 AI 对传统行业的改造、新能源对化石能源的替代)。

在牛市中,市场对 “技术落地” 的预期会被放大:一方面,技术突破推动企业营收和利润加速增长(业绩端);另一方面,资金对成长的追捧会推升估值水平(估值端),形成 “业绩 + 估值” 的双击效应。这种弹性远高于传统行业(依赖存量竞争)或周期行业(受价格波动影响)。

4. 稀缺性资产属性,契合牛市资金 “抱团” 偏好

新质生产力领域的优质企业(如掌握核心技术、具备自主可控能力的龙头)具有强稀缺性 —— 技术壁垒高、复制难度大,且在全球产业链中占据关键位置。

牛市中,资金往往倾向于 “抱团” 稀缺性资产以锁定收益。相比普通赛道的同质化竞争,新质生产力的稀缺标的更易成为资金集中配置的核心,形成 “强者恒强” 的行情。

牛市的核心是 “提前布局趋势”,而新质生产力正是中国经济从 “高速增长” 向 “高质量发展” 转型的必然趋势。它兼具政策确定性、技术成长性、资产稀缺性,完美匹配牛市中资金对 “高潜力、高安全边际” 资产的需求,因此成为重要的主线方向。

-----------------------------------------------------------------------

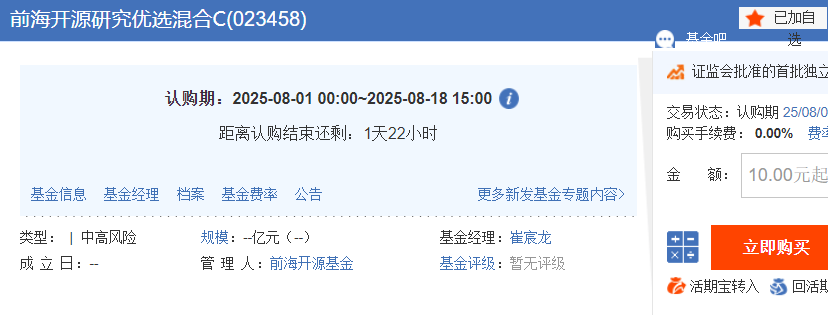

前海开源研究优选混合 C(023458)就是这样的一个优质基金

一、战略定位

1. 精准卡位五大战略机遇领域

基金紧扣 “新质生产力” 核心方向,重点布局人工智能、电力设备、新能源、低空经济、国产大飞机五大领域。这些领域不仅是政策高频提及的 “未来产业”(如 “十四五” 规划明确支持人工智能和新能源),更是全球技术竞争的制高点。

人工智能:2025 年国内 AI 算力投资规模预计突破 5000 亿元,基金重点配置 GPU 芯片、算力租赁等核心环节。

低空经济:《无人驾驶航空器飞行管理暂行条例》实施后,eVTOL(电动垂直起降飞行器)市场规模预计 2025 年达 300 亿元,基金提前布局电池、导航系统等细分赛道。

2. 技术本质驱动的长期主义投资

基金经理崔宸龙博士提出 “从技术本质出发,寻找持续领先的企业”理念,淡化短期市场波动,聚焦技术迭代带来的长期增长确定性。例如:

在新能源领域,优先选择钙钛矿电池、固态电池等颠覆性技术的产业化龙头,而非传统产能扩张型企业。

在人工智能领域,重点考察企业算法壁垒、数据闭环能力,而非单纯依赖政策补贴的企业。

二、投研实力:硬科技背景的 “全明星战队”

1. 基金经理的硬核履历与实战经验

崔宸龙博士拥有清华大学工学背景,曾主导多项新能源技术研发,对硬科技产业的理解远超传统金融从业者。其管理的前海开源公用事业股票基金在 2020-2022 年新能源牛市中收益率超 300%,精准捕捉宁德时代、隆基绿能等十倍股。这种产业洞察力 + 投资执行力的双重优势,使其在新质生产力领域具备独特竞争力。

2. 投研体系的海陆空联合作战能力

前海开源基金构建了 宏观研究(空军)+ 行业分析(陆军)+ 个股调研(特种部队)的立体化投研体系:

宏观团队:通过跟踪美联储政策、产业政策风向,为基金提供大类资产配置指引。例如,2025 年美联储降息周期开启后,团队及时提示科技成长股的流动性溢价机会。

行业团队:对人工智能、低空经济等新兴领域进行深度产业链研究,绘制技术路线图

个股团队:通过实地调研、专家访谈,挖掘技术领先的 “隐形冠军”。

三、产品设计:适配牛市的 “高弹性工具”

1. 仓位灵活与赛道聚焦的平衡

基金股票仓位可在 0-95%灵活调整,既能在牛市中充分享受科技成长股的上涨红利,又能在市场波动时通过降低仓位控制回撤。

2025 年 Q2 科技股回调期间,基金仓位从 85% 降至 60%,规避了部分风险;Q3 政策催化下,仓位迅速回升至 90%,捕捉 AI 算力板块的反弹机会。

2. 费率结构的长期持有优势

C 类份额无申购费,持有满 30 天免赎回费,叠加年化 1.6% 的总费率(管理费 1.2%+ 销售服务费 0.4%),显著低于同类主动管理型基金(平均约 1.8%-2.0%)。

3. 全球化布局的收益增强

基金可通过港股通投资香港市场优质科技股(如腾讯、中芯国际),并参与存托凭证(CDR)投资。这种A 股 + 港股 + 海外科技龙头的组合,既能分散单一市场风险,又能捕捉全球科技产业的协同效应。

四、风险控制:科技投资的 “安全垫”

1. 技术路线风险的分散策略

基金采用多技术路线布局降低单一技术失败风险。

在新能源领域,同时配置晶硅光伏、钙钛矿光伏、氢能三条技术路线龙头企业。

在人工智能领域,均衡配置 GPU 芯片、AI 算法、数据中心等细分环节。

2. 估值动态调整机制

投研团队每月对持仓股进行DCF 估值模型压力测试。

3. 政策与市场情绪的双重监控

通过政策分析和舆情监控系统,提前预判监管变化和市场情绪拐点。

--------------------------------------------------------------

前海开源研究优选混合 C 将产业洞察力转化为超额收益的能力,以及适配牛市高弹性需求的产品设计。对于能够承受波动、追求科技成长红利的投资者,该基金是布局新质生产力赛道的核心工具。