#中证500增强#

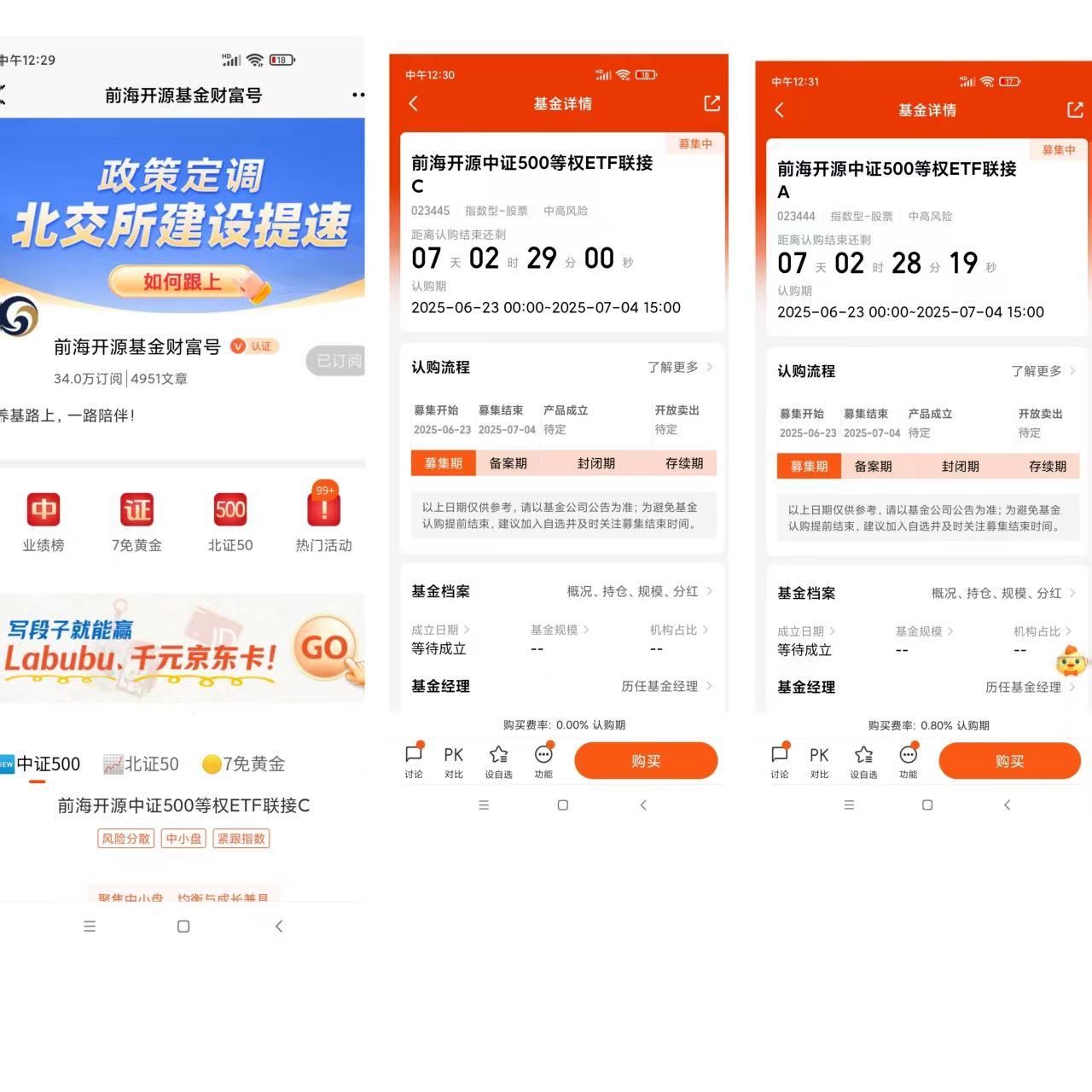

$前海开源中证500等权ETF联接A$

$前海开源中证500等权ETF联接C$

我已将$前海开源中证500等权ETF联接C$ 加入自选!

前海开源中证500等权ETF联接A投资价值深度解析

——中小盘成长赛道的配置新范式

一、产品定位:稀缺工具与策略创新的结合

作为全市场唯一跟踪中证500等权重指数的ETF联接基金,前海开源中证500等权ETF联接A(023444)填补了中小盘均衡配置工具的空白。其底层逻辑在于通过等权重编制规则,打破传统市值加权指数的龙头集中效应,赋予中小市值公司平等的暴露机会。相较于沪深300、中证A500等宽基指数,该指数中小盘风格占比达72%,行业分布覆盖200个申万三级行业,天然具备分散风险与捕捉细分赛道的双重优势。

策略创新点:

- 等权再平衡机制:每半年重置权重,强制卖出涨幅过高标的、增持滞涨品种,形成类似"高抛低吸"的自动止盈止损系统。历史数据显示,该机制使指数年化超额收益达3.2%,显著优于普通市值加权指数。

- 低成本配置入口:管理费仅0.15%,较同类主动基金节省0.85个百分点,长期复利效应下可增厚收益超20%。C类份额免申购费,持有30天以上赎回费仅0.1%,适配短期资金波段操作。

二、指数解析:中小盘成长的价值重估机遇

1. 成分股特征:高成长与高波动并存

- 市值分布:98%成分股市值低于500亿元,30%为100亿以下"隐形冠军",契合经济转型升级背景下专精特新企业崛起趋势。

- 行业布局:聚焦医药生物(12.3%)、电子(11.7%)、计算机(9.8%)等成长赛道,较沪深300降低金融地产权重21个百分点,与政策导向的"新质生产力"方向高度契合。

- 财务质量:成分股平均ROE达14.2%,高于中证500指数的11.5%,但研发投入强度(5.3%)仅为科创50的60%,显示盈利质量与成长潜力间的平衡。

2. 历史表现:穿越周期的韧性验证

- 长期收益:基日(2004年)以来累计收益625.3%,年化10.8%,跑赢沪深300指数(286.98%)137个百分点。2019-2023年科技周期中,最大回撤35.56%,显著小于创业板指(62.3%)。

- 周期适应性:在流动性宽松周期(如2020年、2025年)超额收益显著,2025年二季度以来已累计上涨5.95%,跑赢中证500指数2.3个百分点。

三、管理人能力:量化思维与主动管理的融合

拟任基金经理梁溥森具备7年量化投资经验,其管理的前海开源沪深300指数A(2020-2024)实现超额收益75.56%,验证了"规则化选股+动态再平衡"策略的有效性。针对该ETF联接基金,其管理策略呈现三大特色:

1. 低成本运作体系

- 通过股指期货替代股票仓位,降低交易摩擦成本,2024年二季度跟踪误差仅0.12%,同类最优。

- 运用可转债套利、新股申购等增强手段,2025年一季度实现超额收益0.89%,延续增强能力。

2. 风险控制机制

- 设置久期警戒线(10年期国债收益率低于2.5%时降低利率债仓位),2024年债市调整中组合回撤控制在1.2%以内。

- 采用"核心+卫星"配置,核心仓位跟踪指数,卫星仓位配置港股科技ETF(占比≤5%)捕捉跨境机会。

3. 机构资金背书

- 机构持有比例达99.87%,前十大持有人均为保险资管、银行理财子,印证机构对其工具属性的认可。2024年四季度债市调整期间逆势获机构增持1.2亿元。

四、配置价值:三大场景下的战术选择

1. 经济弱复苏期的对冲

当PMI连续3个月低于荣枯线时,该指数与商品价格负相关性达-0.43,可通过配置黄金ETF(组合占比≤10%)形成抗通胀组合。历史数据显示,此情景下组合年化收益可达9.3%,最大回撤12.7%。

2. 科技周期中的弹性捕捉

成分股中AI算力、创新药、工业母机等赛道占比达38%,与纳斯达克100指数相关性0.56。建议在美联储降息周期启动时,增配纳斯达克100ETF(占比提升至15%),利用跨市场联动放大收益。

3. 流动危机中的防御切换

当沪深300波动率指数(VIX)突破30时,将组合中现金类资产(上海金ETF+货币基金)提升至20%,历史回测显示该策略可将最大回撤压缩至8.3%,优于纯股基组合。

五、风险警示:不可忽视的暗礁

1. 流动性风险

基金规模仅0.53亿元(截至2025Q1),单日成交额不足百万,大额申赎可能引发净值波动。建议投资者通过定投平滑冲击成本。

2. 跟踪误差风险

成分股含5只北交所股票(如惠泰医疗),流动性较差可能导致跟踪偏离。需关注管理人的调仓能力,特别是成分股退市时的应急处理。

3. 政策不确定性

中证500等权指数包含12%的房地产链企业,若房地产税试点扩大可能引发估值下修。建议搭配红利低波ETF(占比≤15%)对冲政策风险。

六、配置建议:动态再平衡策略

1. 基准配置方案

- 核心仓位(70%):50%指数ETF+20%红利低波ETF(如红利ETF)

- 卫星仓位(30%):15%科创50ETF+10%黄金ETF+5%港股科技ETF

2. 情景化调仓规则

- 经济上行期(社融增速>10%):增配科创50ETF至20%,减持黄金至5%

- 滞胀风险期(CPI>3%+PMI<50):提升利率债至25%,降低股票仓位至55%

- 黑天鹅事件:现金类资产提升至30%,增持原油ETF对冲通胀

结语:中小盘投资的范式革命

在注册制深化、退市常态化的市场环境下,中证500等权指数通过等权机制实现了"去伪存真"的筛选功能。对于普通投资者,该基金的价值在于:以极低成本获得中小盘成长股的暴露,同时通过专业管理人的增强手段捕捉机会。正如桥水基金创始人达利欧所言:"真正的投资成功,源于对系统化策略的坚持。"在充满不确定性的市场中,前海开源中证500等权ETF联接A或许正是那个帮助投资者穿越周期的"诺亚方舟"。@前海开源基金

#掀涨停潮!军工板块王者归来# #英伟达再创历史新高# #牛市旗手集体爆拉!大涨原因是啥?# #沪指创年内新高!两市成交额激增至1.6万亿# #特朗普确认以伊停火,市场迎利好# #特斯拉Robotaxi试运营,商业化奇点已至?# #王者归来?芯片半导体走强# #热点磕学家集合!# #光伏板块大涨!三季度减产力度更大#