美国国债在周二扭转连续三日跌势,收益率全线回落,因投资者继续押注美联储最早可能在9月降息,同时静待美联储主席鲍威尔即将在杰克逊霍尔年会上发表的重磅讲话。数据显示,美债收益率各期限普遍下跌1至4个基点,10年期基准收益率降至4.30%,结束了自上周四起的抛售行情。当时美国7月PPI录得三年来最大涨幅,引发市场担忧。在鲍威尔演讲前,投资者正权衡喜忧参半的经济数据。此前就业市场降温的迹象强化了宽松预期。根据利率互换市场定价,9月美联储降息的概率已升至约80%,但多位策略师提醒,最终决策仍将取决于接下来几周的经济数据表现。

这一背景下,亚洲美元债市场正迎来系统性机遇。8月以来,摩根大通亚洲美元债指数累计上涨1.2%,创下近三个月最佳表现。其中,中国房地产企业美元债反弹尤为显著,优质房企债券价格回升5%-8%,市场情绪明显改善。高盛最新报告指出,随着美联储转向宽松,亚洲美元债的利差优势将进一步凸显,预计2025年下半年外资流入规模将超200亿美元。与此同时,东南亚主权债需求激增,印尼10年期美元债收益率已回落至5.1%,较7月高点下降40个基点。

机构观点同样乐观。汇丰银行固定收益团队在8月策略报告中强调,亚洲美元债当前估值具有吸引力,特别是投资级债券的信用利差仍高于历史均值15%。瑞银财富管理则建议增持中资银行及科技企业发行的美元债,认为其兼具安全性与收益潜力。值得注意的是,亚洲各国央行近期纷纷释放鸽派信号,新加坡金管局8月维持货币政策不变,市场解读为宽松周期前奏,这为美元债市场提供了额外支撑。

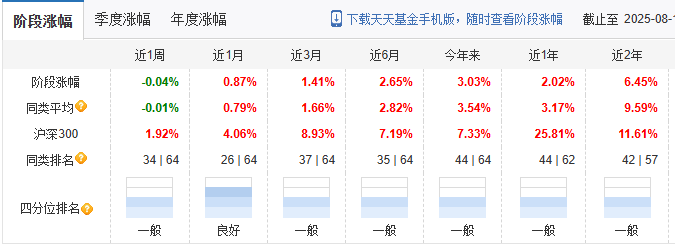

把握这一机遇,$南方亚洲美元收益债券(QDII)C(人民币)$ 以“稳舵”策略脱颖而出。其A类(002400)与C类(002401)份额灵活适配不同投资需求:A类适合长期持有者(前端收费,免销售服务费),C类满足波段操作需求(0申购费,0.5%年化销售服务费)。基金坚持双线风控:80%以上非现金资产锚定亚洲美元债,覆盖主权债、投资级企业债等低波动标的;同时严控信用风险,对非标普/穆迪评级债券的配置比例低于10%,并通过内部评级系统筛选优质发债主体。业绩表现稳健,近1月上涨0.87%,近三月上涨1.41%,近6月上涨2.65%,今年来上涨3.03%!#华为麒麟芯片回归!鸿蒙破千万生死线#