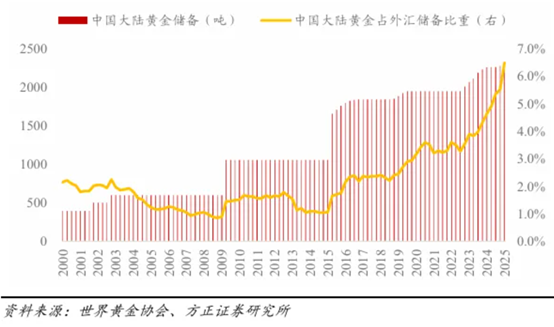

国家外汇管理局数据显示,截至2025年5月末,我国央行黄金储备达7383万盎司(约2296.37吨),环比再增6万盎司,实现连续第7个月增持。这一持续增持行为,释放出多重战略信号。

一、央行连续增持黄金,核心动因有三:

1.优化外汇储备结构,抵御美元风险:增持黄金有效降低对美元资产的过度依赖,分散外汇储备风险。根据世界黄金协会数据,截至2025年一季度末,我国央行外汇储备中黄金占比为6.5%,虽然自2022年四季度以来出现显著提升,但和全球平均18.6%的占比数据相比,依然偏低。此外,近几年购金规模靠前的印度仅为3.6%,新加坡为5.4%,同样偏低。

图:中国大陆官方黄金储备及占外储比重变化

2.支撑人民币国际化:黄金作为全球公认的“硬通货”,其储备直接增强人民币的信用基础,为已覆盖109个国家的人民币跨境支付系统(CIPS)提供坚实后盾。

3.应对复杂国际变局:中M关税波动、俄乌冲突延续、中东局势紧张等地缘政治风险加剧,驱动央行提前布局黄金这一传统避险资产。2025年一季度全球央行购金推动黄金需求达1206吨,创十年新高,凸显避险需求已成全球共识。

二、展望未来,央行增持黄金趋势或将延续:

1.全球避险需求持续高企:2022年俄乌冲突爆发以来,全球宏观环境不确定性陡增,近期“对等关税”等博弈加剧,将持续强化黄金的避险吸引力。

2.美元资产信用风险上升:穆迪下调美国主权信用评级、美国资本市场频现“股债汇三杀”、巨额美债偿付压力等因素,均对美元信用构成挑战。若美元信用持续削弱,全球央行或将加速“去美元化”进程,黄金作为替代储备的价值将进一步凸显。

综上,我个人认为,央行连续购金绝非孤立行动,其背后是全球央行面对动荡局势的共同选择。这一趋势若持续,或将对黄金价格形成有力支撑,对黄金价格形成正向驱动。因此,我认为看好的后续可关注黄金回调的机会。比如,$工银黄金ETF联接E(OTCFUND|020341)$,持有7天及以上免赎回费,跟踪黄金ETF(518660),主要投资于黄金交易所的黄金现货合约,紧密跟踪金价(AU9999),大家有看好黄金方向的,可以根据自己的风险承受能力观察哦!

风险提示:观点仅供参考,具有时效性,不构成投资建议或收益承诺。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。黄金ETF基金为交易型开放式基金,主要投资黄金现货投资品种,投资目标为紧密跟踪黄金现货价格走势,预期风险和预期收益水平与黄金价格相似。工银黄金ETF联接基金以工银瑞信黄金交易型开放式证券投资基金为主要投资品种,投资目标为紧密跟踪黄金现货价格走势,预期风险和预期收益水平与黄金价格相似。将面临与国内黄金现货价格的偏离、与目标ETF业绩差异的风险等特有风险。投资于权益类资产存在较大收益波动的风险。基金有风险,投资者投资基金前应认真阅读《基金合同》《招募说明书》《基金产品资料概要》及更新等法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。

$工银黄金ETF联接C(OTCFUND|008143)$ $工银黄金ETF联接A(OTCFUND|008142)$ $华安黄金易ETF联接A(OTCFUND|000216)$ $华安黄金易ETF联接C(OTCFUND|000217)$ $国泰黄金ETF联接A(OTCFUND|000218)$ $华夏沪深300ETF联接A(OTCFUND|000051)$ $嘉实沪深300指数研究增强A(OTCFUND|000176)$ $景顺长城沪深300指数增强A(OTCFUND|000311)$ $金鹰产业整合混合A(OTCFUND|001366)$ #以色列袭击伊朗!如何影响金融市场?# #石油化工股关注度飙升,投资机会几何?#