#科技人交流局#

一、科技投资的"春耕之旅":一季度的探索与收获

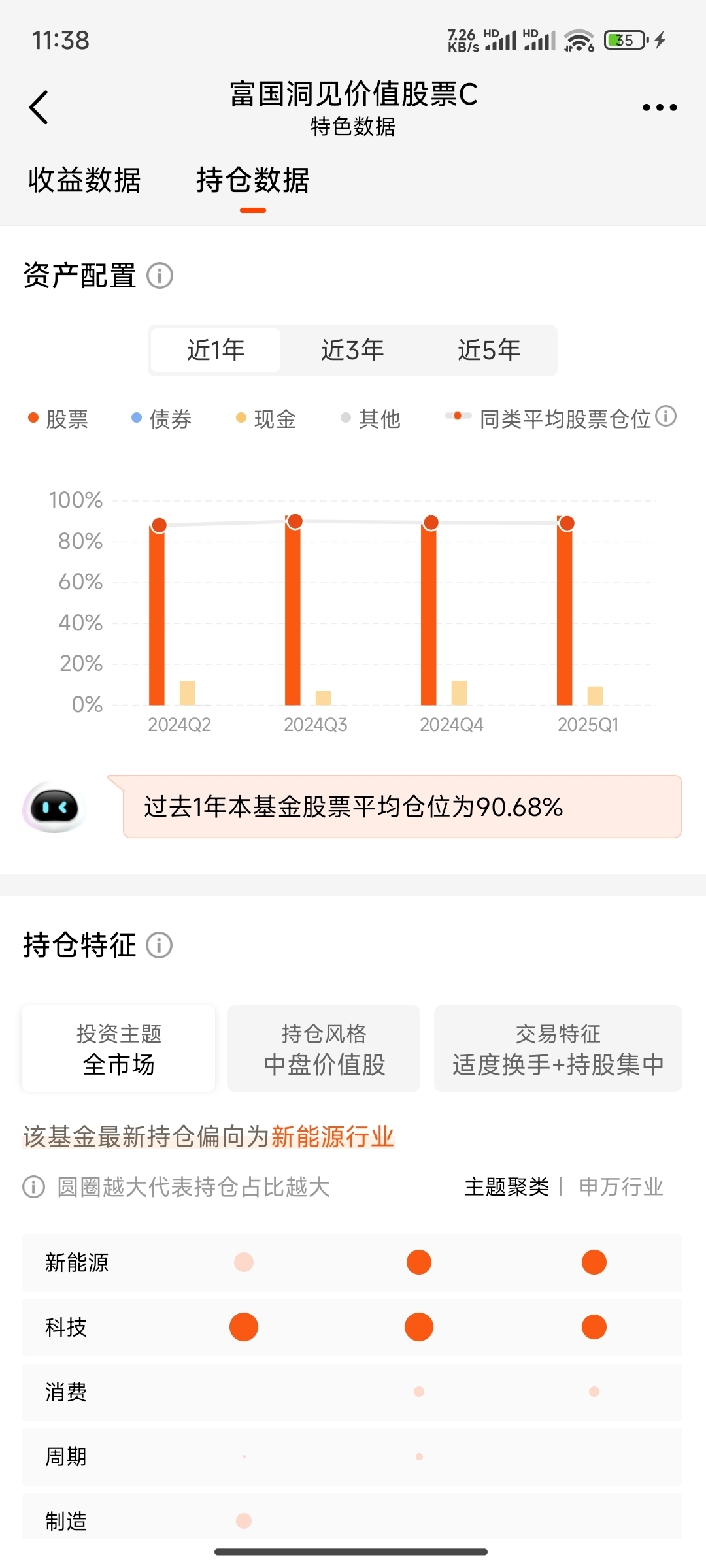

自2024年6月买入富国洞见价值股票C以来,我在科技领域的投资如同一场春耕之旅,在探索中播种希望,在坚守中收获成长。截至2025年5月,该基金累计收益7.15%,这一成绩在市场波动中显得尤为珍贵,也印证了价值投资的长期魅力。

一季度的科技市场可谓波澜壮阔。人工智能领域,DeepSeek大模型的横空出世引发行业地震,带动AI算力、应用生态等细分赛道热度飙升。半导体行业则在国产替代加速的背景下,中芯国际、长电科技等企业迎来发展机遇。然而,市场并非一帆风顺。3月底,联合国紧急立法封禁"强人工智能"研发,叠加高盛下调AI服务器销量预期,AI板块遭遇重挫,科大讯飞、寒武纪等龙头企业应声跌停。这种剧烈波动考验着投资者的定力与判断力。

在这样的市场环境下,富国洞见价值股票C展现出了深度价值投资的独特优势。基金经理白冰洋坚持"买得便宜"的原则,在科技板块精选被低估的优质资产,如腾讯控股、阿里巴巴-W等港股科技巨头,以及中芯国际、长电科技等半导体龙头。这种策略在一季度取得了显著成效:基金近3个月涨幅达19.56%,在同类基金中排名优秀。从持仓结构来看,科技板块占比超过30%,涵盖半导体、互联网、通信设备等多个细分领域,既分散了风险,又捕捉了行业增长机遇。

二、科技投资的"价值锚点":深度价值策略的实践与启示

富国洞见价值股票C的科技投资策略,本质上是深度价值理念的延伸。这种策略强调对企业内在价值的深入分析,寻找市场价格低于其内在价值的股票,并通过长期持有实现资产增值。在一季度的实践中,这一策略体现在以下几个方面:

1. 估值优先,构建安全边际

基金在科技板块的布局始终以估值为核心。例如,中芯国际作为国内半导体制造龙头,其市盈率长期低于行业平均水平,具有较高的性价比。这种"低估值+高成长"的组合,为基金提供了坚实的安全边际。

2. 聚焦龙头,把握产业趋势

基金重点配置了腾讯控股、阿里巴巴-W等港股科技龙头。这些企业不仅在各自领域具有垄断地位,而且在AI、云计算等新兴技术领域投入巨大,有望在产业升级中持续受益。例如,腾讯云在MCP协议的支持下,加速了AI应用的落地,为公司带来新的增长动力。

3. 动态调整,应对市场波动

面对一季度科技板块的剧烈波动,基金通过动态调整持仓结构来控制风险。例如,在AI板块暴跌期间,基金减持了部分高估值概念股,转而增持估值合理的半导体设备企业,如北方华创。这种灵活的操作策略,有效降低了基金的回撤幅度。

三、科技投资的"夏日展望":二季度的机遇与挑战

展望二季度,科技领域将迎来政策催化与产业升级的双重机遇,但同时也面临估值分化与外部风险的挑战。以下从行业趋势、政策环境、市场情绪三个维度进行分析:

1. 行业趋势:AI与国产替代仍是主线

- 人工智能:从概念到落地

DeepSeek-R2模型的即将发布,以及华为鸿蒙PC的正式推出,将推动AI技术在消费电子、医疗、教育等领域的大规模应用。例如,AI医疗领域,深圳华南医院的"AI医院"已率先建成,显著提升了诊断效率和准确性。

- 半导体:国产替代加速推进

国内科技大厂的资本开支在二季度进入落地期,对上游国产AI芯片、IDC、通信设备等算力环节的需求将持续增长。中国电信2024-2025年服务器集采结果显示,国产化系列占比达到67.5%,显示出国产替代的坚定步伐。

2. 政策环境:流动性宽松与产业支持共振

- 货币政策:流动性充裕提振市场

5月7日,国新办宣布降低存款准备金率0.5个百分点,预计向市场提供长期流动性约1万亿元;同时下调政策利率0.1个百分点,带动LPR下行。这种宽松的货币政策环境,将为科技板块提供充足的资金支持。

- 产业政策:科技创新与产业创新深度融合

党的二十届三中全会明确提出推动科技创新和产业创新深度融合,强调加强基础研究投入,培育科技领军企业。这一政策导向将利好半导体、人工智能、新能源等战略新兴产业。

3. 市场情绪:估值修复与风险并存

- 估值修复空间仍存

截至2025年2月,恒生科技指数动态市盈率为28倍,相较纳斯达克指数42倍的估值水平,仍有明显的修复空间。双创100指数与纳斯达克指数的估值比也从2024年9月的69%上升至120%,但较历史高位仍有差距。

- 外部风险不容忽视

中美贸易摩擦升级对科技板块的影响仍在持续。美国对华加征关税至34%-125%,导致消费电子等出口依赖型行业受挫,但半导体、AI等国产替代领域则受益于政策扶持。此外,台海局势等地缘政治风险也可能引发市场波动。

四、科技投资的"夏日计划":二季度的策略与行动

基于对行业趋势、政策环境和市场情绪的分析,我在二季度的科技投资计划将围绕以下几个方面展开:

1. 持仓结构优化:聚焦核心赛道

- 增持AI算力与应用

重点关注AI芯片(如中芯国际)、IDC(如亨通光电)、通信设备(如东方电子)等算力环节,以及AI医疗、AI教育等应用领域。这些领域在政策支持和技术突破的双重驱动下,具有较高的增长确定性。

- 巩固半导体国产替代

继续持有北方华创、海光信息等半导体设备和芯片设计企业,同时关注存储芯片(如兆易创新)等细分领域的投资机会。

- 适当配置防御性资产

考虑到市场波动可能加剧,计划将部分资金配置于高分红低波动的科技龙头,如腾讯控股、阿里巴巴-W,以平衡组合风险。

2. 风险控制:动态调整与止损机制

- 设定止损线

对于高估值的科技概念股,设定10%的止损线,一旦股价跌破该水平,立即减持或止损。

- 跟踪政策与市场信号

密切关注中美贸易谈判进展、美联储货币政策变化等外部因素,以及国内科技产业政策的落地情况,及时调整持仓结构。

3. 长期布局:把握科技革命机遇

- 关注技术突破

跟踪DeepSeek-R2模型、华为鸿蒙生态等技术进展,适时增加相关领域的配置。

- 参与产业升级

积极参与科技企业的定增、可转债等融资活动,分享企业成长红利。例如,关注柳州204亿投资的新能源、半导体项目,挖掘相关产业链机会。

五、结语:在科技浪潮中锚定价值,静待花开

科技投资如同在浪潮中航行,既需要敏锐的洞察力捕捉机遇,也需要坚定的信念锚定价值。在一季度的探索中,富国洞见价值股票C以深度价值策略为指引,在科技板块的跌宕起伏中稳健前行,为投资者带来了满意的回报。展望二季度,尽管面临估值分化与外部风险,但AI革命与国产替代的长期趋势依然清晰。我将继续秉持价值投资理念,在科技浪潮中精选低估优质资产,动态调整持仓结构,以耐心和远见迎接科技产业的"夏日收获"。正如古人云:"春种一粒粟,秋收万颗子。"在科技投资的征程中,唯有坚守价值,方能在时间的长河中收获丰硕的果实。#晒收益# @富国基金管理有限公司