#国证港股通科技跑赢恒生科技#

现在是牛市吗?

是的,现在就是牛市。

【港股的牛市】

截至 2025 年 8 月 15 日。

恒生指数年内涨幅达 22.3%,自 2024 年 10 月低点以来累计上涨 47%,符合 "涨幅超 20% 且持续时间超 12 个月" 的牛市定义。

恒生科技指数同期涨幅达 38%,成分股中舜宇光学、药明生物等龙头股年内翻倍,显示科技、消费等核心赛道已形成持续上涨趋势。

南向资金上半年净流入 7300 亿港元,占港股总成交额的 18%,创历史新高;

外资通过互联互通渠道增持超 2000 亿港元,其中高盛、桥水等机构对腾讯、美团的持仓比例提升至历史 90% 分位。

当下市场的资金特征,与 2016-2018 年港股牛市高度相似。

【A 股的结构牛市】

上证指数年内涨幅仅 2.16%,深证成指微跌 0.35%。

机器人、AI 等政策支持板块涨幅超 30%,房地产、消费等传统行业拖累指数表现。

-----------------------

估值

A 股全市场市盈率(TTM)为 14.2 倍,处于近十年 35% 分位

港股恒生指数市盈率 11.8 倍,处于近十年 20% 分位,港股修复空间更大。

-----------------------

A股突破3700点,我相信A股也会迎来一个大的指数牛市的,和港股一起牛市。

港股在牛市中涨幅领先,超额收益显著

2025 年上半年恒生指数涨幅 21.06%,是上证指数(2.16%)的 9.7 倍。

2024 年 10 月启动点计算,恒生指数涨幅达 47%,同期上证指数仅上涨 12%。

2016-2018 年港股牛市期间,恒生指数累计上涨 58%,同期上证指数上涨 17%;

2020 年全球牛市中,恒生指数涨幅 38%,上证指数涨幅 14%。

造成这种情况的原因有很多,主要是以下几点:

港股直接受益于 "中概股回流 + 人民币国际化" 双重政策红利。2025 年上半年港股 IPO 募资额 1067 亿港元,超过纳斯达克的 712 亿港元,宁德时代、科大讯飞等龙头企业通过 H 股上市获得国际资本加持。

当前港股通高股息指数股息率 7.76%,是十年期国债收益率的 4.6 倍,且市净率仅 0.61 倍, "低估值 + 高分红" 特性在全球资产荒背景下极具吸引力。

港股牛市还是要继续的

市场预期 2025 年 9 月启动降息,港元拆息已降至 0.018%,流动性宽松环境将持续支撑港股估值。

预计 2025 年下半年将有 30 家以上中概股通过双重主要上市登陆港股,宁德时代 H 股上市时国际配售占比 92.5%,外资流入规模有望进一步扩大。

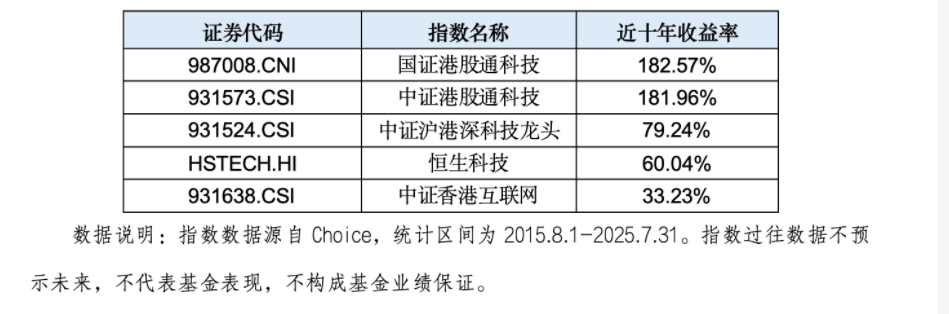

港股大牛市里,港股各个板块里,最强的是港股通科技

港股通科技比恒生科技好的点在哪里呢?

港股通科技指数 vs 恒生科技指数

1. 行业分布

港股通科技:互联网(50%)、半导体(20%)、医药生物(15%)、高端制造(15%),剔除汽车、家电等非核心科技赛道-----分散布局硬科技与医药,规避政策。

恒生科技:互联网占比超60%,依赖腾讯、阿里等平台经济,易受政策波动影响。

2. 成分股质量

港股通科技:中芯国际、药明生物(CXO龙头)、舜宇光学(车载镜头全球第一),2025年净利润预计同比+99%。成分股平均研发强度达8.2%(恒生科技为5.5%),AI、芯片等领域技术壁垒显著。

恒生科技:腾讯、美团等权重股增速放缓(净利润CAGR约10%),依赖降本增效而非技术创新。

3. 流动性

港股通科技:仅限港股通股票,内地资金直接通过沪深港通投资,无需QDII额度限制。成分股日均成交额超300亿港元(恒生科技为220亿港元),流动性溢价显著。

恒生科技:含阿里、京东等非港股通标的,需通过QDII渠道投资,有额度紧张和交易延迟的可能。

4. 长期动力

港股通科技:硬科技国产替代(如半导体设备)、医药创新药出海(如百济神州)提供超额收益。

恒生科技:反弹更依赖互联网政策松绑,波动性更高但持续性较弱。

5. 估值性价比

港股通科技:PE(TTM):21.8倍,处于近5年15%分位,低于恒生科技(25倍)。

市净率:3.1倍,成分股净资产收益率(ROE)达18%,显著高于恒生科技的12%。

恒生科技:互联网板块PE分位数仅10%,短期弹性受限。

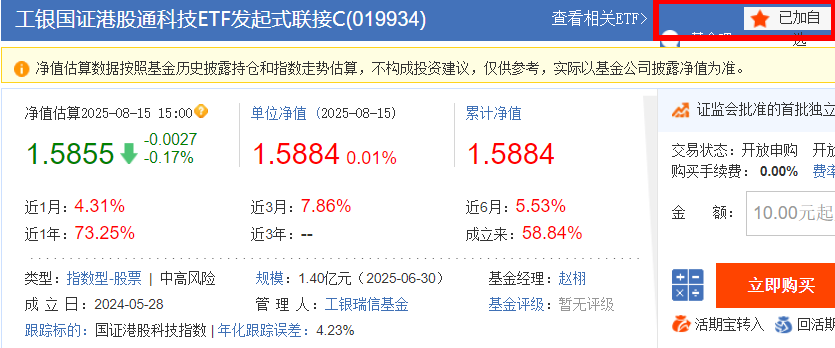

港股通科技ETF选择-----$工银国证港股通科技ETF发起式联接C(OTCFUND|019934)$

工银国证港股通科技 ETF 发起式联接 C(019934)的核心价值在于以低成本、高效率的方式捕捉港股硬科技红利。指数设计的行业互补性、工银瑞信的投研实力、发起式结构的稳定性,以及 C 类份额的费率优势,使其成为内地投资者布局港股科技板块的最优工具之一。

C 类份额的天然优势

零申购费:场外申购无需支付申购费用,直接降低初始投资成本。

持有 30 天免赎回费:相比 A 类份额(通常持有 2 年以上免赎回费),C 类份额更适合 3-6 个月的波段操作,尤其适合捕捉港股科技板块的脉冲行情。

综合费率竞争力强:管理费 0.45%/ 年 + 托管费 0.07%/ 年 + 销售服务费 0.10%/ 年,综合费率 0.62%,显著低于主动型科技基金(平均 1.5%/ 年),长期复利效应下收益增厚显著。

与同类产品的横向对比

以汇添富港股通科技 ETF(综合费率 0.52%)为例,工银国证港股通科技 ETF 联接 C 在保留低费率优势的同时,通过发起式基金设计(基金公司自购 1000 万元)增强运作稳定性,且 C 类份额支持 T+1 交易,流动性更胜一筹。

工银瑞信的硬核实力

误差控制行业领先

截至 2025 年二季报,基金净值与标的指数的日均偏离度控制在 0.1% 以内,跟踪误差仅 0.65%,排名同类前 20%。这种高精度源于工银瑞信的精细化仓位管理:通过投资目标 ETF(港股通科技 30ETF)实现对指数的高比例跟踪(投资比例≥90%),并运用衍生品对冲汇率波动风险。

专业管理团队护航

双基金经理赵栩(量化投资专家)与刘伟琳(指数管理老将)强强联合,团队内部搭建 AI 量化模型实时监控市场情绪与资金流向,2024 年管理的港股通科技 ETF 年化收益达 77.36%,超额收益主要来源于对成分股业绩拐点的精准预判。

流动性设计:发起式结构 + 交易便捷性

发起式基金的稳定性保障

基金公司自购 1000 万元且持有不少于 3 年,显著降低清盘风险。截至 2025 年 3 月,目标 ETF(港股通科技 30ETF)规模达 150.74 亿元,日均成交额突破 1600 万元,为联接基金提供充足流动性支撑。

无需港股账户即可通过支付宝、天天基金等场外渠道申购,支持定投功能,适合普通投资者布局港股科技红利。2025 年二季度,基金份额增长 120% 至 1.32 亿份,机构持仓占比从 15% 提升至 32%,显示中长期资金加速布局。