——四大维度筛选中证2000指数增强基金

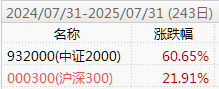

近1年,小盘股明显占优,以中证2000为代表的小盘股持续跑赢大盘股。

下图红线代表小盘相对大盘的强弱趋势,2021年初至2023年底小盘跑赢,2024年上半年稍有波折,但近1年再次持续跑赢。

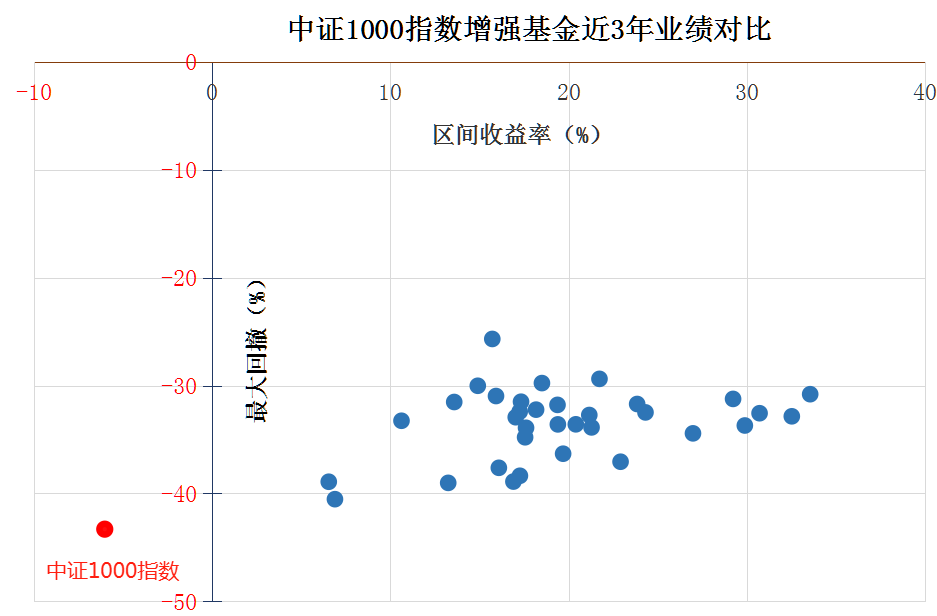

小盘风格的强势也为量化策略在近几年取得不错的超额收益打下了基础,从业绩表现看,大部分量化基金和指数增强基金都跑赢了基准指数。

下图列举了成立3年以上的中证1000指数增强基金(共34只,基金主代码),他们无论是近3年的收益率还是回撤,全都好于中证1000。

一般来说,市值越小,指数增强越容易获取超额收益。全市场中证2000指数增强基金较少且普遍成立不满3年,我们可以观察一下华泰柏瑞中证2000指数增强(A类019923/C类019924),自2024-1-12成立至今,1年半的时间,53.87%的业绩回报大幅超越中证2000约32%,并且回撤也明显更小。(截至2025-7-31,数据来源:Wind)

行情至此,相信大家更关心的是,小盘行情还能延续吗?中证2000指数增强基金还能买吗?哪只基金比较好?本文给大家分析一下。

一、小盘股后市还能跑赢大盘吗?

A股历来有大小盘的轮动规律,以成立时间更长的中证1000作观察,下图红线为2005年至今中证1000/沪深300走势(2004-12-31至2025-07-31,数据来源:Wind)

可以看到,A股历经好几轮大小盘的轮动,如果粗略去看:

2008年至2015年小盘跑赢

2016-2020年大盘跑赢

2021年至今又是小盘跑赢

观察本轮的趋势,小盘股跑赢的幅度并不夸张,持续时间也不算长,后续还有很大空间。

从市场环境来看,一般来说,在弱经济、高流动性、新一轮产业升级的环境中,小盘股容易跑赢大盘股。

流动性层面:小盘股对流动性的敏感度更高,会受益于货币宽松,而当前市场流动性充裕,并且还有降息空间。

产业层面:在新一轮产业升级的趋势中,热点频现,小盘股中不乏诸多新兴产业主题个股,往往表现也更好。比如2010-2015先后有消费电子、互联网金融等新兴产业出现,小盘股表现较好。当前也有机器人、人工智能、低空经济、创新药等新兴产业蓬勃发展。

经济层面:当经济承压时,大盘股与经济相关性更强,因此表现较差,反过来就会显得小盘股表现较好。最新经济数据显示,经济修复状态有所好转,但通缩依然顽固,地产还未企稳,复苏尚不稳固:

GDP:上半年增长5.3%

制造业PMI:7月份制造业PMI为49.3%,比上月下降0.4个百分点

工业企业利润:2025年1-5月同比下降9.1%

地产:一线城市二手房价4月、5月和6月,价格分别环比下跌0.2%、0.7%和0.7%

社会消费品零售总额:6月CPI同比下降0.1%,为连续第九个月负增长,6月PPI同比下降3.6%

社融:6月新增社融3.9万亿元,同比多增6000亿元。其中新增居民贷款同比下降近20%

综上,中短期来看,当前市场环境比较适合小盘股。

长期来看,A股有显著的小盘溢价特征,市值越小的指数,长期收益率可能越好。

因此投资者如果看好小盘股的话,我一般建议优先考虑2023年8月发布的中证2000,表征了A股市值排名第1801-3800的小盘股的整体走势。

中证2000和中证1000的波幅差不多,但长期收益率远好于中证1000(基日至今:2013-12-31至2025-07-31,数据来源:Wind)

二、如何挑选中证2000指数增强基金

既然当下环境非常适合小盘,如果配置指数增强基金,额外获取一些alpha收益,就更好了。

那么如何挑选中证2000指数增强基金呢?

我认为可以从历史超额收益、基金公司量化实力、量化策略、基金规模等因素去挑选。

以前文介绍的华泰柏瑞中证2000指数增强为例:

1、历史超额收益

主动选股的超额收益有一定的偶然性,因此看历史超额收益不太有效。但对于指数增强来说,超额收益来源于量化模型一点一滴的日常积累,如果历史表现好,未来延续的可能性高。

下图红线为华泰柏瑞中证2000指数增强A成立至今的净值走势,黑线是相对中证2000的超额收益。我们重点观察黑线,可以看到,基金建仓之后几乎一直稳定的跑赢中证2000。(2024-1-12至2025-7-31,数据来源:韭圈儿)

对比同类基金,华泰柏瑞中证2000指数增强A也表现很好。近一年收益率在银河证券同类基金中排名2/203,超额收益率在国泰海通证券同类基金中排名3/453。

2、基金公司量化实力

量化策略是一种高成本的投资策略,对硬件配置和团队建设的要求较高,可以说,一分投入才能带来一分回报。“关键先生”也非常重要。

在公募基金量化领域,华泰柏瑞基金也是颇具实力的存在,量化团队组建于2012年,是国内公募量化领域最早成立的团队之一。

团队由田汉卿(现已退休)组建,她曾任巴克莱全球投资(BGI)投资经理,拥有20余年从业投资经验,是国内量化的领军人物之一。

目前,旗下产品布局全面,拥有14只指数增强策略基金(包括沪深300、中证500、中证1000、中证2000、中证红利、双创增强策略等),整体业绩表现也都不错。

其中华泰柏瑞量化先行混合、华泰柏瑞量化优选混合两只产品2015年至2024年连续10年每年超越业绩基准,华泰柏瑞量化智慧混合2016年至2024年连续9年每年超越业绩基准,实现了长期较为稳定的超额。

华泰柏瑞中证1000指数增强与中证2000指数增强则是近两年新成立的产品,在策略上采用了全新开发的短期量化模型,在挖掘小微盘超额收益上展现出了较为出色的能力。

3、量化策略

以往,绝大部分公募量化都是采用基本面量化的形式,华泰柏瑞也是非常擅长基本面多因子选股模型,并在长时间的实践中取得了不错的效果。

但基本面量化更适合大盘股和低频交易。对于小盘股来说,基本面相对没那么重要,概念主题、事件驱动、投资者行为等因素往往更重要,交易节奏也要更快。

为了做好小盘量化,应对A股上市公司的迅速扩容,2018年起,华泰柏瑞研发了短期量化模型,同时借助机器学习等前沿技术工具,搭建了专属的自然语言处理系统(NLP),大大拓展了数据处理边界能力。

华泰柏瑞中证2000指数增强之所以有这么稳定的超额收益,就是主要靠这个短期量化模型。

华泰柏瑞短期量化模型的换手周期定位在了周度,以技术面为主导,以基本面信息为辅,叠加事件驱动因子。一方面,通过技术面因子捕捉资金流特征,力争把握交易的超额机遇;另一方面,通过基本面因子筛选出业绩和基本面较优的股票,为模型的提供更强的稳定性和抗波动能力。

观察旗下另一只小盘指增——华泰柏瑞中证1000指数增强(A类019240、C类019241)也采用了短期量化模型。2023年9月成立至今,同样也是大幅战胜了中证1000指数(2023-9-19至2025-7-31,数据来源:Wind)

4、基金规模

对于小盘基金和量化基金来说,规模都是业绩的天敌,根据我个人的经验,如果基金规模超过50亿,超额收益会明显下降,如果超过80亿,那么基金管理起来就会比较困难。

截至2025年二季报,华泰柏瑞中证2000指数增强的规模为4.07亿,华泰柏瑞中证1000指数增强的规模为1.16亿,距离上限都还很远。

结语:最近不断有人说,小盘股已经累计涨幅较大了,成交占比太高了,会有风险。

但其实大盘股同样有风险,因为大盘股和经济息息相关,当前沪深300的近10年估值分位数已经来到67.6%,后续中美关税可能还有反复,大盘的安全边际也不算高。

小盘股和宏观经济相关性弱,在小盘beta的基础上,利用量化增强的alpha积累安全垫,或许也是一种防御策略。

小盘股同样具备一定的进攻性,如果后续行情走牛,小盘股一般都会表现不错。

如果你也看好小盘风格,不妨关注华泰柏瑞中证2000指数增强(A类:019923/C类:019924)。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。