#如何高效捕捉超额机会?#

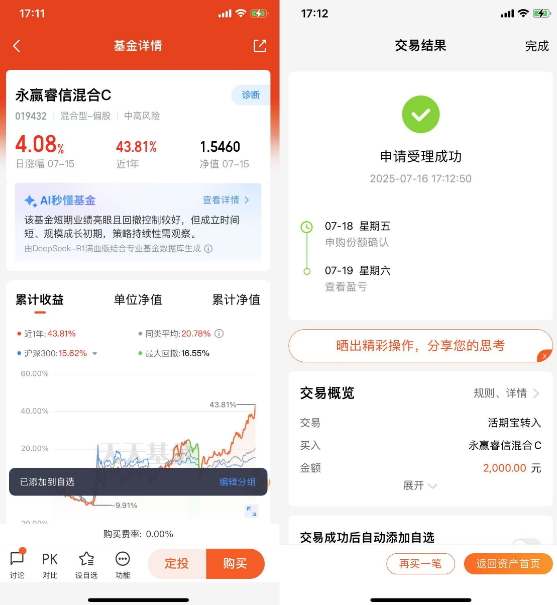

$永赢睿信混合C$

在A股这个总是风格多变、板块快速轮动的市场中,想要站稳脚跟、实现稳定盈利,从来都不是一件容易的事。很多时候,即便行情不错,但如果没有清晰的策略和正确的产品选择,最终可能还是“赚了指数,亏了钱”。因此,如何真正实现“超额收益”,也就成了大家越来越关注的核心话题。接下来白鹤君就跟大家聊聊什么是基金的超额收益?它为何如此重要?以及我为什么认为永赢睿信混合C(019432)它真正做出了成绩?

一、什么是超额收益?为什么难以“捕捉”?

投资这件事,说复杂它真的很复杂,说简单其实也有点道理。大多数人投资的目标就是“跑赢大盘”,可这个“跑赢”到底意味着什么?它的底层逻辑,恰恰就是我们常说的“超额收益”。

所谓超额收益,是指基金或者其他投资产品,在某一时期的实际收益减去基准收益(比如沪深300指数、行业指数、甚至是同类基金平均值)之后的那一部分额外收益。说白了,如果一个基金涨了20%,但它对应的基准只涨了10%,那这10%的“多出来的部分”就是它的超额收益,代表的是基金经理的“主动管理能力”。

换句话说,超额收益就是基金经理通过选股、择时、行业配置等手段所带来的附加价值。它不仅反映了基金管理人的判断和专业能力,还体现了基金背后投研体系的深度和执行力。尤其在当前A股这种高波动、轮动迅速的市场环境下,这种主动管理所能带来的差异化优势就显得更为关键。

近几年,A股的结构性行情愈发明显,热点频繁切换,从半导体到新能源,再到消费、医药、AI……有时一周内主线就能换三次,稍慢半拍,就可能被反向锤个五六个点。所以,如果只是被动地“跟着市场走”,或是依赖指数配置,很难真正赚到钱。这个时候,有强选股能力、又能灵活调整仓位的主动型基金,才是对抗市场轮动节奏的核心工具。

但问题也来了:市场上那么多基金,哪一只更擅长捕捉这种节奏?谁又能持续地创造超额收益?这就要结合实际产品来分析了。

二、选择永赢睿信混合C(019432)的理由

在当前这种风格快速切换、结构性分化加剧的背景下,我个人比较看好一只在过去一年表现非常突出的主动管理型产品——永赢睿信混合C(019432)。它有几个值得重点提及的优势:

优势一:近一年表现优异,验证管理能力

过去一年,永赢睿信混合C的净值涨幅达到了43.81%,这一成绩在当前普遍收益承压的公募基金市场中,可以说是非常亮眼了。尤其是考虑到过去一年里不少权益类基金表现一般的背景下,这种涨幅非常具有说服力。

它的业绩不是靠短期博弈或者踩对一次风口得来的,而是通过持续优化持仓结构、抓住市场中长期趋势,体现出极强的应变能力和投资策略执行力。超额收益的实质,也在这类市场中被清晰地验证。

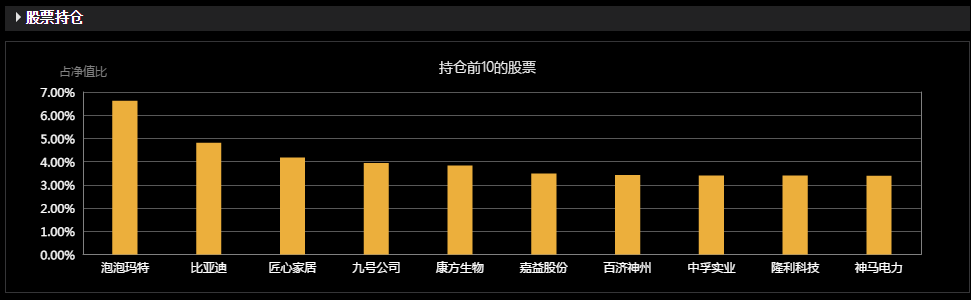

优势二:投资框架灵活,聚焦高景气方向

基金的持仓结构非常灵活,会动态调整,不拘泥于某个单一赛道。目前的配置覆盖了A股+港股市场,方向上重点聚焦在消费、创新药和科技这三个高度景气、具备长期潜力的领域。

比如消费板块,它是国内经济转型中的稳定器,具有长期复苏逻辑;而创新药和科技则具备更强的成长属性,波动大但机会也大。这类配置在当前风格快速切换的市场中,其实是很有优势的:攻守兼备,不会在单一行情里被拖累。

更重要的是,基金经理会结合安全边际、基本面趋势、系统性机会与风险等多种因素进行结构优化,意味着这不是一只靠情绪交易的产品,而是以基本面为核心驱动的价值+成长混合策略。

优势三:基金经理履历扎实,长期值得信赖

这只基金由高楠先生管理,背景非常强:北京大学经济学硕士;曾在多家知名机构任职;目前是永赢基金的首席权益投资官兼权益投资部总经理。从履历来看,他是资深的“老将”型选手,对市场有长期认知和丰富经验。从2023年12月开始管理这只基金,到现在已有一段可观的时间周期,且管理期间基金净值增长明显,这足以说明他不仅有研究能力,也有实战能力。此外,他还同时管理着多只产品,这在一定程度上也反映了公司对他的高度信任。

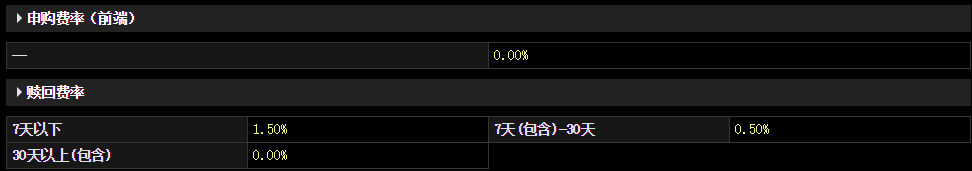

优势四:费用合理,降低投资成本

永赢睿信混合C的费率设定非常友好,尤其是赎回费:持有30天以上赎回0费率,非常适合中长期配置的普通投资者。对于很多不打算频繁操作的投资人来说,这样的费率政策既省钱又省心。相比一些短期波段为主、手续费居高不下的产品,这种“做得好、收得少”的思路,更适合真正想参与长期价值投资的个人。

优势五:背靠永赢基金,平台实力强

永赢基金在业内虽然不是最老牌的基金公司,但近年来的表现非常强势,尤其是在主动权益投资上逐渐建立起口碑,逐步形成以高楠为核心的投研体系。这种体系化的投资方法,往往比“个人英雄主义”更可持续,也更有能力穿越市场周期。

(信息来源:天天基金)

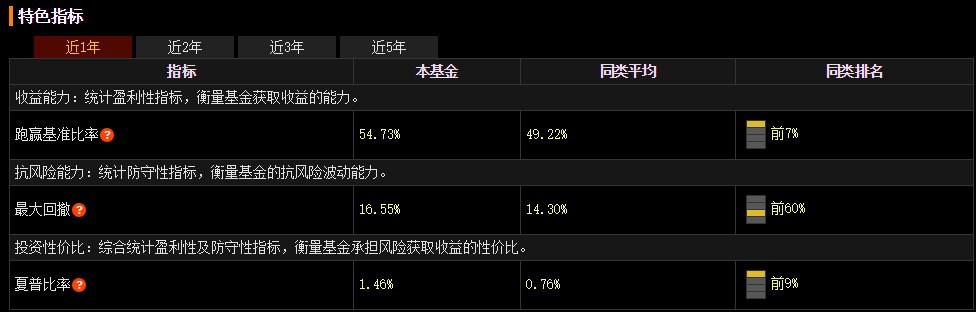

优势六:风控能力强,回撤控制优秀

在当前波动频繁的市场环境下,回撤控制能力直接影响投资体验。永赢睿信混合C在多个阶段都展现出了较强的风控能力,即便在市场短期大幅回调时,也能保持较稳的净值表现。这种稳中有进的风格,更适合不喜欢过度波动的投资者,性价比非常高。

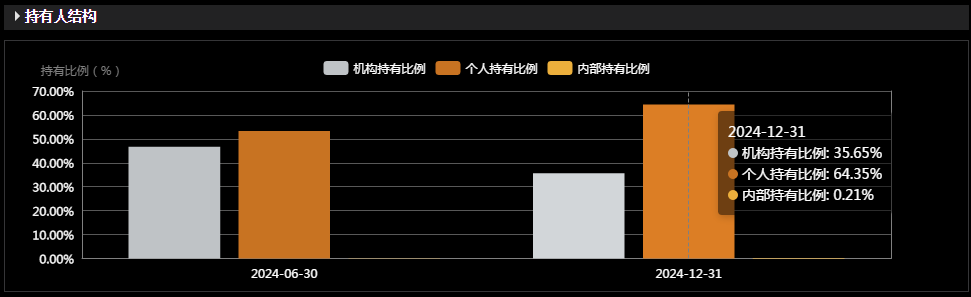

优势七:持有人结构合理,具备良好共振基础

从持有人结构来看,目前机构持有比例为35.65%,个人持有占比64.35%,这是一种比较健康的比例配置。机构资金参与度高,意味着对基金管理人的认可;而个人投资者占比也不小,说明这只产品的策略和理念兼顾了专业性和大众投资需求,具备良好的共振基础和稳定性。

优势八:未来潜力可期,适合中长期布局

随着市场对基本面定价机制的逐步修复,以及政策端对新质生产力高质量发展的持续支持,像永赢睿信混合C这种具备稳健风控、灵活配置能力的主动型基金,有望在下一轮结构性行情中继续发挥优势,成为中长期投资中值得信赖的一环。

三、适合谁?怎么投?

说到这里,可能有朋友会想问:“这个基金到底适合什么样的人?我该怎么操作?”

我简单讲一下自己的看法,不长,但希望有用:

适合谁?

我个人认为永赢睿信混合C比较适合那些风险承受能力较强,且打算中长期投资,希望资金能跟着专业团队把握结构性机会的投资者。特别是如果对消费、医药、科技这些长期有潜力的方向有兴趣的话,那么这只基金的配置方向会比较契合。

怎么投? 分批建仓 - 建议采用分批买入的方式,逐步建仓,降低市场波动带来的风险。 定期定投 - 对于没有太多时间关注市场的投资者,可以设置定期定投,分散投资时点,平滑成本。 动态调整 - 根据市场情况和自身风险偏好,适时调整持仓比例,保持投资组合的灵活性。

四、最后唠叨几句

超额收益的本质,其实就是一个基金能不能“靠真本事”在波动中跑赢别人。而永赢睿信混合C这只基金,从近一年的业绩表现、灵活的投资策略、优秀的基金经理、低费率机制,到其背后的投研平台等多个维度上都具备了持续获取超额收益的条件。

在A股这个高波动、高轮动、结构分化明显的市场里,选择一只优秀的主动型基金,不仅是控制回撤的方式,更可能是走在周期前面的关键。而永赢睿信混合C,正是当前这个阶段非常值得关注的优质选择之一。

想把握结构性机会?又没办法及时调仓?那么永赢睿信混合C基金确实是一个高效配置的选项。长期来看,有望成为资产配置中的“稳定贡献者”。@永赢基金 @天天精华君 @天天基金创作者中心