#天天基金调研团#

一、基金经理高楠:从基本面出发的成长股挖掘者

高楠拥有 14 年投研积淀与 6 年基金管理经验,曾任平安资管、国泰基金等机构要职,现任永赢基金首席权益投资官。其投资理念可概括为三大核心:

个股选择:坚持基本面选股,聚焦成长确定性标的,擅长左侧布局基本面改善 + 业绩爆发的机会,挖掘预期差个股。

行业配置:无固定行业偏好,通过产业逻辑左侧判断 + 核心数据右侧验证动态调整。

组合策略:基于绝对收益理念追求相对收益,注重市值透支风险分析,动态优化组合。

感悟:高楠的投资框架兼具 “自下而上选股” 的严谨性与 “左侧布局” 的前瞻性。在当前市场分化加剧的环境下,这种既注重企业长期价值,又不局限于单一行业的策略,更能适应结构性行情的特点。

二、基金业绩表现:超额收益显著,抗风险能力突出

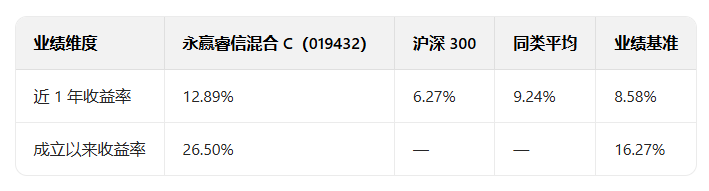

截至 2025 年 5 月 31 日,永赢睿信混合 C 近 1 年收益率 12.89%,大幅跑赢沪深 300 指数(6.27%)及同类平均(9.24%),业绩基准为 8.58%,超额收益达 4.31%。其成立以来(2023 年 12 月 22 日至 2025 年 5 月 31 日)净值增长率 26.50%,远超业绩基准 16.27%。

测评:作为偏股混合型基金,该产品在震荡市中展现出较强的阿尔法获取能力。对比同类产品,其超额收益不仅源于个股选择,也与高楠对市场主线的精准把握(如 2024 年 Q4 以来的估值修复行情)密切相关。

三、投资框架解析:A 股市场的 “双资产” 策略与框架迭代

A 股核心特征判断指数宽幅震荡:上证指数长期波动率大,需聚焦两类资产:成长型资产(占比约 20%):挖掘未来 2-3 年盈利增长确定、市场占比低但潜力大的公司;波动率资产(占比约 80%):赚取估值波动收益,需结合宏观比较与市场经验(如超跌反弹)。

框架迭代:从 “纯自下而上” 到 “选股 + 行业 ”2021 年前以自下而上选股为主,聚焦 “小变大” 成长股;2021 年后调整为 “底仓选股 + 小仓位行业配置”,兼顾个股 与行业 收益。

感悟:高楠对市场的 “双资产” 划分颇具洞察力。在当前估值分化的环境下,单纯依赖成长股可能面临波动风险,而波动率资产的配置既能对冲风险,又能捕捉阶段性机会,体现了组合管理的灵活性。

四、当前市场观点与后市展望:估值修复主导,结构性机会涌现

核心逻辑:2024 年 9 月市场见底后,行情由估值修复驱动(无风险收益率走低),而非盈利复苏。

三条主线机会高景气确定性:去年未涨、今年盈利 / 估值双击的板块(如稀缺稳定盈利行业);低估值修复:绝对估值低位且非价值陷阱的领域(如超跌金融、周期);远期空间型:0-1 产业 + 政策扶持 + 短期盈利弱的方向(如 AI、创新药)。

风险与政策呵护:若经济下行压力叠加政策缺位,可能陷入 “双杀”,但 2024 年 9 月后政策对资本市场的呵护力度显著提升,极端风险概率较低。

测评:高楠对市场节奏的判断较为务实。当前市场成交量虽未达高峰,但结构性赚钱效应持续,这种环境下,其 “自下而上选股 + 动态优化” 的策略更易捕捉局部机会。不过,需警惕经济复苏不及预期对成长股估值的压制。

五、行业观点:创新药、AI 与港股的结构性机遇

创新药:中长期看好的三重逻辑全球竞争力:中国药企占全球 BD 交易额 1/3,工程师红利 + 临床效率优势显著;估值体系切换:港股 / A 股创新药企采用海外 “临床阶段折现” 估值,熊市上市估值偏低;行情推演:港股创新药可能先领涨,A 股科创药企跟进。

AI 板块:关注国产加速催化

海外 AI 创新高但国产滞涨,下半年或受益于模型升级 + 政策推动,下行风险有限。

港股与 A 股对比:港股此前超跌幅度深,南向资金与外资流入推动增量市场,对预期敏感度更高,表现或强于 A 股。

感悟:高楠对创新药和 AI 的判断体现了其 “前瞻性布局” 的特点。创新药的估值修复逻辑与 AI 的政策催化预期,均符合当前市场对 “远期成长” 的偏好。而港股的配置价值,也为组合提供了跨市场套利空间。

六、永赢睿信后续运作思路:聚焦成长与赔率型标的

策略方向自下而上选股为主,关注企业成长性与盈利兑现度,分散行业集中度;兼顾赔率型标的(基本面见底、估值安全边际高、有改善预期),动态优化组合。

重点关注板块AI 产业链:海外引领 + 国内跟进,产业叙事可能重启;内需消费:餐饮、旅游、啤酒白酒等复苏主线,叠加低库存周期品;医药生物:真正有创新投入且估值合理的个股。

测评:基金后续策略与当前市场主线高度契合。AI 与医药生物的布局延续了高楠对成长股的挖掘能力,而内需消费的关注则体现了对经济复苏预期的捕捉。不过,投资者需注意行业轮动节奏与个股选择的风险,毕竟 “自下而上” 选股对基金经理的研究深度要求极高。

七、风险提示与投资建议

风险点:成长股波动较大,若经济复苏不及预期,部分标的可能面临盈利与估值 “双杀”;港股投资需关注汇率与地缘风险。

适合人群:风险承受能力为平衡型(C3)及以上的投资者,适合作为中长期配置工具,分享结构性成长机会。

操作建议:避免短期追涨,可逢低布局或采用定投方式,平滑市场波动风险。

结语:在结构性行情中做 “确定性” 的捕手

高楠的投资策略如同 “在迷雾中寻找灯塔”—— 以基本面为锚,在成长与估值之间寻找平衡点。永赢睿信混合 C 的表现,既得益于其对成长股的深度挖掘能力,也离不开对市场节奏的精准把握。对于投资者而言,该基金适合作为组合中的 “进攻性品种”,但需明确:结构性机会的捕捉,从来都需要耐心与对长期逻辑的信仰。