一、核心观点

宏观方面,1-6月全国规模以上工业企业实现利润总额34365亿元,同比下降1.8%,较1-5月份下滑0.7个百分点。其中,6月份规模以上工业企业实现利润总额7155.8亿元,同比下降4.3%,降幅较5月份收窄4.8个百分点,主要系“两新”政策带动效果持续显现。同时,财政部发布2025年6月财政数据。2025年6月一般公共财政收入同比下降0.3%(前值0.1%),其中税收收入同比增长1.0%(前值0.6%);6月一般公共财政支出同比增长0.4%(前值2.6%)。6月税收收入小幅回升,一方面反映6月经济运行较为稳健,增值税和企业所得税表现较好,另一方面也可能受益于税收征管效率的提升。6月财政支出增速有所下降,结构上社会保障与就业支出连续4个月保持高增速,而5-6月基建相关项目支出延续显著负增长。

权益市场方面,上周美国经济方面基本处于数据空窗期,无新的边际变化。美日谈判结果优于市场预期,美日协议是美国和主要赤字来源经济体达成的第一份正式框架,降低了市场的不确定性,后续关注正式协议文本的发布。中美贸易最新一轮会谈将于7月27日至30日在瑞典举行。国内方面,国家统计局发布数据显示,规模以上工业企业营业利润率下行,处于相对低位,部分企业持续出现了增收不增利的情况,整治“内卷式”竞争成为必然。墨脱项目落地+反内卷,正在逐渐反馈国内财政端更为积极的态度。央行对于市场流动性的呵护不改,货币政策继续支持财政储备发力。维持之前国内分母偏松的判断,债市的调整主要源于国内更为积极的财政预期,所带来股债之间的资金再平衡。

目前市场处于小幅的风偏提升阶段,建议维持中性仓位、哑铃策略。行业上可以关注:1)稳定类红利资产(含H股)配置不变,包括保险、券商、银行、石油石化、煤炭、电信运营商;建议加仓金融行业品种,短期H股的性价比更高。2)短期建议降低海外算力相关硬件端、AI应用的持仓;适当提升在医药生物、能源金属、稀有金属等方向的仓位。反内卷行业在经过初期的价格反弹之后,进入需求侧政策支持阶段。反内卷且具备需求刚性的行业,是这一阶段要重点关注的对象。关注中报业绩预喜的行业。观察7月底左右的政治局会议是否会给出新的政策指引,从而实现内部结构性分子的叙事逻辑。

二、权益市场

(一)权益市场走势

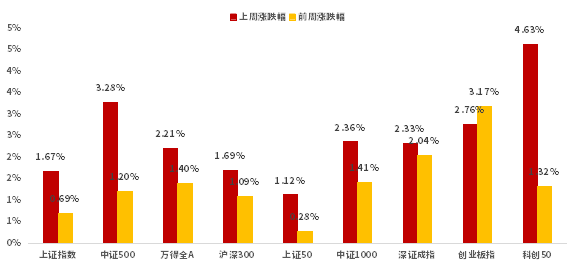

上周A股宽基指数悉数上涨。截至7月25日,创业50上涨4.63%,涨幅居前。从行业板块看,上周建筑材料、煤炭、钢铁领涨,银行、通信、公用事业领跌。

图1:上周A股宽基指数涨跌幅

(数据来源:Wind、鑫元基金)

(二)权益市场估值

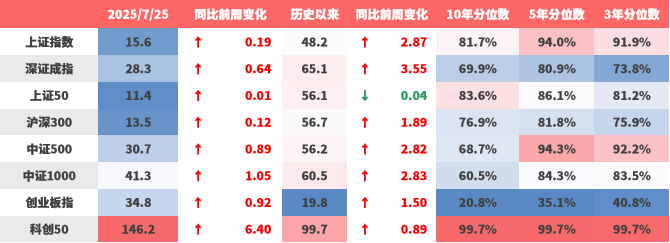

上周各宽基指数估值和行业指数估值上下不一。当前仍存在宽基指数估值水平在历史50%分位数以下,未来存在一定估值提升空间。从行业板块看,上周钢铁、建筑材料、美容护理估值上行最多,通信、银行、综合下行最多。当前房地产、计算机、商贸零售、建筑材料、钢铁板块估值处于历史较高水平;农林牧渔、食品饮料、有色金属、公用事业、家用电器板块估值处于历史较低水平。

表1:上周A股市场宽基指数PE(TTM)

(数据来源:Wind、鑫元基金)

表2:上周A股市场申万一级行业PE(TTM)

(数据来源:Wind、鑫元基金)

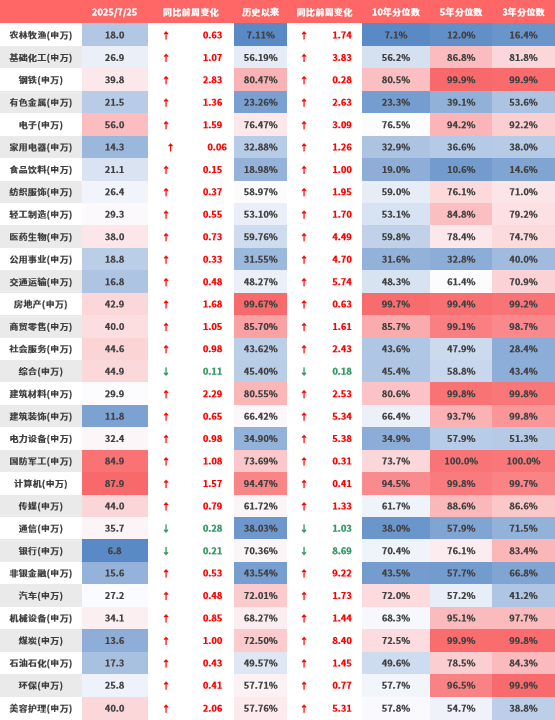

(三)权益市场情绪

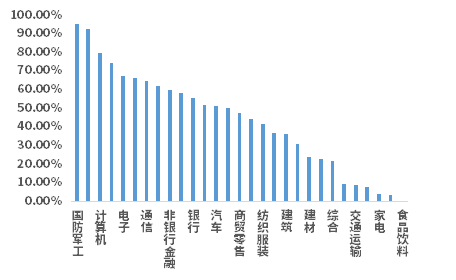

上周量化模型的信号为“中性偏多”。从全A换手率的角度看,上周市场放量上行。从行业拥挤度的角度,国防军工,机械,计算机的拥挤度较高。

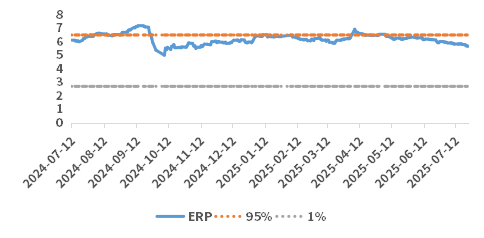

从股债性价比大周期的角度,目前权益相对固收的风险溢价为5.62%,处于历史64.78%的分位数,所以从此时点看,长期持有仍是好选择。

图2:全市场成交金额

(数据来源 :Wind、鑫元基金)

图3:行业拥挤度分位数

(数据来源:Wind、鑫元基金)

图4:股债性价比:沪深300与10年期国债

(数据来源:Wind、鑫元基金)

(四)权益市场资金

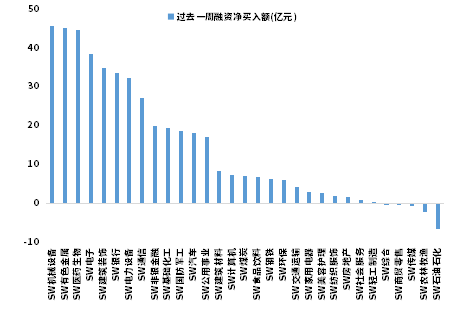

7月24日,两融资金占比为10.45%,7月17日为9.78%,反映出杠杆资金加仓意愿上升。截至7月25日,上周融资净买入的前三行业为机械设备、有色金属、医药生物。

图5:上周两融资金行业流向(亿元)

(数据来源:Wind、鑫元基金)

(五)海外权益市场

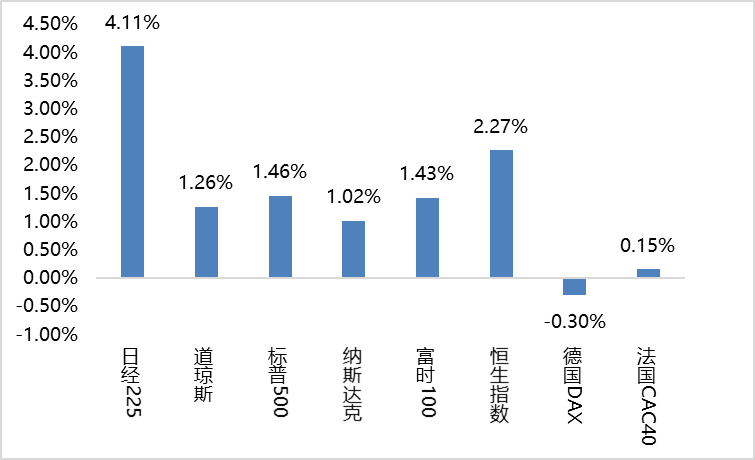

上周海外股市上涨居多。美国股市方面,道指上涨1.26%,标普500上涨1.46%,纳指上涨1.02%;欧洲股市方面,英国富时100上涨1.43%,德国下跌0.30%,法国上涨0.15%;亚太股市方面,日经指数上涨4.11%,恒生指数上涨2.27%。

图6:上周海外主要指数涨跌

(数据来源:Wind、鑫元基金)

三、市场展望及投资策略

(一)宏观展望

宏观方面,7月27日,国家统计局公布数据显示,1-6 月份,全国规模以上工业企业实现利润总额 34365.0亿元,同比下降 1.8%,较 1—5 月份下滑 0.7 个百分点。其中,6 月份规模以上工业企业实现利润总额 7155.8 亿元,同比下降 4.3%,降幅较 5 月份收窄 4.8 个百分点,主要系“两新”政策带动效果持续显现。同时,财政部发布2025年6月财政数据。2025年6月一般公共财政收入同比下降0.3%(前值0.1%),其中税收收入同比增长1.0%(前值0.6%);6月一般公共财政支出同比增长0.4%(前值2.6%)。6月税收收入小幅回升,一方面反映6月经济运行较为稳健,增值税和企业所得税表现较好,另一方面也可能受益于税收征管效率的提升。6月财政支出增速有所下降,结构上社会保障与就业支出连续4个月保持高增速,而5-6月基建相关项目支出延续显著负增长。

宏观展望,总体看,6 月份规模以上工业企业利润增速降幅收窄,主要系“两新”政策带动效果持续显现。目前,国际环境变数仍多,需求不足、价格下降等制约因素仍然存在,工业企业效益稳步恢复的基础还需继续巩固。下半年财政存量政策仍有使用空间,目前“落实存量政策”的优先级高于“出台增量政策”。因此7月政治局会议政策大力加码的可能性较小。

(二)权益市场展望和策略

权益市场方面,上周美国经济方面基本处于数据空窗期,无新的边际变化。美日谈判结果优于市场预期。根据特朗普在社交媒体上发布的内容:美日之间新的关税水平为15%(略高于之前13%的实际税率,但低于原本8月1日25%的对等关税2.0水平);日本同意向美国投资5000亿美元;日本将向美国开放汽车、大米等市场。美日协议是美国和主要赤字来源经济体达成的第一份正式框架,降低了市场的不确定性,后续关注正式协议文本的发布。中美贸易最新一轮会谈将于7月27日至30日在瑞典举行。

#世界人工智能大会开幕!AI股热度飙升#

国内方面,国家统计局发布数据显示,1-6月份,全国规模以上工业企业实现利润总额34365.0亿元,同比下降1.8%。1-6月份,规模以上工业企业实现营业收入66.78万亿元,同比增长2.5%。6月份,规模以上工业企业利润同比下降4.3%。规模以上工业企业营业利润率下行,处于相对低位,部分企业持续出现了增收不增利的情况,整治“内卷式”竞争成为必然。反内卷离不开供需两侧协同发力,促进总供给和总需求动态平衡。供需不匹配、不平衡是导致“内卷式”竞争的重要原因。这就要求整治“内卷式”竞争必须供需两侧协同发力、协调配合,既要做大市场空间,也要提高供给质量。墨脱项目落地+反内卷,正在逐渐反馈国内财政端更为积极的态度。央行对于市场流动性的呵护不改,货币政策继续支持财政储备发力。维持之前国内分母偏松的判断,债市的调整主要源于国内更为积极的财政预期,所带来股债之间的资金再平衡。

目前市场处于小幅的风偏提升阶段,维持中性仓位、哑铃策略为主。行业上可以关注:1)稳定类红利资产(含H股)配置不变,包括保险、券商、银行、石油石化、煤炭、电信运营商;建议加仓金融行业品种,短期H股的性价比更高。2)短期建议降低海外算力相关硬件端、AI应用的持仓;适当提升在医药生物、能源金属、稀有金属等方向的仓位。反内卷行业在经过初期的价格反弹之后,进入需求侧政策支持阶段。反内卷且具备需求刚性的行业,是这一阶段要重点关注的对象。关注中报业绩预喜的行业。观察7月底左右的政治局会议是否会给出新的政策指引,从而实现内部结构性分子的叙事逻辑。

$鑫元华证沪深港红利50指数C(OTCFUND|021882)$

$鑫元中证800红利低波动指数C(OTCFUND|022331)$

$鑫元国证2000指数增强C(OTCFUND|018580)$

风险提示

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权, 任何人不得对本报告进行任何形式的发布、复制。