一、核心观点

宏观方面,5月金融数据显示,由于需求端预期尚待改善,叠加化债影响仍在,金融数据仍未起势,其中社融尚可、信贷偏低。海外方面,美国5月CPI不及预期,显示当前关税影响有限,可能与零售商不愿转嫁成本以及关税前库存积累有关;服务通胀的走弱可能更多受到总需求收缩影响。当地时间6月13日凌晨,以色列袭击了伊朗数十个与核计划相关的设施目标,伊朗表示将做出“严厉回击”,并已向以色列发射无人机和导弹。伊朗多个核设施遭袭,能源设施也成为被打击目标。此外,伊朗多名军方高级领导人死亡,哈梅内伊重要顾问伤重离世。

权益市场方面,美国5月通胀数据回落,叠加就业数据向好及财政宽松前置,强化了经济软着陆预期,但以伊冲突加剧避险情绪,推升能源价格和通胀风险,可能影响海外需求及国内外需。国内CPI、PPI等数据符合预期,但油价飙升和地缘冲突或延缓通胀下行,短期压制经济信心。权益策略建议采取哑铃策略,偏向红利资产(如煤炭、石油石化、公用事业等);短期涨幅较大的行业和主题性机会已经进入高波动阶段,建议尽快止盈;继续降低小市值品种配置比例,防备拥挤度过高带来的快速调整。

#石油化工股关注度飙升,投资机会几何?#

二、权益市场

(一)权益市场走势

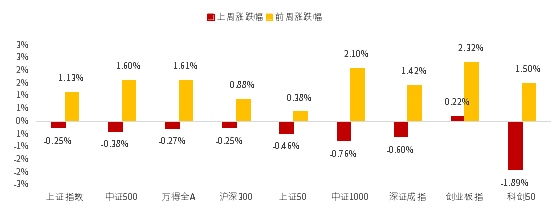

上周A股各宽基指数涨跌不一。截至6月13日,创业板指上涨0.22%,涨幅居前,科创50下跌1.89%,跌幅靠前。从行业板块看,上周有色金属、石油石化、农林牧渔领涨,食品饮料、家用电器、建筑材料领跌。

图1:上周A股宽基指数涨跌幅

(数据来源:Wind、鑫元基金)

(二)权益市场估值

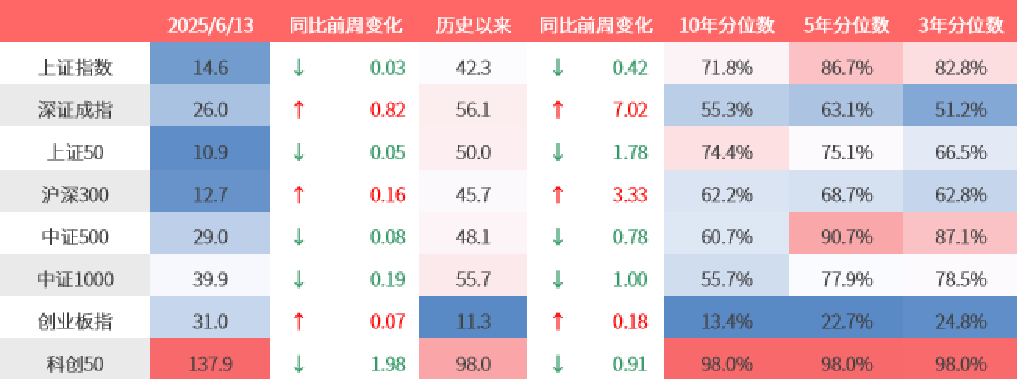

上周各宽基指数估值和行业指数估值上下不一。当前仍存在宽基指数估值水平在历史50%分位数以下,未来存在一定估值提升空间。从行业板块看,上周有色金属、国防军工、传媒估值上行最多,计算机、电子、食品饮料下行最多。当前房地产、计算机、商贸零售、钢铁、建筑材料板块估值处于历史较高水平;农林牧渔、有色金属、通信、食品饮料、非银金融板块估值处于历史较低水平。

表1:上周A股市场宽基指数PE(TTM)

(数据来源:Wind、鑫元基金)

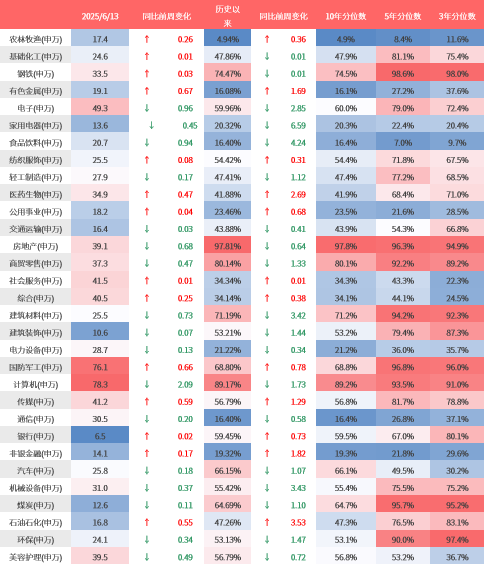

表2:上周A股市场申万一级行业PE(TTM)

(数据来源:Wind、鑫元基金)

(三)权益市场情绪

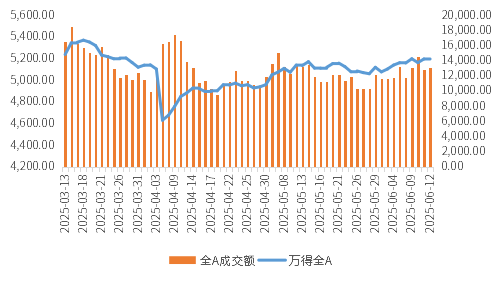

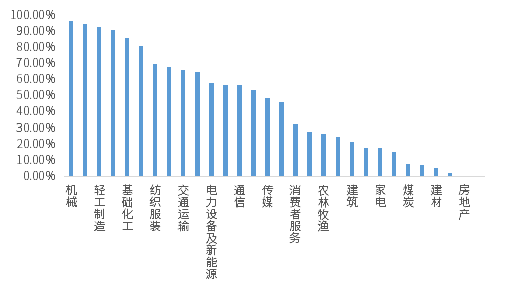

上周量化模型的信号为“中性偏多”。从全A换手率的角度看,上周市场缩量上行。从行业拥挤度的角度,机械,汽车,轻工制造的拥挤度较高。

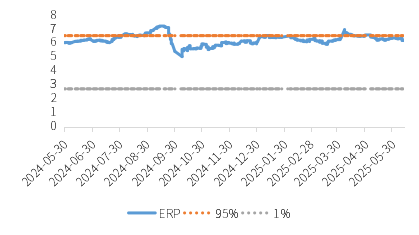

从股债性价比大周期的角度,目前权益相对固收的风险溢价为6.18%,处于历史83.58%的分位数,所以从此时点看,长期持有仍是好选择。

图2:全市场成交金额

(数据来源 :Wind、鑫元基金)

图3:行业拥挤度分位数

(数据来源:Wind、鑫元基金)

图4:股债性价比:沪深300与10年期国债

(数据来源:Wind、鑫元基金)

(四)权益市场资金

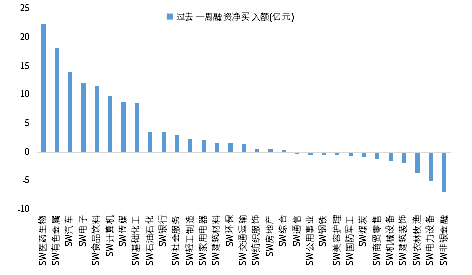

6月13日,两融资金占比为8.68%,6月6日为8.24%,反映出杠杆资金加仓意愿上升。截至6月13日,上周融资净买入的前三行业为医药生物、有色金属、汽车。

图5:上周两融资金行业流向(亿元)

(数据来源:Wind、鑫元基金)

(五)海外权益市场

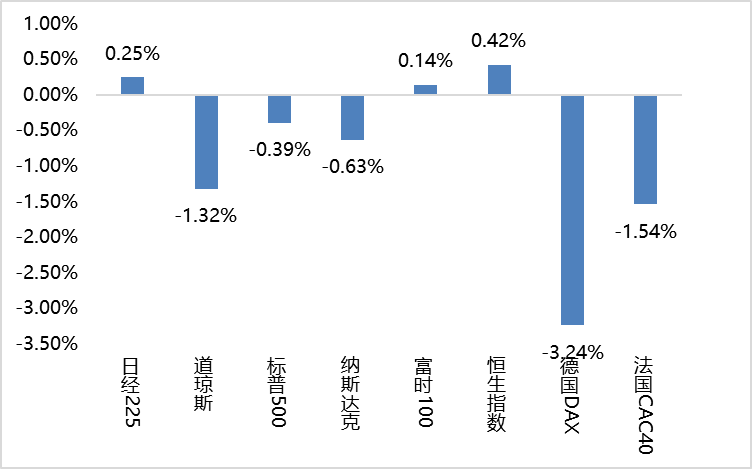

上周海外股市多数下跌,美国股市方面,道指下跌1.32%,标普500下跌0.39%,纳斯达克下跌0.63%;欧洲股市方面,英国富时100上涨0.14%,德国DAX指数下跌3.24%,法国CAC40指数下跌1.54%;亚太股市方面,日经225指数上涨0.25%,恒生指数上涨0.42%。

图6:上周海外主要指数涨跌

(数据来源:Wind、鑫元基金)

三、市场展望及投资策略

(一)宏观展望

宏观方面,5月金融数据显示,由于需求端预期尚待改善,叠加化债影响仍在,金融数据仍未起势,其中社融尚可、信贷偏低。海外方面,美国5月CPI不及预期,显示当前关税影响有限,可能与零售商不愿转嫁成本以及关税前库存积累有关;服务通胀的走弱可能更多受到总需求收缩影响。当地时间6月13日凌晨,以色列袭击了伊朗数十个与核计划相关的设施目标,伊朗表示将做出“严厉回击”,并已向以色列发射无人机和导弹。伊朗多个核设施遭袭,能源设施也成为被打击目标。此外,伊朗多名军方高级领导人死亡 哈梅内伊重要顾问伤重离世。5月社融增加2.3万亿元,同比多增2271亿元,略高于Wind一致预期(2.05万亿);社融存量增速为8.7%,与上月持平。各分项中,实体信贷同比少增,企业债券、政府债券、外币贷款同比多增。5月M1同比2.3%,较4月上升0.8个百分点,M2同比增长7.9%,较上月下降0.1个百分点,主要源于去年5月仍受手工补息下存款流失的影响,基数较低。海外方面,5月美国CPI环比0.1%,预期0.2%,前值0.2%。核心CPI环比0.1%,预期0.3%,前值0.2%。5月美国CPI同比2.4%,符合预期,前值2.3%;核心CPI同比2.8%,不及预期的2.9%,前值为2.8%。季调环比看,除食品分项外,5月CPI多数分项回落。地缘政治方面,以色列13日凌晨开始对伊朗进行打击,伊朗则在13日夜间发起报复行动,使用无人机及导弹对以色列进行了多波次大规模回击。14日夜间,伊朗开始对以色列的新一轮导弹袭击。与此同时,以方也对伊朗发起新一轮无人机攻势。根据此前已披露的内容,以色列近期袭击的伊朗核设施包括:纳坦兹核设施、福尔多核设施、伊斯法罕附近的核设施。

(二)权益市场展望和策略

海外方面,美国5月通胀数据如期回落,叠加之前的就业数据,关税谈判进展符合预期,财政相关的OBBB法案中宽松显著前置,美国经济软着陆预期进一步强化。国内方面,上周公布的国内CPI、PPI、进出口和社融数据,基本符合预期。相对超预期的是以伊冲突,油价飙升和VIX指数明显反馈,类似俄乌冲突早期的事件冲击定价。油价的高波动将延缓商品型通胀的下行速度,短期降低海外消费者需求的边际信心,不利于海外经济基本面,也会影响国内经济的外需部分。对资本市场的后续影响取决于以色列打击的烈度和伊朗后续的反击是否会升级。

本周权益策略建议:哑铃策略,维持谨慎,市场存在一定技术性回调的可能。1)市场风偏下行,适当降低仓位。哑铃策略下,哑铃内部更偏向红利资产。2)行业选择:继续增加红利资产配置,包括煤炭、石油石化、公用事业、银行(含H股)、电信运营商(含H股);短期涨幅较大的行业和主题性机会,已经进入高波动阶段,建议尽快止盈;继续降低小市值品种配置比例,防备拥挤度过高带来的快速调整。

$鑫元数字经济混合发起式C(OTCFUND|018819)$

$鑫元中证800红利低波动指数C(OTCFUND|022331)$

风险提示:

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。