#天天基金调研团#

$东财瑞利债券A$ $东财瑞利债券C$

债券基金一直备受投资者关注,优秀债券基金业绩出色,回撤小受到投资者欢迎;2025年7月3日我参加了东财基金经理宝音的调研,下面来给大家介绍这只业绩出色的东财瑞利债券C(018445)。欢迎批评指正。

第一部分:债券基金:普通投资者资产配置的“压舱石”与“多面手”

在波动常态化的资本市场中,债券基金凭借其独特属性,已成为普通投资者资产配置中不可或缺的工具。债券基金的价值不仅在于降低波动,更在于通过多重功能优化投资组合的风险收益结构,具体体现在以下维度:

一、核心功能:资产组合的“三重稳定器”

收益稳定器债券基金以票息收入为核心收益来源,提供持续现金流。历史数据显示,短期纯债基金指数近十年年化波动率仅1.54%,年化收益率达3.62%;中长期纯债基金指数波动率3.66%,收益率5.02%,显著低于股票型基金。这种“缓坡式”收益特征,尤其适合教育、养老等刚性支出需求的资金配置。

风险分散器

通过投资政府债、金融债、企业债等多品种债券,基金天然分散了单一债券违约风险。统计显示,当股票型基金最大回撤超48%时,纯债基金最大回撤仅5.45%。更关键的是,债券与股票的负相关性(股债“跷跷板效应”)使其能在股市下跌时充当对冲工具,2022-2023年股市震荡期间债券基金的避险功能即为明证。

流动性调节器

相比直接持有债券,开放式债基支持T+1赎回,解决了个人投资者持有单券的流动性困境。短债基金更可替代部分现金管理,在保证收益的同时满足应急资金需求。

二、配置价值:差异化需求下的“精准匹配”

债券基金并非单一工具,其子类别的风险收益光谱可精准匹配不同场景:

短债基金:持有6个月正收益概率超98.5%,适合1年内要用的资金;中长债基金:利率下行期具备“骑乘效应”(债券价格上涨收益),2024年降息周期中长久期品种显著跑赢;二级债基:含15%-20%权益仓位,近十年年化收益约5.48%,波动率5.19%,是平衡型投资者的核心工具。

数据印证:股债混合组合中,当债券占比从0%升至50%,组合回撤从48%降至17%,年化收益仅从9.98%降至7.71%,风险收益性价比显著提升。

三、实战意义:2025年市场环境下的特殊作用

当前(2025年中)经济呈现“弱复苏+低利率”特征,债券基金配置逻辑进一步强化:

利率下行周期延续:商业银行存款利率多次下调,10年期国债收益率逼近历史低位,债基票息收益相对存款的优势持续扩大;机构资金风向标:2025年新发债基规模激增(如汇安利率债基募资60亿元),反映机构对债市的战略布局;信用策略进化:头部基金公司转向高流动性金融债及中高等级信用债,严控城投债风险,如华富基金姚姣姣通过久期灵活调整应对利率波动。四、对普通投资者的关键建议配置比例动态化:利率上行期增配短久期基金(如超短债),下行期侧重中长债;权益市场高估时提升二级债基占比;持有期限合理化:中长期纯债基金持有2年正收益概率达100%,短债基金需6个月以上,避免短期择时;选择标准专业化:关注基金经理信用挖掘能力(如华富基金近1年纯债收益超5%)、费率结构及组合久期透明度。结语:超越“保守”定位的战略价值

债券基金早已突破“保守型资产”的刻板印象。在专业运作下,它既是收益的提供者、波动的过滤器,更是资产再平衡的枢纽——通过动态调整久期与信用敞口,在低利率时代为普通投资者构建兼具韧性与潜力的配置底座。当市场在不确定性中探寻方向时,债券基金的角色恰如航海中的压舱石,虽不张扬,却决定着整个投资航程的平稳与续航。

第二部分:利率债投资价值深度分析

一、2025年利率债的市场定位:从“避险资产”到“战略配置”

低利率环境下的相对优势

当前10年期国债收益率维持在1.5%-1.8%区间,虽较年初低点有所回升,但仍处于历史低位。在商业银行存款利率多次下调(部分国有大行三年期定存利率降至2%以下)的背景下,利率债的票息收益(如10年期国债收益率1.7%)仍显著高于存款,且享有流动性溢价和资本利得空间。

核心价值:在“弱复苏+低通胀”的经济格局中,利率债提供确定性溢价,对冲权益资产的高波动风险。

政策对冲的“压舱石”作用

2025年上半年利率债净融资规模达3.4万亿元(为去年同期2倍),专项债、超长期特别国债等供给放量。但央行明确表示“通过降准、二级市场购债等手段配合政府债发行”,意味着供给冲击将被流动性投放缓冲,形成“供给增但利率稳”的独特格局。

二、利率债的三大价值重构:超越传统认知

安全边际的再升级

利率债(国债、政金债)以国家信用背书,违约风险接近于零。尤其在城投债分化加剧(如贵州、云南等地信用利差走阔)、产业债基本面承压(PPI持续低迷)的背景下,利率债成为信用风险风暴中的“资本避风港”。

波动市中的“弹性收益源”

2025年债市告别单边牛市,但高波动创造波段机会:

久期策略:30年期国债年内最大波幅达40bp,久期杠杆放大收益弹性(如1%利率下行→30年期国债价格上涨约20%);曲线博弈:收益率曲线平坦化(10年-1年期限利差仅20bp),哑铃策略(同时配置短端流动性+长端进攻性)成为主流。

全球化背景下的“避险标签”

中美贸易摩擦反复(如2025年“对等关税”事件)触发避险情绪,利率债与权益资产的负相关性凸显。历史数据显示,A股剧烈调整期间,国债价格涨幅可达3%-5%,对冲效果显著。

三、品种分化:精准匹配场景的战术工具品种适用场景2025年关键动向超长期国债利率下行期博取资本利得30年期品种发行占比升至14%,流动性改善政策性金融债平衡收益与流动性二永债利差处于历史30%分位,配置价值显现地方专项债政策红利捕捉(基建、科创)上半年发行2.16万亿,49%投向新基建/绿色转型四、2025下半年投资策略:攻守兼备的实操框架

趋势判断:震荡市中把握“三阶段窗口”

三季度(7-9月):资金面宽松+潜在降息预期,做多胜率较高,建议维持中性偏长久期;四季度(10-12月):政府债供给放量(月均净融资1.15万亿)+宽信用政策显效,利率或阶段性上行,需收缩久期防御。

组合策略:杠铃结构+波段增强

基础配置:70%短久期利率债(1-3年政金债)保障流动性,30%超长债(30年国债)博弈降息;战术增厚:利用利率期货对冲波动,在收益率逼近区间上限(10年国债>1.75%)时加大长久期仓位。

风险预警:紧盯两大信号

通胀预期:CPI若突破1.5%,或触发货币政策边际收紧;化债政策:地方财政压力可能引发利率债供给结构突变(如超长债占比下调)。五、结语:低利率时代的“新常态”价值

利率债已从传统的防御型资产,进阶为兼具流动性中枢、波动率调节器和政策红利载体的复合型工具。2025年的核心矛盾在于:经济弱复苏需要低利率护航与政府融资放量形成供给压力的博弈。在这一背景下,投资者需跳出“票息思维”,转向久期管理与波段交易的协同运用——如同在风浪中调整帆索的舵手,既借势利率下行的推力,亦规避供给风暴的冲击。当市场在震荡中寻找方向时,利率债恰似暗夜中的灯塔,其价值不在于照亮全域,而在于为资产之舟标定风险与收益的平衡坐标。

第三部分:东财瑞利债券C(OTCFUND|018445)的深度测评报告,

一、核心定位:震荡市中的“攻守平衡型利率债基”

产品基因:纯利率债基(国债/政金债/地方债占比超80%),严格规避股票、可转债及信用债,专注国家信用背书的利率品种,天然规避信用违约风险。

风险收益特征:

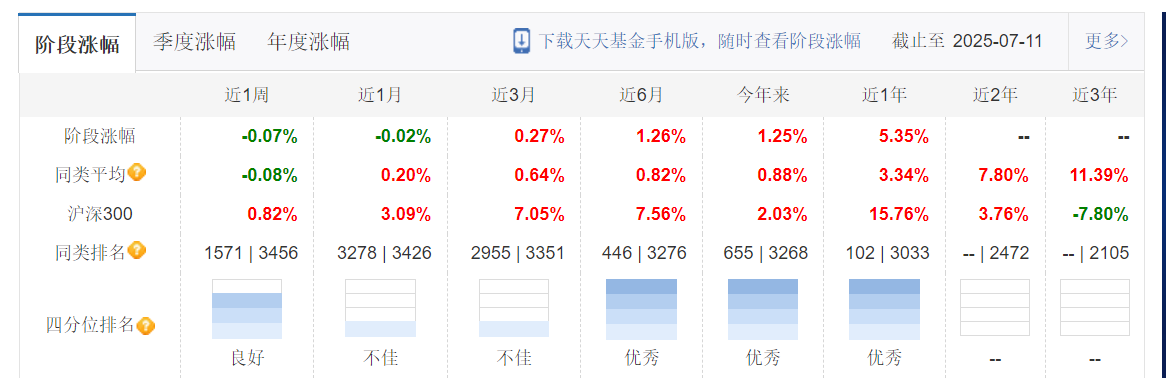

低波动属性:近一年最大回撤-1.0%(优于50%同类),夏普比率2.23(超越70%同类),呈现“缓坡式收益”特征;

避险功能强化:2025年中美关税冲突期间,利率债避险属性凸显,与权益资产负相关性达历史高位。

二、历史业绩:逆市验证“能涨抗跌”特质

收益表现(截至2025年7月11日):

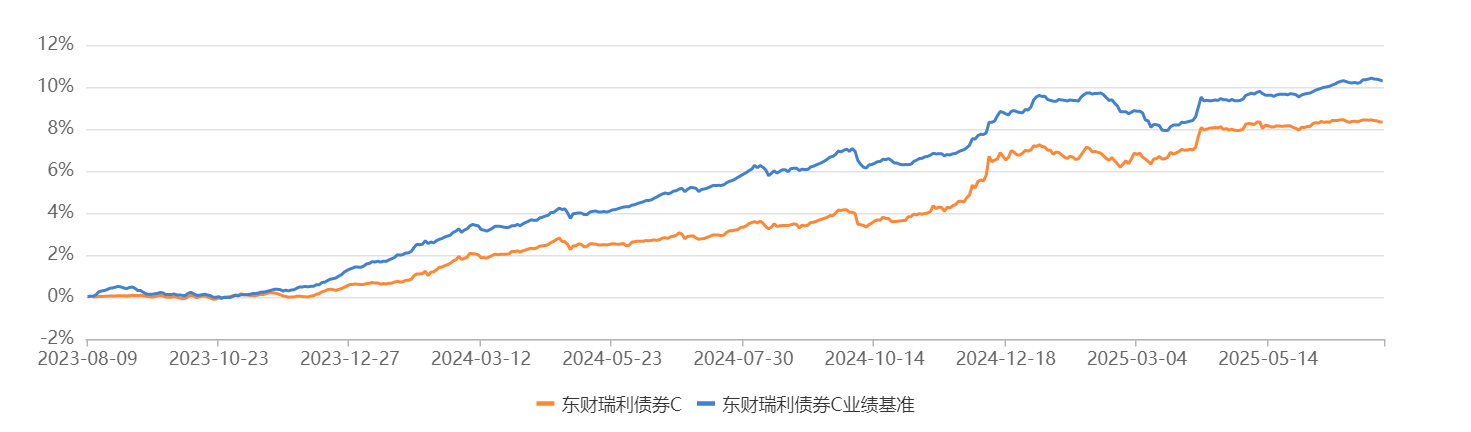

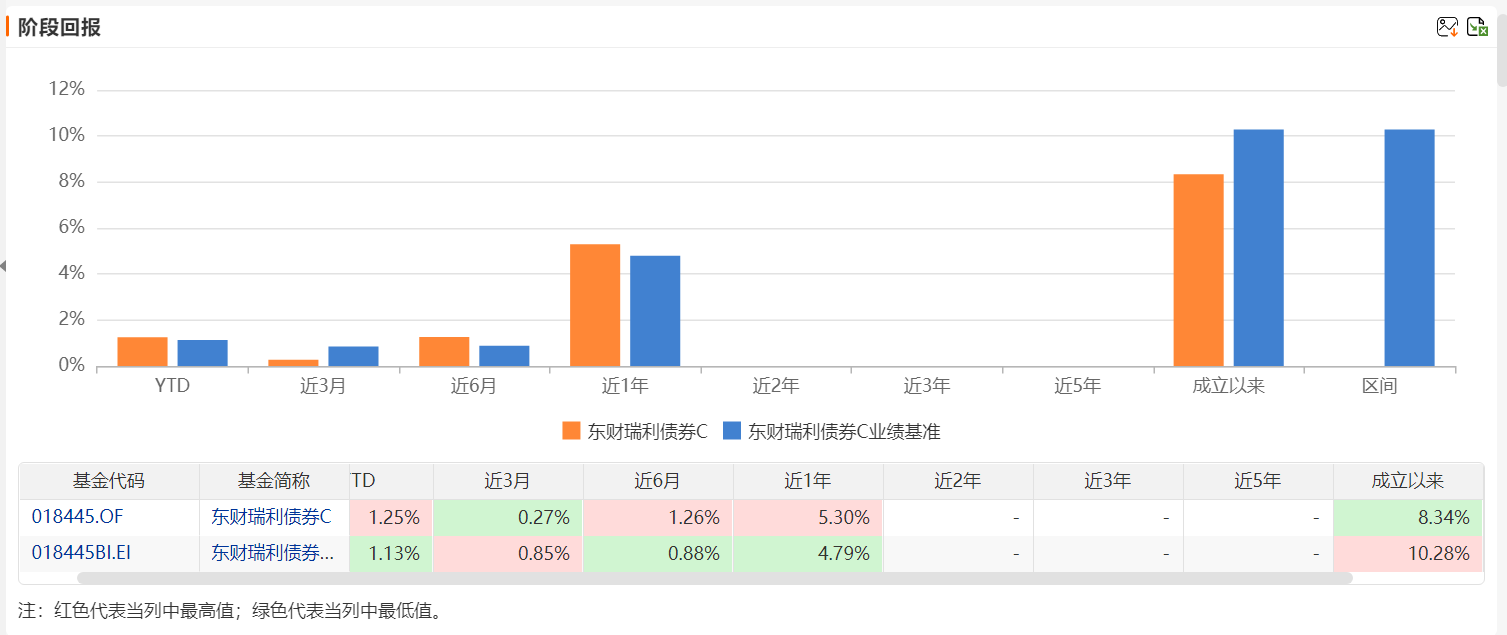

成立以来涨幅8.34%,略低于业绩基准(10.28%),

近1年涨幅5.3%,高于业绩基准(4.79%)主要是利率下行周期捕捉资本利得。

2024年,涨幅6.32%,略低于业绩基准(7.51%)主要是债牛行情中久期策略发力。

熊市防御实证:2025年1-3月债市暴跌(10年期国债收益率上行30bp),基金逆势上涨,同期全市场债基平均跌幅0.4%。

核心归因:预判性降久期(春节前预判利率底部)+交易型波段操作(捕捉反弹机会)。

同类排名:近1年排名102 | 3033,四分位排名优秀。

风险收益情况:近1年夏普比率2.83,排名1639/3621,良好。

最大回撤:近1年-0.97%,1684/3623,良好。

三、基金经理:三人协同的“战术铁三角”

团队配置(业内罕见三人共管模式):

王宇飞(主导交易执行):10年利率债交易老将,擅长资金面博弈;宝音(策略总监):哥大统计学背景,构建“择时-回撤-机动性”三位一体框架;周婧(策略研究):利差策略专家,辅助久期动态调整。

投资哲学:

择时为矛:基于宏观预判主动调整久期(如2024Q4加长久期博收益,2025Q1降久期防回撤);

回撤为盾:单券止损纪律+组合久期上限管控,任何加仓行为均同步预设止损线;

机动性为魂:避免“死多/死空”,根据资金松紧、政策信号快速切换攻防姿态。

四、持仓分析:高流动性利率债为核心壁垒

组合结构(2025Q1):

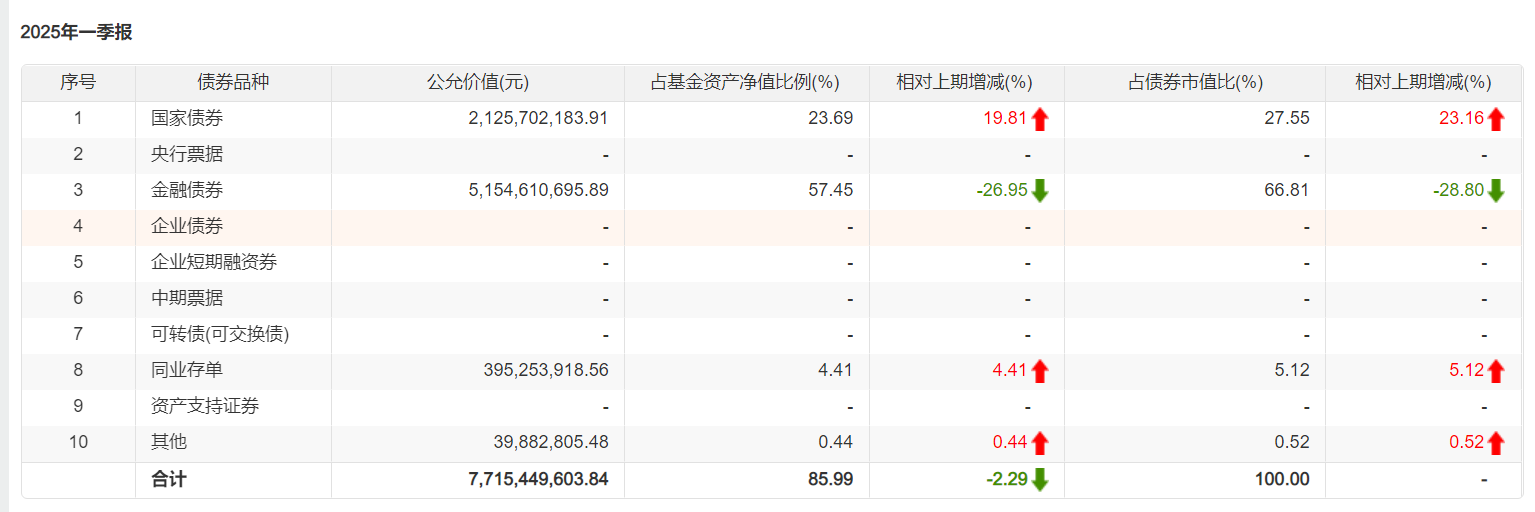

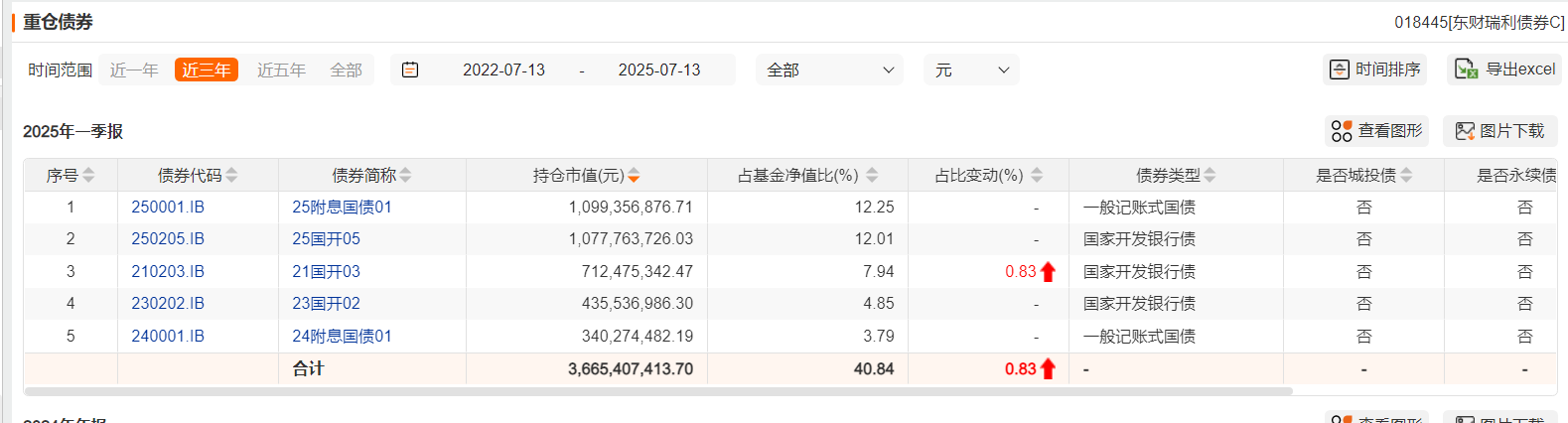

零信用风险暴露:金融债、国债、同业存单是基金的前3大持仓,合计85.99%,基本没有信用风险。

前五大持仓均为国债/政金债(如25附息国债12.25%、25国开债12.01%);

极致流动性管理:债券仓位85.99% + 现金储备22.42亿(占净值12.7%),应对赎回冲击;

久期中枢可控:组合久期<5年,重仓券以1-10年期利率债为主,平衡收益与波动。

地方债配置逻辑:专项债占比约15%,主要投向新基建/绿色转型领域,捕捉政策红利而非信用下沉。

五、基金公司实力:股东赋能+机构背书渠道优势:东方财富系背景,享有低费率申购与流量支持(管理费0.3%,同类最低档);

机构认可度:规模从2024年9月1.08亿飙升至2025Q1的89.7亿,机构持仓占比40.53%(专业资金投票);

风控体系:引入国债期货对冲工具,弥补纯债基缺乏做空机制的短板。

六、2025下半年投资价值研判

核心驱动逻辑:

政策面:地方化债需要低利率环境护航,央行购债操作缓冲供给冲击;基本面:通缩压力未解(PPI连续负增长),利率易下难上;交易面:30年期国债利率若下行至1.55%,资本利得空间达15%+。

潜在风险点:

通胀超预期反弹(CPI>1.5%可能触发货币政策转向); 超长债供给放量(若30年期国债占比下调或影响流动性溢价)。

结论:利率债基中的“战术型选手”

东财瑞利债券C重新定义了纯债基的边界——它并非被动吃息差的“躺平型”产品,而是依托三人协同的战术框架、严苛的回撤纪律和政策红利捕捉能力,在低利率时代打造了一条“锯齿状最小化”的收益曲线。对于投资者而言,其价值不仅在于5%+的年化收益,更在于当黑天鹅掠过时,那份逆市飘红的防御底气。

风险提示:利率单边上行周期中收益受限,需动态调整久期暴露;基金规模快速扩张可能影响交易灵活性。

第四部分:本次调研分享的信息:

1、长端机会优于短 端 ,利率债机会大于信用债(信用利差已较窄)。

2、基金三大核心竞争力 :择时(强调胜率)、 回撤控制(强制止损机制)、机动性(灵 活应对市场变化)。

三基金经理共管模式:战术层面独立操作(差异性),战略层面统一投资文化 (择时/回撤/机动性)。

当前组合久期较高 ,集中配置高流动性活跃券 ,2-3 月市场下跌期间通过预判 调整久期至 2 以下实现逆势盈利。

3、流动性的宽松 ,这个是相对比较确定 。 其实对于整个下半年债市还是偏有利的。

4、利率中枢进一步下台阶或是大概率。

5、长债的机会要比短债的机会大。

风险提示:本文为个人看法,不作为投资建议东财瑞利债券C(018445)是债券型基金,风险等级为r2,比较适合风险偏好较低的投资者。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负.$东财瑞利债券A(OTCFUND|018444)$$东财瑞利债券C(OTCFUND|018445)$

@天天基金创作者中心 @天天精华君 @东财基金,@今晚吃鸡2018 ,@天咨操盘君 ,