#天天基金调研团#2025 年上半年,债券市场犹如一部跌宕起伏的电影,先抑后扬,波动幅度不断加大。当我们把目光投向下半年,就像在迷雾中探寻前行的方向,市场的走向既充满挑战,又蕴含着无限的投资机会。国内经济在积极政策的推动和诸多挑战的夹击中艰难复苏,外部环境更是复杂多变。不过,货币政策有望保持适度宽松,降准降息都有操作空间,这无疑为债券市场创造了良好的投资环境。

在不同类型的债券中,利率债下半年供给强度适中,但新型政策性金融工具的可能落地会带来新的变化。在货币政策宽松的预期下,利率下行,利率债价格有望上涨,投资者可在震荡中把握买入时机。信用债方面,票息价值确定,但供需矛盾仍在。城投债、国有地产债、城商行二永债以及盈利边际改善板块的信用债都有各自的投资亮点,值得我们去挖掘。

骑牛看熊认为2025年下半年债券市场投资时机的把握至关重要,展望第三季度,受资金利率下行等多种利多因素影响,债券市场做多胜率提升,是投资者介入的好时机。从长期来看,在国内经济复苏的进程中,债券市场依然具有投资价值,我们可以根据自身情况合理配置资产。

当然投资并非一帆风顺,海外市场的变化可能会间接影响国内债券市场,我们需要密切关注并做好风险防范。分散投资策略是一个不错的选择,要将投资分散到不同类型、不同期限的债券,甚至结合股票、基金等其他资产,实现资产的多元化。在2025 年下半年的债券市场投资之旅中,我们要像勇敢的探险家一样,精准把握市场动态,灵活调整投资策略,在风险与机遇并存的海洋中,驶向财富的彼岸。

骑牛看熊认为2025年下半年债券市场预计呈现震荡中蕴含结构性机会的格局,核心驱动因素包括经济复苏强度、货币政策走向及外部风险演变。以下是综合分析及投资建议:

一、市场整体走势:宽幅震荡为主

1.利率中枢与波动区间

当前收益率已逼近历史低位(1.64%附近),进一步下行需超预期政策或风险事件催化。经济弱复苏、流动性宽松提供支撑,但股市反弹、利率绝对水平偏低限制了收益率下行空间。

2.国内政策

降准降息仍有空间,央行或择机恢复国债买卖操作以呵护流动性。

3.经济数据

地产修复进度、出口受关税拖累程度,贸易战影响或下半年显现是关键变量。

4.外部风险

中美贸易摩擦反复可能阶段性推升避险情绪。

二、重点投资机会:聚焦票息与波段

1.利率债

波段交易为主,三季度受资金宽松、降息预期升温等利好,利率或有下行机会。虽然国债收益率逼近关键历史低位,进一步下行动能略显不足,突破该阻力或需超预期货币政策宽松或外部风险事件的催化。不过随着货币政策的适度宽松,利率债仍存在一定机会。例如在第三季度,受资金利率下行、央行或择机恢复国债买卖操作呵护流动性、抢出口效应逐步弱化以及降息概率提升等利多因素影响,债券市场做多胜率提升。

2.久期策略

通过灵活调整久期应对波动,例如在政策宽松窗口拉长久期。

3.信用债

二季度受资金面宽松利好,信用债表现较好,信用利差逐步压缩,目前已回归至相对合理水平。展望下半年,信用债的票息价值具备确定性,但信用债供需矛盾仍在,信用风险整体可控。同时,在理财净值平滑整改加速下,信用债估值波动可能增大,需求端或仍面临阶段性扰动,短期供需错配下可能存在阶段性行情。

4.城投债

化债政策挤压供给,部分重点区域短久期城投债安全性较高。城投债供给受化债挤压,但可关注部分化债重点地区的城投债。目前化债的稳步推进,信用风险正在逐步收敛,这类城投债存在一定的投资价值。随着地产基本面的逐渐修复,国有地产债的信用风险有所降低,具备一定的投资机会

5.产业债

政策支持领域(如科创债)供给增加,可挖掘行业龙头机会。产业债因政策支持发行量增加。一些盈利边际改善的板块中的产业债可重点关注,其配置机会值得挖掘。

6.城商行二永债

经营相对稳定的城商行二永债也可作为投资选择,在市场中具有一定的吸引力。国有大行及优质城商行二级资本债利差优势明显。

7.离岸债

超额收益潜力,投资者可以关注中资美元债及离岸人民币债,因其收益率中枢高于境内,且地产风险收敛提供配置机会。海外美元债和离岸债收益率中枢均高于境内市场,投资者可在保持境内信用资产仓位的背景下,寻求离岸债超额收益。

骑牛看熊认为2025年下半年债市趋势性机会有限,但结构性行情明确:

短期(三季度):关注流动性宽松与降息预期驱动的利率下行机会;

中期:深耕信用债票息,优先选择政策支持领域(城投、产业债);

长期:保持组合灵活性,应对经济复苏节奏与外部风险扰动。

淡化短期波动,聚焦票息积累与波段交易,在震荡中把握确定性。投资者可以通过分散配置、控制久期降低波动,并密切跟踪政策信号与经济数据变化。

2025年下半年在资金面扰动,以及股市反弹的阶段性影响消退后,主导债市的关键在于国内经济复苏强度与流动性环境,大方向上债市仍处在相对有利的环境中。国内经济在积极政策和多种挑战中寻求复苏,外部环境更复杂,货币政策或保持适度宽松取向和灵活操作,降准降息均有空间,有望带动债券收益率整体下行,叠加央行对资金面的持续呵护,将为债市创造较好的投资环境。

通过这次调研,骑牛看熊对东财基金东财基金宝音有一定的了解:

一、投资理念方面

1.投研结合,以投检验研

东财基金宝音认为在买方领域,“投”是检验“研”的唯一标准。即使数据挖掘细腻、量化模型先进,但如果无法在投资中持续盈利、稳定净值曲线,这些研究就失去了意义。这种理念强调了投资实践对于研究的重要性,提醒投资者不能只关注理论和模型,而要注重实际投资效果。

2.顺势而为

东财基金宝音的投资方法论始终围绕顺势展开,他认为顺势而为不仅是操作准则,更是对市场本质的敬畏,资本市场的一切价格运行最终都可归结于此。这意味着投资者要尊重市场趋势,避免陷入死多或死空的思维陷阱,以灵活视角看待趋势变化。

二、投资的三大关键词

1.择时

择时能力被东财基金宝音视为投资的基础,择时的背后是对市场的深刻理解,它决定了开平仓的胜率能否跑赢大盘。投资者需要深入研究市场,把握合适的投资时机。

2.回撤控制

市场无常胜,当观点或操作错误时,回撤控制决定了损失最小化,确保永不被市场淘汰。例如,在进行大幅加久期操作时,要同步带着回撤控制理念,一旦行情表明操作错误,需尽快进入止损环节。

3.机动性

机动性是对抗市场惯性的关键,要求以灵活视角看待趋势变化。以2025年一季度债市调整为例,东财基金宝音的团队通过迅速降低久期与杠杆快速应对风险,体现了机动性理念的重要性。

三、债市操作策略

1.关注市场信号

东财基金宝音观察债市转向依赖两大信号,即通胀与房价连续三个月回升。在国内债基缺乏对冲工具的情况下,投资者可以参考这些信号来调整久期与杠杆,而执行力是平衡二者的核心。

2.套期保值操作

对于通过国债期货进行套期保值,东财基金宝音认为短期避险需决策与执行同步,中期对冲则需精细考量基差等要素。投资者在进行套期保值操作时,要根据不同的期限和市场情况,采取不同的策略。

3.寻找套利机会

东财基金宝音以国开债—国债期货套利为例,指出当前该策略仍属蓝海,10年期国债期货与国开债流动性充足,单边10亿规模以下可顺利操作。虽然策略门槛较高,目前仅券商自营具备参与资格,但投资者可以关注类似的套利机会。

四、团队管理方面

东财瑞利由三位基金经理共同管理,东财基金宝音将总规模分为三个“盘子”,根据每位成员的特点分配不同风险偏好与操作空间,鼓励基金经理按自身观点独立操作,避免观点趋同。这种差异化管理方式可以赋予产品内在张力,增强抗风险能力,对于团队管理和投资组合管理具有借鉴意义。

五、市场前瞻方面

1.债市走势判断

东财基金宝音认为当前债市横盘震荡后上涨为阻力最小方向。贸易摩擦的“打”是长期主线,“谈”仅为短期扰动,通缩压力与地产困局制约基本面趋势性改善,通缩问题加剧进一步强化了债市走强的逻辑。投资者可以参考这些宏观因素来判断债市走势。

2.普通投资者建议

对于普通投资者,东财基金宝音持谨慎态度,认为高杠杆与专业门槛决定了国债期货不适合非专业人士参与,建议普通投资者通过债券型基金间接参与利率债市场,避免直接涉足高风险的衍生品交易。

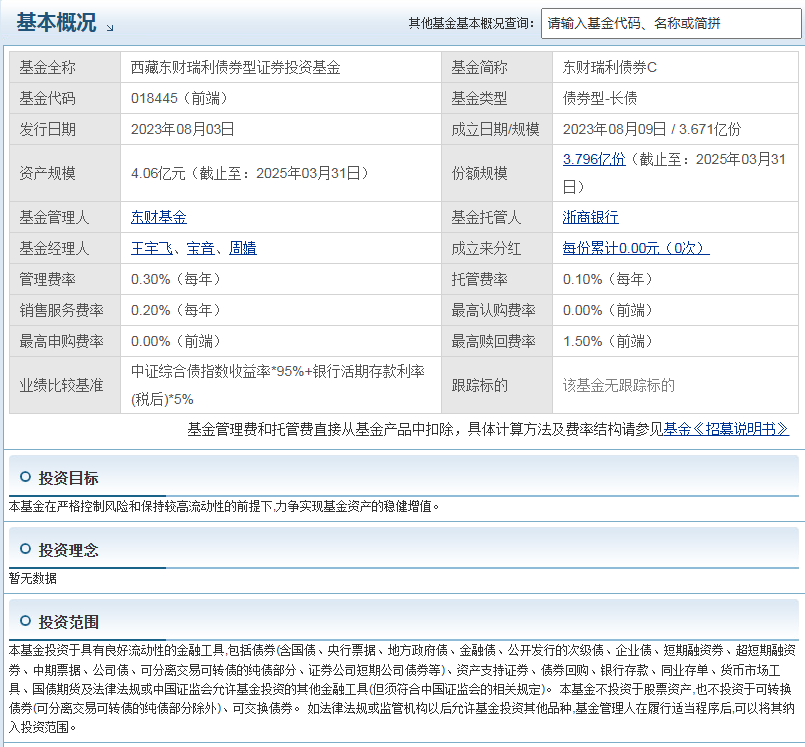

骑牛看熊持有并看好东财瑞利债券C(018445)的投资优势,原因有以下9点:

1.投资目标明确,策略清晰

该基金在严格控制风险和保持较高流动性的前提下,力争实现基金资产的稳健增值。通过对国内外宏观经济形势、市场利率走势和债券市场供求关系等因素的分析和判断,运用多种投资策略构建和调整基金投资组合。未来还会随着证券、期货市场的发展、金融工具的丰富和交易方式的创新等,积极寻求其他投资机会,以丰富组合投资策略。

2.投资范围风险较低

基金投资于具有良好流动性的金融工具,包括债券(含国债、央行票据、地方政府债、金融债等)、资产支持证券、债券回购、银行存款、同业存单、货币市场工具、国债期货等。并且不投资于股票资产,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券,这在一定程度上降低了投资风险,适合追求稳健收益的投资者。

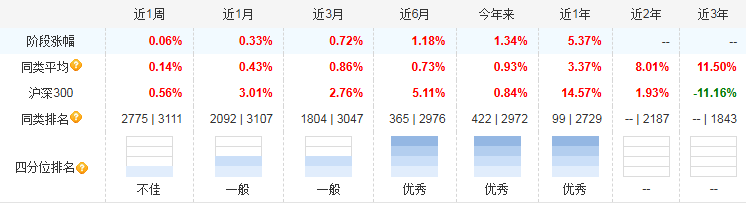

3.中长期业绩表现较好

东财瑞利债券C近3个月涨幅达到了1.22%、近1年涨幅达到了5.18%,同类型排名明显靠前,中长期表现优于同类型大部分基金,整体中长期业绩有一定优势,值得持续跟踪。

4.费用成本优势

C类基金份额不收取基金申购费用,对于短期投资者或资金量较小的投资者来说,可以降低投资成本,提高资金的使用效率。

5.投资门槛较低

除基金管理人直销柜台有较高的首次和追加申购金额限制外,其他销售机构每个基金交易账户单笔申购最低金额为1元人民币(含申购费),大大降低了投资门槛,使更多投资者能够参与到该基金的投资中。

6.产品定位契合稳健需求

从投资者反馈来看,有观点认为该基金是稳健型投资者的优质选择,契合了市场上一部分追求资产稳健增值、风险承受能力较低投资者的需求。

7.基金基本信息

东财瑞利债券C成立于2023年8月9日,业绩比较基准为中证综合债指数收益率95% + 银行活期存款利率(税后)5%。该基金在严格控制风险和保持较高流动性的前提下,力争实现基金资产的稳健增值。其不投资于股票资产,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券,属于低风险低收益的债券型基金。

8.市场环境契合

债券市场与权益市场存在一定的跷跷板效应。当权益市场震荡时,债券市场可能会成为资金的避风港。近期部分时间权益市场震荡,债券市场小幅回暖,对于追求稳健收益的投资者来说,该债券基金是一个可以考虑的选择。

9.基金经理交易与管理经验丰富

深耕证券投资超11年,现任东财基金固收投资总监。他目前管理的东财瑞利债基历史季季正收益,目前主投利率债,流动性强、波动性弱。2016年,他从中金所转战昆山农商银行,开始直接管理账户与头寸。这种直接管理账户与头寸的经历,使他对投研有了深刻认知,积累了丰富的实践经验。

10.团队管理与策略运用有经验

在管理东财瑞利时,东财基金宝音将其总规模分为三个盘子,根据每位成员的特点分配不同风险偏好与操作空间。这种精细化、差异化的管理设计赋予产品内在张力,增强了产品的抗风险能力。同时,在战略层面高度统一,要求每位基金经理贯彻择时、回撤控制、机动性三大认知。

东财瑞利债券C(018445)是稳健型投资者的优质选择。如果投资者风险承受能力较低,追求资产的稳健增值,该基金不投资股票资产的特点可以有效降低投资风险,符合他们的投资需求。

东财瑞利债券C(018445)对于稳健型投资者来说,如果能够接受其短期业绩波动,并且看好债券市场的中长期表现,是可以考虑买入的。但在做出投资决策前,投资者还应结合自身的财务状况、投资目标、风险承受能力等因素进行综合评估。

投资债券市场要告别单边牛市思维,站在高波动的震荡市角度看市场,可关注流动性利好领域和波段交易机会。展望2025年三季度受资金利率下行、央行或择机恢复国债买卖操作呵护流动性、抢出口效应逐步弱化以及降息概率提升等利多因素影响,债券市场做多胜率提升。投资者可在第三季度重点关注债券市场,寻找合适的投资时机介入。

2025年下半年或有新型政策性金融工具落地,可能带来政策性金融债的增量供应,下半年债券市场或将延续宽幅震荡走势。在货币政策适度宽松预期下,利率有下行可能,利率债价格可能上涨。投资者可关注国债、政策性金融债等利率债品种,在市场震荡中寻找合适的买入时机,通过持有获取资本利得和利息收益。例如,若央行降准降息落地,利率债收益率下降,债券价格上升,投资者可提前布局获得收益。

#稳定币和RWA带来的变革堪比AI革命##海洋经济再迎利好!如何掘金?##下半年行情主线是哪个?##A股上半年收官!晒晒你的投资收益##周期板块爆发!反内卷去产能启动##军工利好扎堆出现 军工股持续活跃##AI算力需求高景气 产业链股持续活跃##机构:券商迎上涨契机 当前估值适中##掀涨停潮!军工板块王者归来##英伟达再创历史新高##特朗普确认以伊停火,市场迎利好##沪指创年内新高!两市成交额激增至1.6万亿##陈茂波:稳定币有望为资本市场带来变革#