#均衡投资#人生如投资,不在于某一刻的迅猛冲高,而在于长久的稳健前行。自然界中,那些高耸入云的古木,并非一味向上疯长,而是根系向四面延伸,枝干在风雨中不断调整姿态,既迎向阳光,又抵御风暴。这恰如“均衡投资”所蕴含的智慧:在变动不居的世界里,以平衡之道,成就可持续的成长。

我们常羡慕一鸣惊人的成功,却忽视了背后悄然构筑的防线。真正的稳健,从不是平均用力的“撒胡椒面”,而是在多元中寻找动态的支点。正如市场在科技浪潮与传统行业中来回摆动,人生的每个阶段也面临选择:是追逐热点,还是坚守本心?是全力冲刺,还是留有余地?懂得在理想与现实、进取与保守之间保持张力的人,才能在风浪来临时站稳脚跟。

这种平衡,不是被动的妥协,而是主动的布局。它要求我们既看得懂趋势的脉搏,也守得住内心的尺度。就像优秀的投资者既关注宏观风向,又精研个体价值,我们在学习与生活中,也应学会兼顾广度与深度:广泛涉猎而不浮于表面,专注目标而不失灵活应变。当别人沉迷于短期的涨跌时,真正清醒的人已在构建自己的“三重防线”——合理的节奏、多元的准备、底线的坚守。

更重要的是,每个人的平衡点都不相同。有人天生擅长冒险,有人更愿稳中求进,关键在于认清自己,然后坚定地走自己的路。如同树的形态由根系与环境共同塑造,我们的成长也需在自我认知与外部变化之间不断调适。愿我们都能像一棵树那样生长:向下扎得深,向上伸得稳,左右伸展有度,在风雨中保持平衡,在静默中积蓄力量。

骑牛看熊认为轮动行情下的投资策略与均衡配置实践指南

一、轮动行情的核心特征与市场挑战

当前市场呈现行业快速切换、热点持续性弱的典型轮动特征。据申万一级行业数据显示,近期板块周度涨跌幅常呈现“反向轮动”,单一行业持有超过两周可能面临显著波动风险。这种环境下,投资者若过度集中单一赛道,易陷入“追涨杀跌”的困境。同时,市场情绪处于近年高位,不确定性因素加剧了配置难度,需通过科学策略应对潜在波动。

二、均衡配置的核心逻辑与实施路径

1. 均衡配置的本质:拒绝“开超市”式分散

均衡配置并非简单堆砌行业,而是通过把握大盘节奏与题材轮动规律实现动态平衡。例如,金鹰基金建议在当前环境中重点关注红利资产、低位科技股及反内卷板块,通过“核心+卫星”组合应对轮动。长城基金廖瀚博则通过“泛制造+核心消费+核心科技”的能力圈构建,兼顾成长与价值,其管理的产品前三大行业配置(电力设备、机械设备、食品饮料)每期动态调整,体现对行业轮动的灵活应对。

2. 工具选择:宽基指数与行业主题的搭配

中证A500指数凭借“行业均衡、覆盖广泛”的特性,自基日以来年化回报达8.22%,其覆盖A股91个三级行业,前三大行业(信息技术、工业、金融)市值分布均衡,可有效对冲单一行业风险。

行业主题做波段,短期可关注高成长与反内卷板块的轮换机会,如科技股低位布局、红利资产的稳定收益,但需严格执行“快进快出、不追高”原则。

三、实战策略:从资产配置到操作纪律

1. 跨市场与跨品类分散

除A股外,可适度配置日股、欧股及黄金等资产,降低单一市场波动对组合的冲击。例如,在国内行业轮动剧烈时,黄金等避险资产可发挥对冲作用。

2. 仓位管理与节奏把握

当前建议总仓位保持在5成左右,避免极端仓位暴露风险。参考“冰点期布局、热点退潮止盈”的思路,如国产芯片板块轮动中以套利预期为主,避免追高;对AIPC、商业航天等题材,可在调整期低吸布局回流机会。

3. 长期视角与短期灵活结合

以大盘宽基(如中证A500)、银行及高股息红利资产为“底仓”,获取稳健Beta收益。关注政策催化(如国家大基金动向)、行业景气度变化,快速捕捉轮动窗口,但需设定严格止损线。

四、风险提示与心态建设

轮动行情中,“控制回撤”比追逐收益更重要。投资者需避免过度交易,在市场冰点期(如量能萎缩、热点散乱时)管住手,耐心等待情绪修复。同时,均衡配置需动态优化,定期审视行业估值与仓位结构,避免陷入“静态平衡”陷阱。

在快速轮动的市场中,均衡配置的核心在于“守正”与“出奇”的平衡:以宽基指数和高确定性资产构建“正”的安全边际,以行业主题和波段操作把握“奇”的弹性机会。当前需在不确定性中保持定力,通过多元布局穿越波动周期。

人生中的许多事,不也如同投资一般,急于求成反而适得其反?那些“一顿操作猛如虎,一看收益原地杵”的忙碌身影,何尝不是我们面对考试、目标与梦想时的缩影?许多人在市场的起伏中追涨杀跌,如同我们在一次次测验后焦虑地更改学习计划,试图用频繁的调整换来快速进步。

然而情绪的波动往往带来判断的失衡。一次失利便全盘否定,一条“捷径”消息就打乱节奏,最终迷失在纷繁的信息中。正如数学公式所揭示的:亏损八成后需要翻四倍才能回本,一次冲动的代价,可能抵消无数个日夜的努力。

真正的智慧,不在于动作多快,而在于脚步多稳。所谓“平衡大师”,并非技艺最炫之人,而是懂得分散风险、守住纪律的行者。就像诺安平衡基金通过股债搭配实现稳健增长,我们亦应合理分配时间与精力,在学科之间、学习与休息之间找到属于自己的节奏。设定底线,如同设立止损点,不因一次失败而全盘崩溃;控制投入,如同单只个股不超过一成仓位,不让某一门功课占据全部心神。

骑牛看熊认为资产分散投资的核心目标是通过科学配置降低风险、平衡收益,其依据的标准可从资产属性、市场特征、风险量化指标三个维度综合考量,具体包括以下关键要素:

一、资产配置维度:跨类型与跨市场的分散标准

1.核心逻辑

不同资产类别(股票、债券、房地产、现金等)的收益驱动因素不同,通过配置低相关性资产对冲单一市场波动。例如,股票与债券通常呈现负相关性,经济下行期债券可缓冲股市下跌风险。

2.实践方法

参考经典组合模型(如“55%股票+25%债券+20%房地产”),并根据市场动态调整比例。若股票占比过高(如超过65%),需减持以恢复预设风险敞口。

3.地域与市场分散

单一市场易受政策、自然灾害等本地化风险冲击,跨地区配置可降低系统性风险。例如,同时投资中国与美国市场,利用两地经济周期差异平衡整体波动。

4.行业轮动适配

结合板块轮动规律(如A股市场周期性与防御性行业交替表现),避免集中配置单一行业。

二、时间与操作维度:降低时点风险的分散策略

1.市场周期适配

针对“牛短熊长”的市场特性(如A股),通过定投、分批建仓等方式平摊成本,减少短期波动对整体收益的影响。

2.操作纪律

避免在单一时间段高频交易,降低手续费损耗和择时失误风险。

3.触发条件

当某类资产占比偏离预设比例10%时(如股票从55%升至65%),需通过调仓恢复目标配置,确保风险敞口可控。

三、避免分散陷阱的核心标准

1.分散≠盲目多元

需警惕“伪分散”,例如配置十几只同类型权益基金,可能因底层资产重叠导致风险集中,本质仍是“同一辆车的多个篮子”。

2.个性化适配

结合投资者风险承受能力、投资期限(如长期投资可提高权益类占比)和流动性需求(如短期资金优先配置现金类资产)动态调整。

骑牛看熊认为资产分散的核心标准可概括为“三维度平衡”:

1.资产维度

跨类型、跨地域、跨行业配置低相关性资产。

2.时间维度

通过定投和再平衡平滑时点风险。

3.量化维度

结合标准差、夏普比率等指标及组合方差模型科学测算风险。

最终需根据市场环境与个人目标动态优化,避免陷入“为分散而分散”的误区,实现风险与收益的长期平衡。

更深层的修炼,在于心态。巴菲特年均收益不过三成,却成就传奇。我们又何必苛求每一次努力都立刻开花?写作不是为了博取眼前点赞,而是忠于内心的声音;学习不是为了速成高分,而是积淀生命的厚度。

风起时,树不动则影不乱。在变化的世界里,唯有内心的平衡,才是穿越波动的舟楫。“在风云变幻的市场中保持内心平静”,真正的“平衡大师”是策略与心态的双修者。若您正陷于操作频繁却收益低迷的循环,不妨从仓位控制与资产分散起步,逐步重塑投资框架。

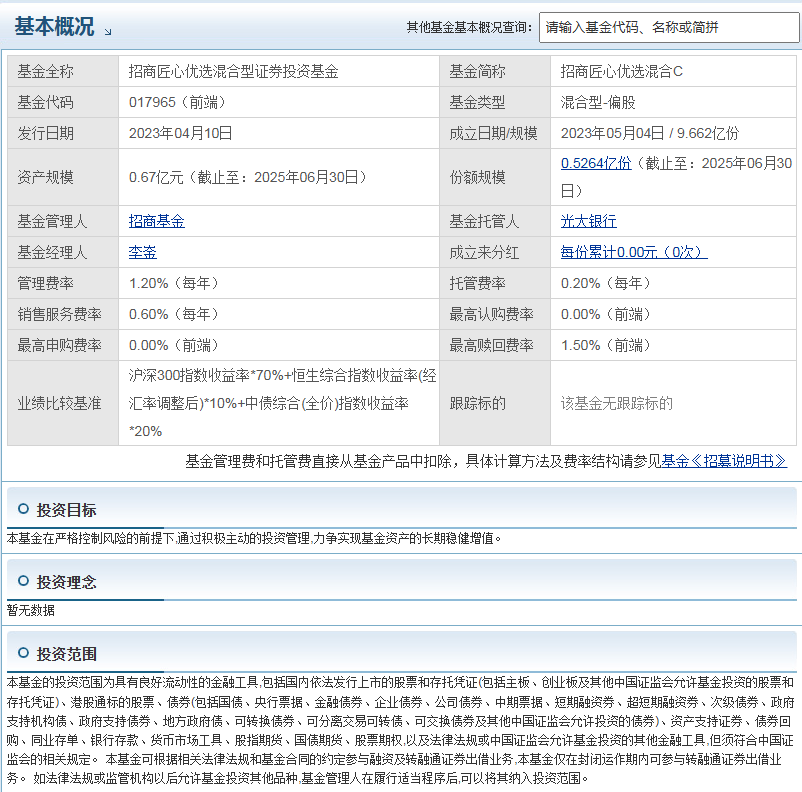

骑牛看熊认为招商匠心优选混合C(017965)的投资亮点如下:

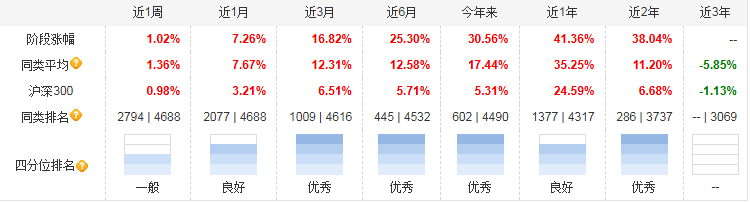

一、业绩表现与市场竞争力

1.阶段性回报突出

近一月收益7.26%,在市场波动中展现出较强的弹性,反映基金经理对短期市场机会的把握能力。

2.中长期收益稳健

截至目前,该基金成立以来收益达40.26%,今年以来涨幅30.56%,近6月收益25.3%,近1年收益41.36%,近2年收益38.04%。在同类4317只基金中排名第1377位,处于前31.9%分位,体现出相对稳健的盈利能力。

二、资产配置与投资策略

1.大类资产灵活调整

通过定性与定量结合分析宏观经济、行业趋势及资产预期风险收益,动态调整股票、债券、现金等资产比例,在控制风险的前提下追求收益最大化。

2.聚焦优质标的

最新定期报告显示,前十大重仓股涵盖地产(华润置地7.08%、越秀地产6.07%)、周期(三一重工5.96%)、医药(信达生物6.65%、恒瑞医药5.94%)、黄金(招金矿业5.51%、赤峰黄金5.97%)等领域,行业分散度较高,兼具防御性与成长潜力。

3.基金基本概况

招商匠心优选混合C(017965)成立于2023年5月4日,业绩比较基准为沪深300指数收益率70%+恒生综合指数收益率(经汇率调整后)10%+中债综合(全价)指数收益率20%,属于偏股混合型基金,主要投资于股票、存托凭证、债券等资产。从阶段涨幅来看,该基金近一年净值增长率在同类偏股混合型基金中排名处于中间靠前的水平,表明其业绩表现未显著超越同类基金。

三、风险控制与估值优势

1.净值波动相对可控

5日、20日、60日净值平均值分别为均值附近,短期净值稳定性较好,降低投资者持有体验的波动风险。

2.港股配置价值

持仓中包含华润置地、中国海外发展等港股标的,受益于港股市场低估值修复机会,同时通过恒生综合指数挂钩的业绩基准(占比10%)分散单一市场风险。

四、费率结构与申赎便利性

1.C类份额成本优势

作为C类基金,不收取申购费,持有超过一定期限(通常30天)免赎回费,适合短期持有或波段操作的投资者,降低交易成本。

2.申赎机制灵活

基金日常开放申购赎回(除特殊节假日外),投资者可根据市场变化及时调整持仓,流动性管理便捷。

五、同类基金对比优势

1.风格差异化显著

相较于同期北交所主题基金,该基金通过跨市场、跨行业配置,避免单一赛道风险;与纯股票型基金相比,债券及现金资产的配置增强了组合抗跌性。

2.机构关注度较高

基金定期报告披露的持有人结构中包含机构投资者,侧面反映专业机构对其投资策略的认可(具体比例需以最新报告为准)。

招商匠心优选混合C(017965)凭借均衡的资产配置、稳健的业绩表现、灵活的申赎机制及C类份额的成本优势,适合追求中长期资产增值且对流动性有一定要求的投资者。该基金持仓集中度较高,若重仓行业迎来政策利好或业绩复苏,可能带来阶段性收益。适合短期布局周期板块或房地产产业链的投资者,或作为多元化配置的补充;若追求长期稳健收益,需结合基金经理过往业绩(暂未披露详细背景)及市场风格切换能力综合判断。

市场如四季轮转,昨日还是新能源的春风拂面,今日已是人工智能的夏阳高照。若只钟情一树繁花,便难免在落叶时失措。真正的稳健,是像一棵深根大树,根系遍布不同土壤,枝干承接多方阳光。当某一领域遭遇寒流,另一些枝叶仍在风中舒展。这并非平庸的妥协,而是对变化的深刻理解——分散不是放弃锋芒,而是让锋芒在时间中持续闪耀。

有人担心均衡会稀释收益,如同害怕枝叶太多会分散养分。可数据告诉我们,十年间那些覆盖五十个行业的投资组合,不仅走得更稳,最终也跑得更远。它们用更低的波动,换来了更持久的增长曲线。这启示我们:人生的成长亦不必急于押注单一赛道。全面发展不是“撒胡椒面”,而是有选择地扎根多个有价值的方向,让能力之树在多元土壤中汲取力量。

更重要的是,每个人都有自己的生长节律。有人喜阳,有人耐阴;有人适合稳健的根基,有人向往向上的冲劲。关键不在于模仿他人的姿态,而在于认清自己的土壤与气候,在动态调整中守护内心的平衡。

#华为将发布AI推理领域突破性成果##创新药赛道火爆:机构调研+资金加仓##医疗器械拐点:政策松绑推动估值修复##八月基金投资策略##宁王主力矿区停产 锂价影响几何?##8月你看好哪条投资主线?##新藏铁路公司成立 重大基建持续发力##7月投资总结:我的收益如何了?##七部门联合推动脑机接口关键技术突破##半导体走强!什么逻辑?持续性几何?##低空经济突破:吨级无人机跨海运油##国家育儿补贴每人年补3600元##情深意切!基民给基金经理的一封信#