#天天基金调研团#

$招商匠心优选混合A$ $招商匠心优选混合C$

今年以来市场轮动难测,普通投资者如何不错过机会?行业均衡“不赌赛道”的广覆盖打法,辅以低相关资产搭配,兼顾成长(如新质生产力)与稳健(如高股息龙头),或是在当前3600点震荡中更优的应对之道。

2025年8月12日我参加了招商基金的基金经理李崟的调研,下面来给大家介绍这只近1年涨幅48.97%的行业均衡基金:招商匠心优选混合A(017964),并分享一下调研获得的一些信息,欢迎批评指正。

第一部分:行业均衡配置 vs. 集中配置的优势与局限:

一、行业均衡配置的核心优势

1、风险分散与回撤控制较好。

降低单一行业冲击:均衡配置通过跨行业分散持仓(通常覆盖15–30个行业),避免单一行业黑天鹅事件导致的净值塌方。例如2022年新能源板块回调超30%,集中配置该行业的基金普遍回撤超25%,而某均衡型基金最大回撤控制在15%以内。

抗波动性强:在“电风扇行情”(行业轮动频繁)中,均衡配置可通过行业对冲平滑波动。例如2023年A股行业月均轮动率达80%,均衡基金的波动率较集中配置基金低20%–30%。

2、长期业绩稳定性较好。

中庸之道,避免极端:均衡型基金虽鲜有年度冠军,但长期收益更稳健。以某均衡型基金灵活配置为例(行业分散度最高),近5年每年收益均居同类前40%,无年度亏损;反观集中配置的“网红基”,业绩大起大落(如2021年涨幅前10的基金中,7只在2022年跌入后20%)。

适应多种市场环境:在牛市中捕捉行业普涨,熊市中依靠低估值行业防御。例如2018年熊市,均衡型基金平均跌幅8%,远低于成长型基金的15%。

3、降低对择时能力的依赖

集中配置需精准判断行业轮动时点,而均衡配置通过“广覆盖”弱化择时要求。例如某均衡型数据挖掘基金(量化均衡模型)以中证500为基准,行业适度超配但分散,近3年换手率700%却仍实现年化10.7%收益。

二、行业均衡配置的固有局限

1、收益弹性受限

难捕捉最强风口:在结构性牛市中,均衡配置因行业权重分散,难以充分享受单一赛道爆发红利。例如2020年白酒指数涨120%,但均衡型基金因白酒仓位上限通常不足10%,收益显著落后于集中配置酒企的基金。

阿尔法创造依赖个股挖掘:行业分散迫使基金经理需在多个领域精选个股,对投研能力要求极高。若选股能力不足,易沦为“指数增强型平庸产品”。

2、配置效率的权衡困境

分散与集中的矛盾:过度分散可能弱化组合进攻性。例如配置30个行业但个股持仓分散(如单行业<5%),需极高数量优质个股支撑收益,实操中易导致持仓臃肿。

策略透明度低:均衡基金常混合“行业轮动”“价值成长平衡”等多策略,相比集中配置的清晰赛道逻辑(如All in AI),投资者更难追溯收益来源。

3、在极端市场中的被动性难以避免。

系统性风险无法规避:当全市场普跌(如2022年熊市),均衡配置虽跌幅较小,但仍无法独善其身。

低效应对快牛行情:在流动性驱动的急涨行情中(如2019年Q1),均衡基金因行业分散和仓位限制,跑输高仓位集中基金约5–10个百分点。

三、策略选择:专业投资者的建议

匹配资金属性与风险偏好

集中配置:适合高风险偏好资金(如产业资本、年轻投资者),可通过超配景气赛道(如AI、新能源)博取超额收益,但需承受30%+回撤。

均衡配置:更适合稳健型资金(如养老金、家庭理财),以“中证800+行业适度超配”为核心,长期年化收益可达8–12%,最大回撤可控在15%以内。

动态调整的“核心-卫星”策略

70%均衡底仓+30%行业轮动:底仓配置分散行业龙头(如沪深300+中证500增强),卫星仓捕捉阶段性机会(如政策驱动的半导体、消费复苏)。历史回测显示,该策略在2019–2023年波动率降低18%,收益弹性提升。

关注基金经理的主动管理能力

均衡配置的成败取决于基金经理的行业配置与选股能力。

行业配置:观察是否具备“结构性超配”。

选股能力:重仓股需长期跑赢行业指数.

结语:没有最优,只有最适

行业均衡是“长期主义的盾”,以风险控制为基,追求可持续收益;集中配置是“机会主义的矛”,以高波动换取高弹性。在A股波动加剧、产业周期缩短的当下,普通投资者更宜以均衡为“体”,集中为“用”,方能在复杂市场中行稳致远。

第二部分:招商匠心优选混合A(017964)深度测评报告:均衡策略下的攻守之道

一、基金定位与产品特征

招商匠心优选混合A成立于2023年5月4日,是招商基金旗下偏股混合型产品,定位为“价值成长平衡型”基金。其业绩基准为沪深30070% + 恒生综合指数10% + 中债综合指数20%,覆盖A股、港股及债券市场,旨在通过跨市场配置实现风险分散与收益增强。

基金股票仓位长期维持在90%左右(2024年末84.59%,2025年Q2达92.66%),港股配置占比约45%,凸显“A+H双市场布局”的核心策略。

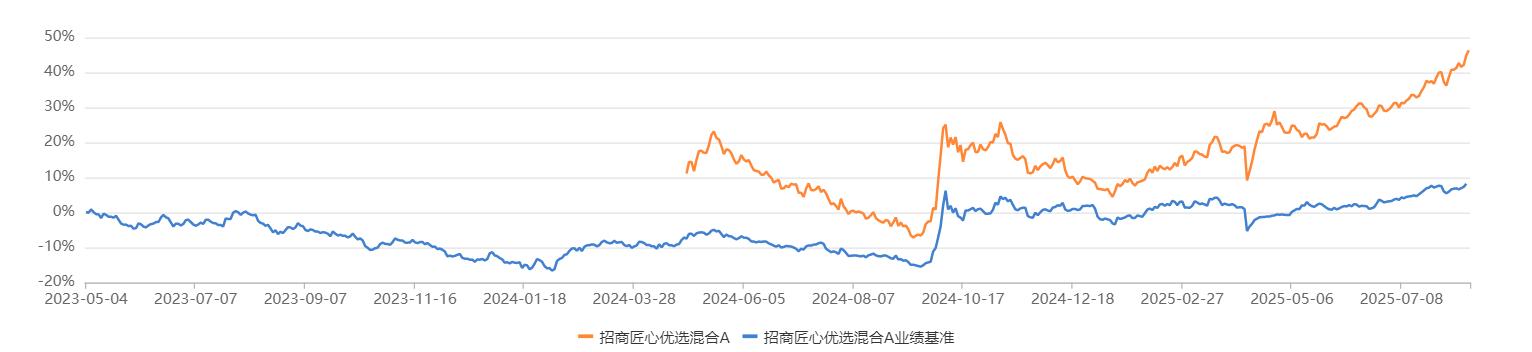

二、历史业绩:超额收益显著但波动明显

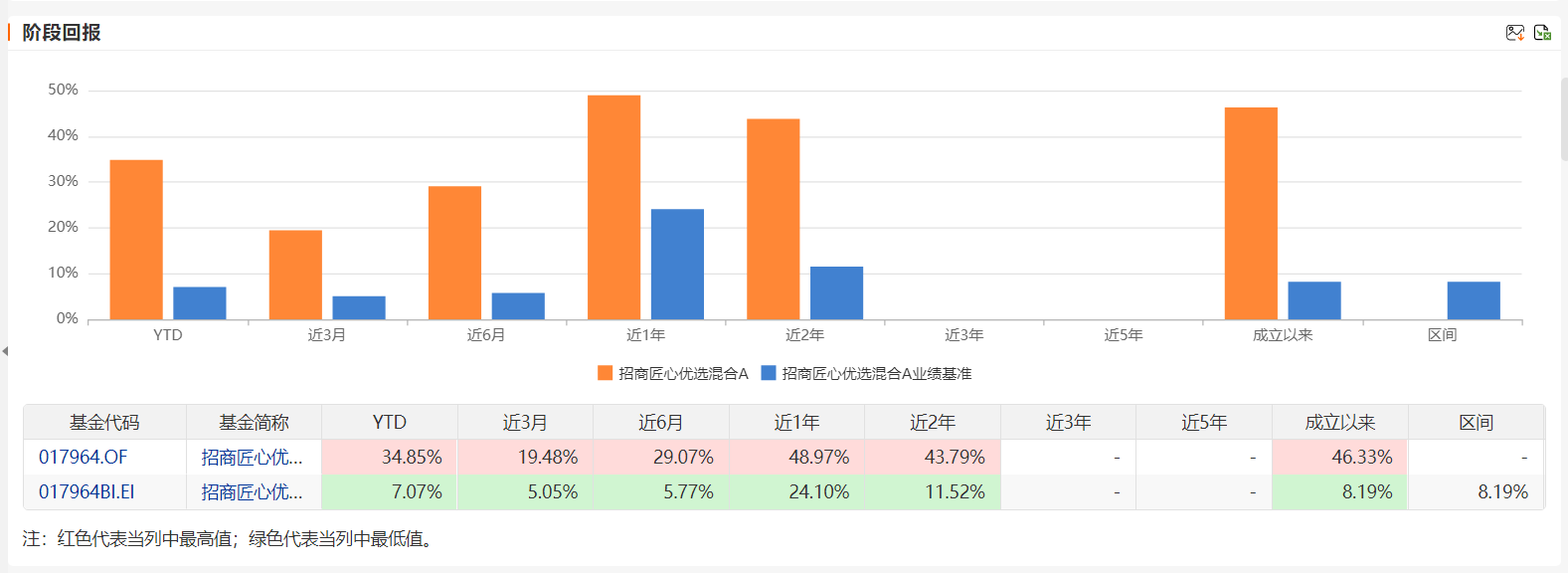

绝对收益表现:

成立以来涨幅46.33%,大幅超越业绩基准(8.19%)(截至2025年8月14日)。

阶段性爆发力突出:2024年Q3单季净值增长16.08%,2025年Q1增长9.91%,均大幅跑赢业绩基准(同期基准收益率≤0.33%)。

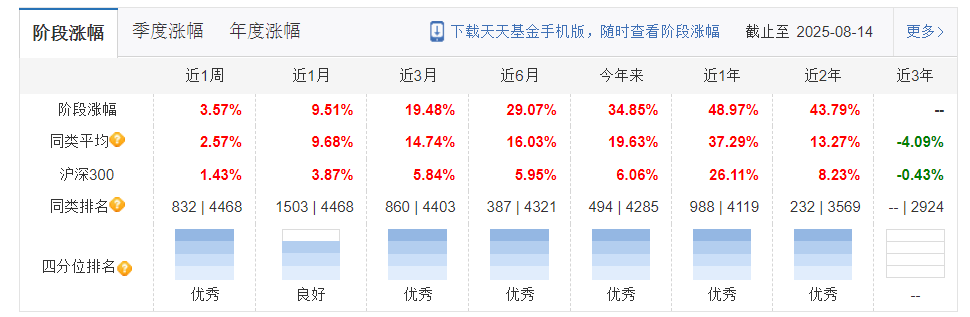

相对收益与排名

近一年收益48.97%,排名同类988 | 4119.

短期波动显著:2024年Q4受港股地产拖累,单季回撤-12.55%,排名滑落至同类后10%。

业绩归因:

超额收益主要源于:

港股结构性机会:重仓华润置地、招金矿业等港股,2025年H1贡献组合40%以上收益;

行业轮动精准:2024年Q4增持黄金、医药,2025年Q2加仓电子与有色金属,成功捕捉避险与周期行情。

三、风险收益特征:高弹性伴随高波动

风险指标:

1、最大回撤24.61%(成立以来),高于同类均衡型基金均值(约15%-18%),主因港股高波动暴露;

近2年夏普比率0.73,风险调整后收益位列同类814/4186,体现较强的收益韧性。

2、波动归因

港股敞口双刃剑:恒生指数2024年波动率较A股高30%,地产与金融重仓加剧净值波动;

持股集中度高:前十大重仓股占比65%,显著高于行业均值(45%-50%)。

四、基金经理李崟:平衡哲学下的实战派

投资理念:

李崟(从业9年)提出 “三观共振”框架:

宏观顺势:基于经济周期调整股债比例(如2024年Q4降股票仓位至84.59%);

中观轮动:在低估值与高景气行业间平衡(如减持煤炭增持医药);

微观左侧:精选ROE>15%、PEG<1的标的(如恒瑞医药、三一重工)。

策略执行力:

行业调整灵活:2025年Q2重仓黄金股(赤峰黄金、山东黄金合计占比10.45%),成功对冲权益波动;

纪律性风控:单行业配置上限20%,避免过度暴露(如地产持仓从24.85%降至Q2的18%)。

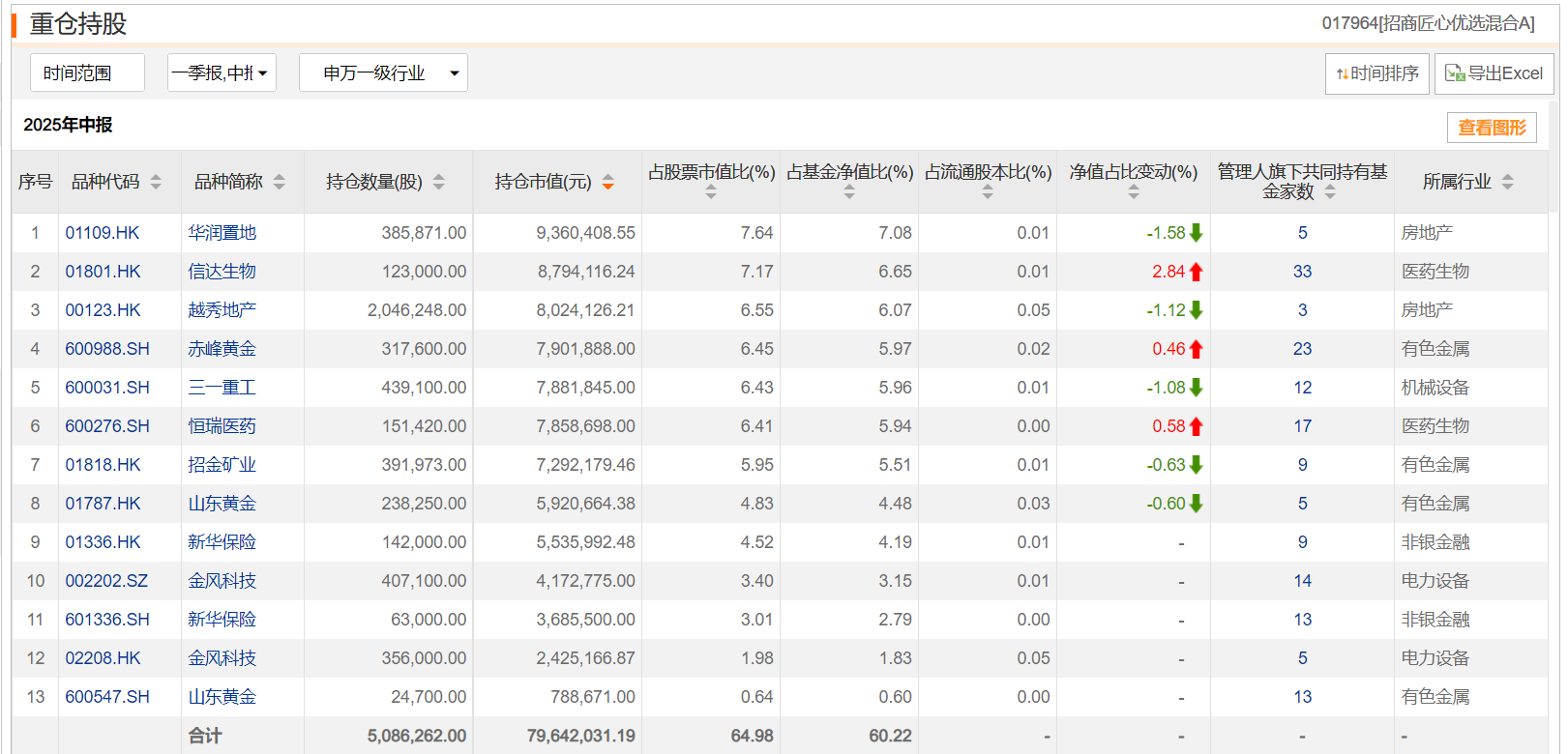

五、持仓分析:聚焦港股与周期成长

行业配置:

核心赛道:有色金属主要是黄金(16.56%)、地产(13.14%)、医药(12.59%)、非银金融(6.97%);适当的均衡,稍微集中于四到五个行业。

逻辑:地产看政策修复、医药赌创新药出海、黄金押注全球宽松预期。

个股特征:

港股占主导:前三大重仓均为港股(华润置地、中国海外发展、越秀地产),估值不足5倍PE;

A股龙头为辅:三一重工(ROE 20%)、恒瑞医药(PEG 0.8)体现“好公司+好价格”逻辑。

行业比较均衡,没有单独押注某个行业。

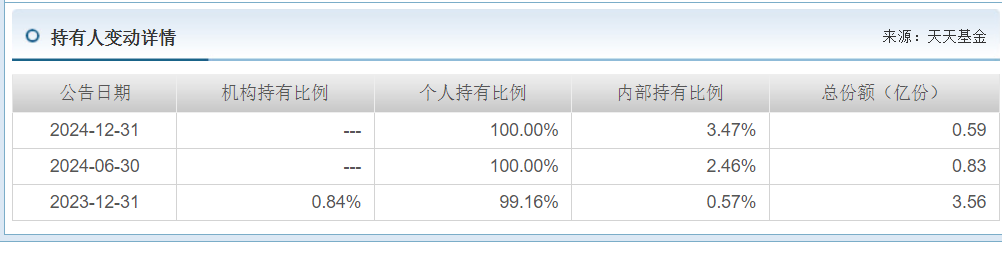

六、规模与持有人结构:散户化下的流动性隐忧

规模变化:

成立规模3.56亿份,2025年Q2合并规模降至1.33亿元,缩水较多,主因封闭期满后赎回潮。

持有人结构:

个人投资者占比100%,机构资金零配置;

员工持有份额3.47%,与基金经理利益绑定。

流动性风险

规模过小可能导致:

大额申赎冲击净值(如2025年Q1赎回20%份额);

策略执行受限(如小盘股配置困难)。

(备注基金有a.c类,业绩对比以a类为主,业绩截止2025.8.14)

七、基金公司实力:平台支撑与隐形成本

1、招商基金背景

股东为招商银行(33.4%)、招商证券(33.3%)、荷兰ING集团(33.3%),权益投研团队超百人;

近三年偏股基金平均收益居行业前30%,风控体系完善。

隐形成本

费率偏高:管理费1.20%+申购费1.50%,高于同类均值(管理费1.0%,申购费1.2%);

换手率波动大:近一年换手率346%,交易损耗或侵蚀收益。

结论:均衡中的进取,适合风险适配型投资者

招商匠心优选混合A通过“A+H双市场布局+行业动态平衡”,在波动市中展现出较强的收益弹性。其核心优势在于:

基金经理李崟的“三观共振”框架,兼具宏观视野与微观执行力;

港股低估值资产的左侧布局能力,提供超额收益来源;

高集中度持股策略,在正确时点放大收益弹性。

但需警惕三点风险:

规模缩水导致的流动性压力;

港股政策与汇率波动对净值的冲击;

高费率对长期收益的侵蚀。

配置建议:

适合人群:能承受20%回撤、看好港股修复机会的进取型投资者;

仓位占比:在权益组合中建议配置≤15%,搭配纯A股基金降低波动风险;

跟踪要点:关注规模稳定性、港股政策拐点及黄金价格走势。

市场如海,均衡是舵。此基金非平滑航行的邮轮,而是可借风浪前行的帆船——擅驭者捕风为翼,畏浪者慎入波涛。

第三部分:本次调研分享的信息:

1、近期关注的方向包括非银保险、医疗和黄金。

2、投资策略主要采用自上而下和自下而上相结合的方法论,寻找宏观、中观和微观共振的机会。

3、均衡投资对于偏股型产品是有帮助的,但在实际操作中要注意适度均衡,不能过于分

散。

4、如何预判提前预判行业轮动节奏以及市场的新方向?

要判断行业轮动节奏和市场新方向,关键在于深入研究,包括宏观经济、行业和公司等方面。

5、在个股选择上很少通过小盘大盘的风格去区分 ,主要还是考虑行业的竞争力和盈利水平、盈利 预期的变化 ,基于基本面来选择认为比较好的公司。

风险提示:本文为个人看法,不作为投资建议,招商匠心优选混合A(017964)是混合型基金,风险等级为r3,比较适合风险偏好较高的投资者。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负.

@天天基金创作者中心 @天天精华君 @招商基金 ,@今晚吃鸡2018 ,@天咨操盘君 ,