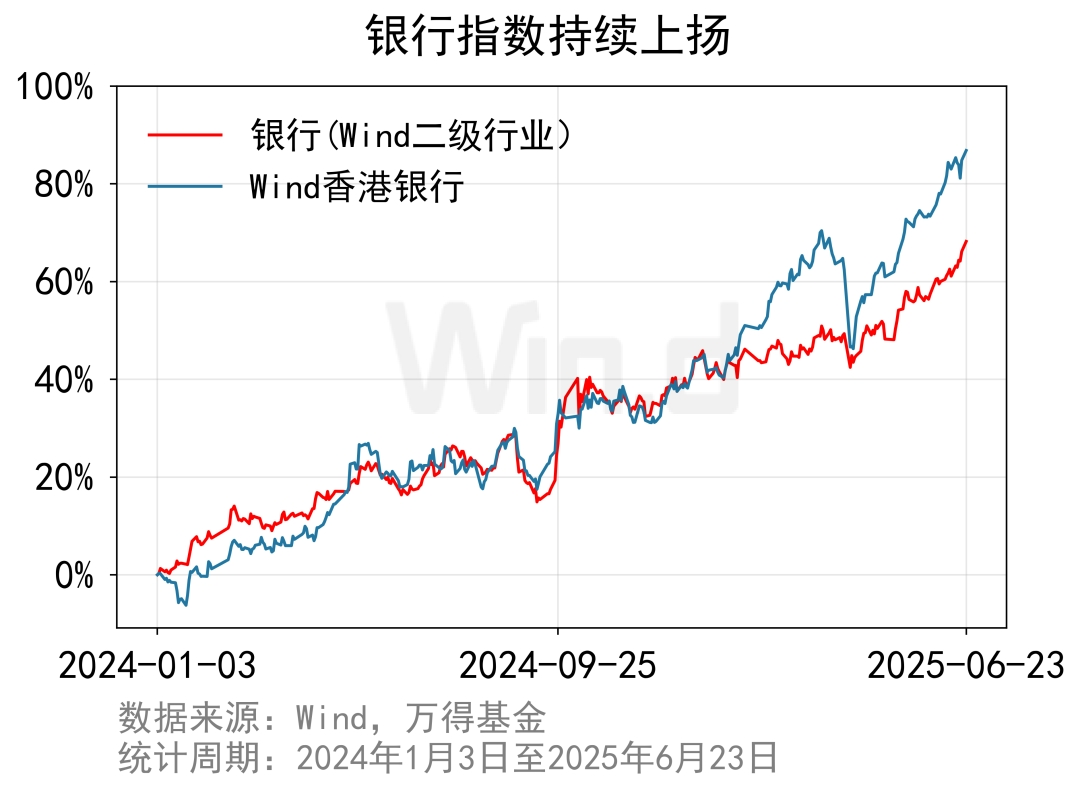

2024年以来,银行板块以超过40%的年度涨幅证明了自己的“牛市”实力。银行板块走出近乎单边上行的趋势,成为市场上的抢手资产。

Wind数据显示,2025年截至6月23日,A股银行指数以16.6%的涨幅,居Wind二级行业首位,且25次创下历史新高。期间,香港市场银行板块同步上扬,Wind香港银行指数年内亦大涨28.7%。

通过分析我认为,政策红利释放、配置需求旺盛、基本面韧性与市场情绪共振,推动银行板块走出了慢牛行情。

首先,政策红利释放:息差优化与风险出清。非对称降息缓解负债成本压力;银行通过停售 5 年期大额存单、压降高息长期负债,显著改善负债结构;地方化债及地产政策加码,降低对公资产风险溢价。天风证券测算 2025 年银行净息差为 1.42%,降幅较过去两年显著收窄。

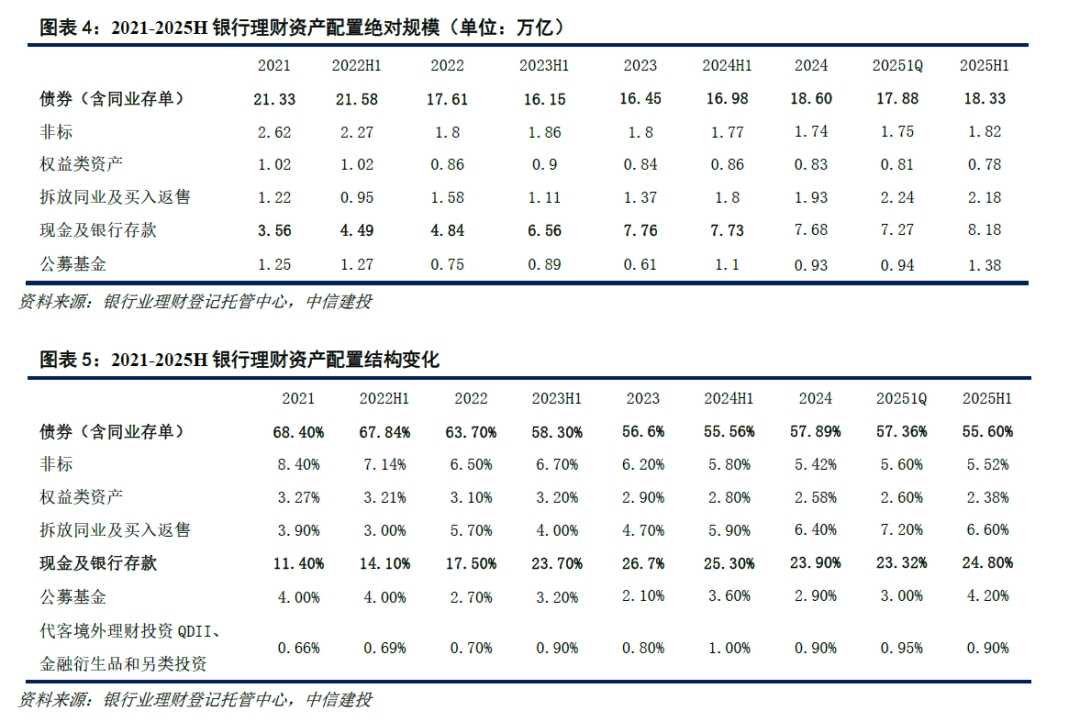

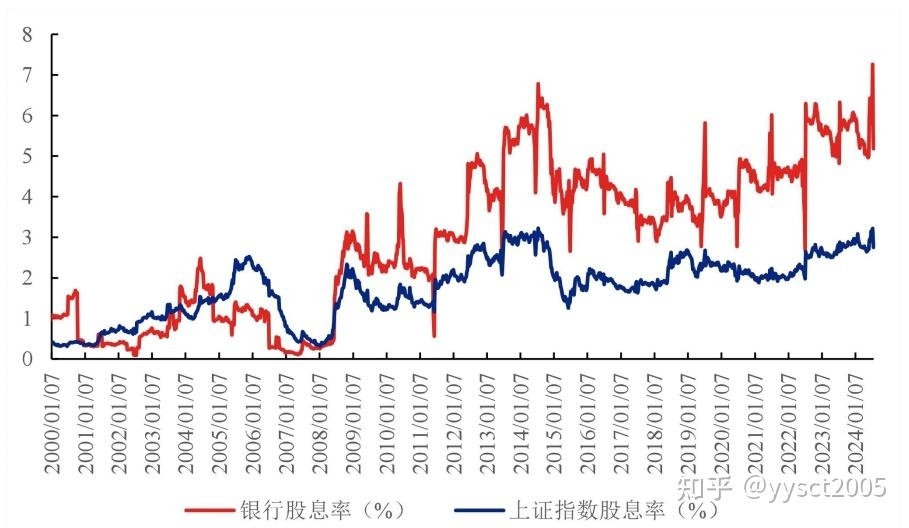

其次,资金配置需求:低利率环境下的避险选择与资产荒逻辑。在全球经济不确定性加剧、科技消费板块波动加大的背景下,银行股凭借 “低估值、高分红、强监管” 的三重特性,成为资金避险的首选。险资因 “资产荒” 和利差损压力,加速增配银行股。2025 年上半年,险资举牌银行股达 8 次,平安人寿两次举牌农业银行 H 股,持股比例升至 10.38%。

第三,基本面韧性:盈利稳定与转型潜力。2025 年一季度,六家国有大行合计日赚约 38.27 亿元,农业银行、交通银行实现归母净利润同比增长。银行板块当前市净率(PB)仅 0.72 倍,仍处于深度破净状态。中泰证券认为,银行板块业绩和股息率稳定性强,资本补充渠道增加,投资面亦从“顺周期”转为“弱周期”。

第四,情绪面:从 “低配” 到 “抢筹” 。2025年以来,两融余额中银行股占比提升,杠杆资金对防御性配置的需求增强。北向资金持续流入港股高股息银行股,推动 AH 溢价收窄。

与此同时,近年一直重仓银行板块的主动基金也取得出色回报。$华泰柏瑞新金融地产混合C$ 自2022年中以来,对银行板块的配置比重一直在5成以上,基金业绩表现稳健。

华泰柏瑞新金融地产基金经理杨景涵指出,银行板块的估值水平相较于其资产质量和成长性存在明显的吸引力。特别看好优质城商行的估值弹性,因其区域经济活力和改革预期可能推动 PB 向 1 倍靠拢。

在 “低利率 + 资产荒” 的时代背景下,银行板块高股息、低估值的防御属性和改革转型的增长潜力,使其成为 “确定性稀缺时代” 下的核心配置标的。@华泰柏瑞基金