各位久等了,今天一天更新了一版大类资产的半年度数据,作为630后的例行节目,分享给大家。

大类资产:九宫格战法深入人心

随着多元资产越来越深入人心,我也结合Wind对大类资产数据做了一轮扩充,补充了10年期国债期货、10年期美债、可转债这几个数据,基本把大家目前能接触到的投资品,以及北落大类资产九宫格的主要品种,都涵盖了。

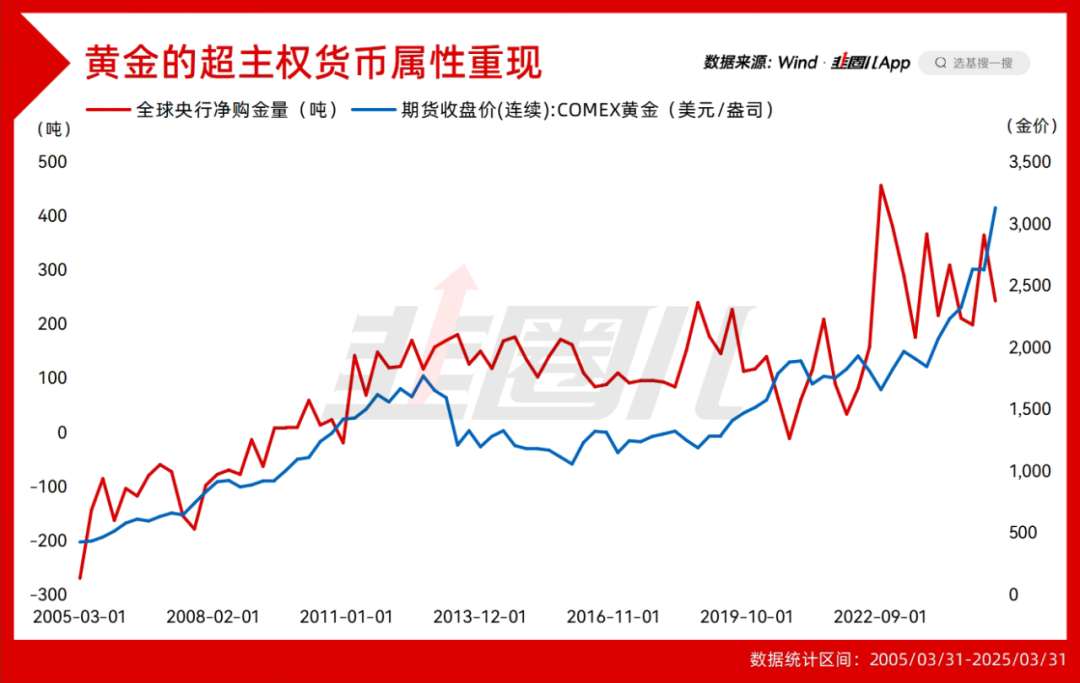

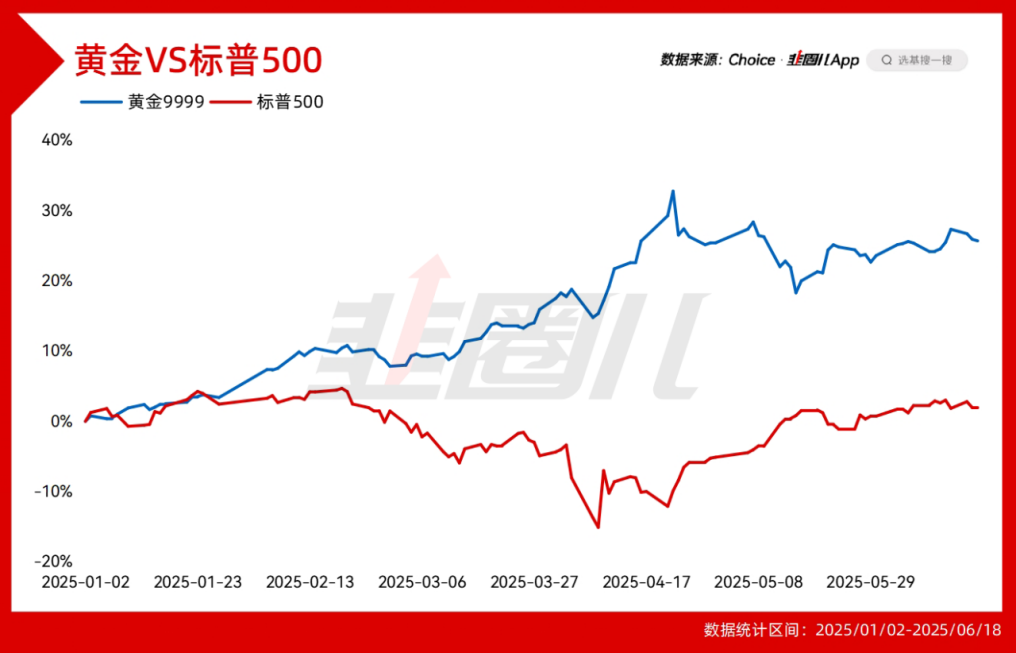

第一,今年表现最亮眼的毫无疑问是黄金,在5月之前美股的调整中起到了相当好的对冲效果,印证了一件事从美股流出的避险资金除了流入新兴市场股市,更有可能流入黄金。

第二,就像昨天文章里写的,今年黄金和标普具备比较明显的负相关属性,配置效果极佳。

今年比较炸裂的是可转债和REITs,被市场普遍接受为固收+、多资产不可或缺的配置资产。

首先,可转债没得说,从去年9月的信用危机中走出来以后,已经大幅反弹接近历史新高了,近一年的角度,名字里明确了可转债的基金,很多都录得了15%+的收益,最好的中欧可转债近一年已经破20%。

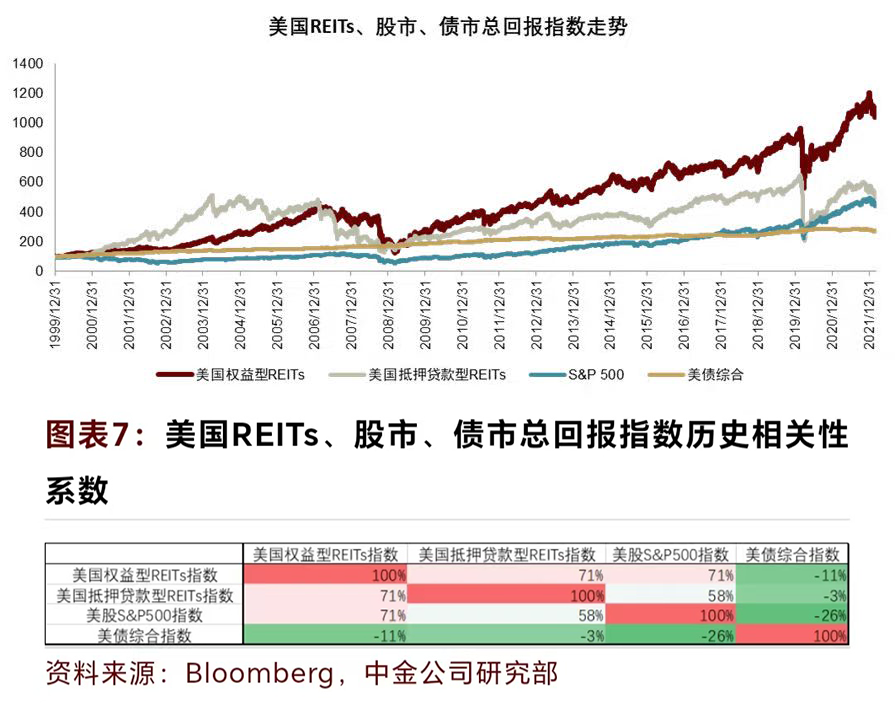

其次,REITs非常好,但什么时候有ETF,流动性怎么解决是大问题,所以我没放图里。

长期来看,美国REITs和标普500的相关性并不低,C-REITs会不会也这样不好说,所以在A股权益大波动时,C-REITs能不能起到分散风险的效果,我们还得再观察。

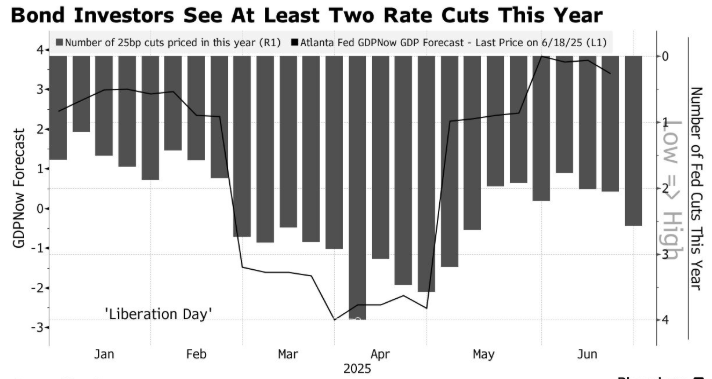

然后是美债,今年低开高走,在521之后一步步反弹。

5月21日20年期美债拍卖遇冷(中标利率5.047%)触发恐慌抛售,10年期收益率冲高至4.6%年内新高,但之后美债反而迎来了修复。

因为交易员又开始交易降息了,之前早些时候,一些投资者认为今年7月份的美联储降息的概率接近0,但现在交易员已经开始押注年内两次降息了。

中债这边,上半年的缩影就是“卷”。

卷到越来越低的利率,票息勉强可以cover波动成本,但指望再像纯债有去年以前的收益应该不成了。

卷到越来越小的波动,一个bp玩一天是常事,想做交易利得都没地下手。

更有债狗表示,债市的真谛就是长久期吧。

事实上对纯债债基,久期如果拉得不是特别长,那合理的收益预期就在2%左右,想要高一点的收益,就得靠信用、久期、固收+了。

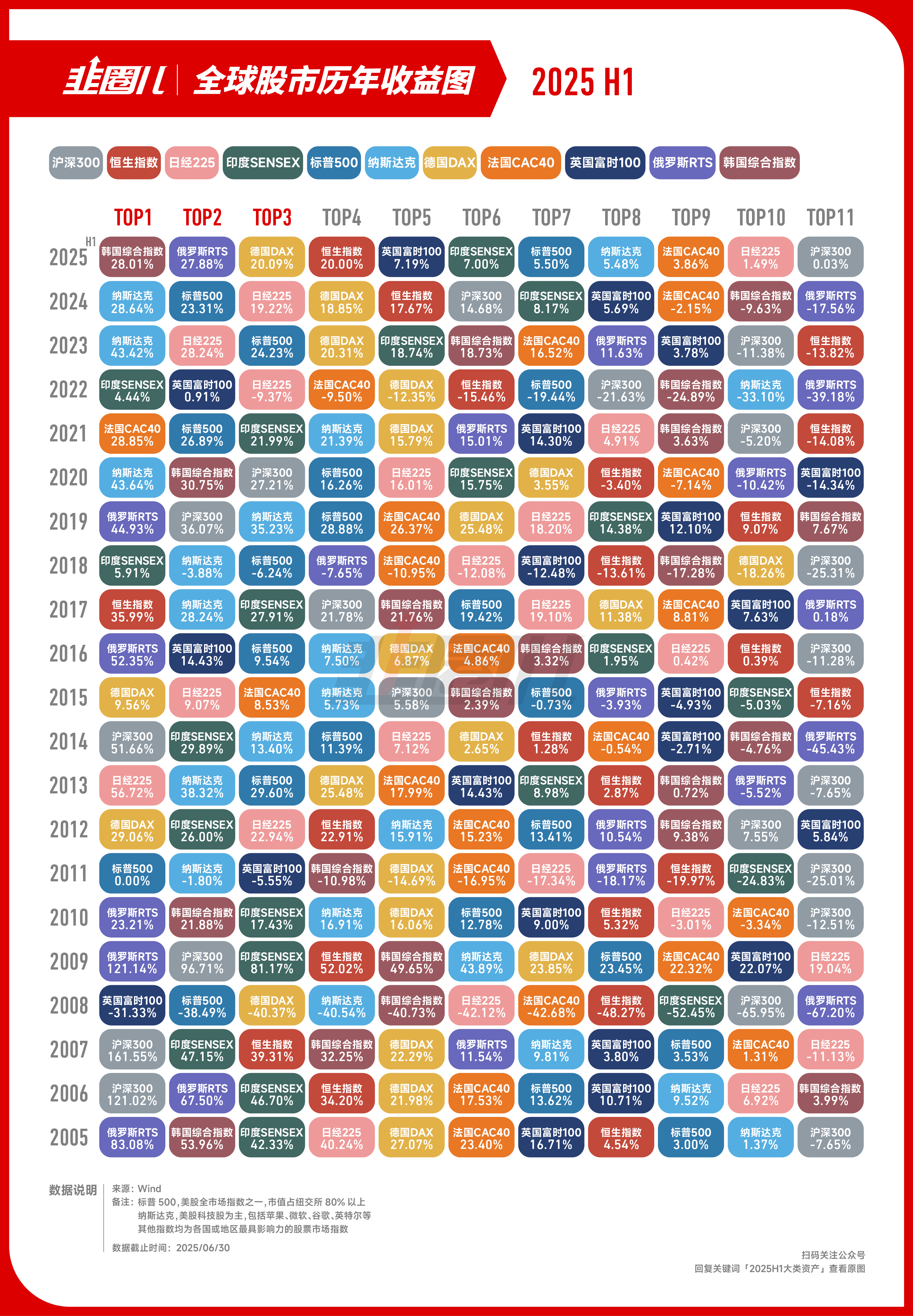

海外指数:非美股市的崛起

今年表现最糟糕的是美元指数,拜关税、美元信用动摇、美国经济增长放缓等诸多原因影响,美元跌了不少,尤其年初DeepSeek出来之后港股和欧股确实在沿着打破美国例外论的逻辑在走。

所以今年上半年,欧洲、港股都不错,甚至韩国、俄罗斯都在走牛市。

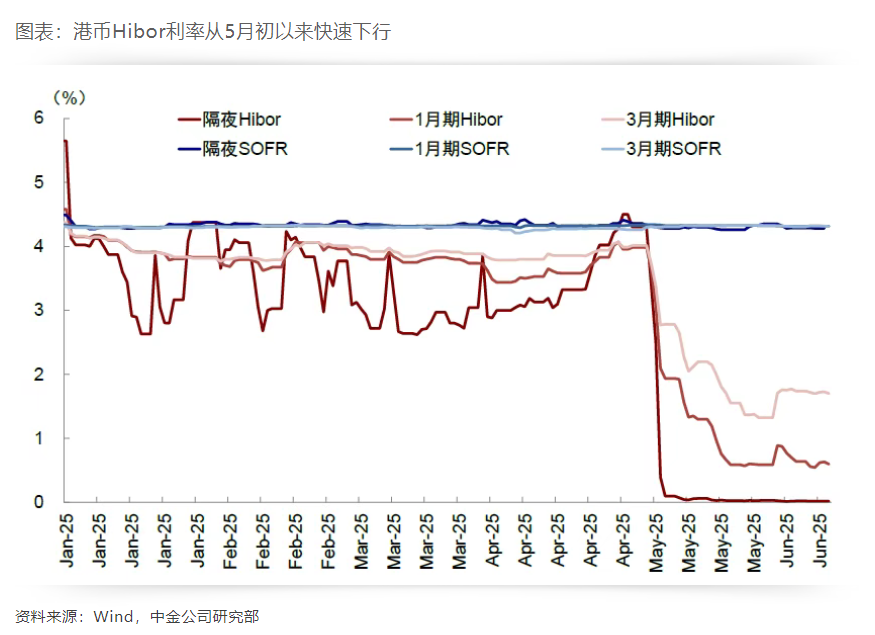

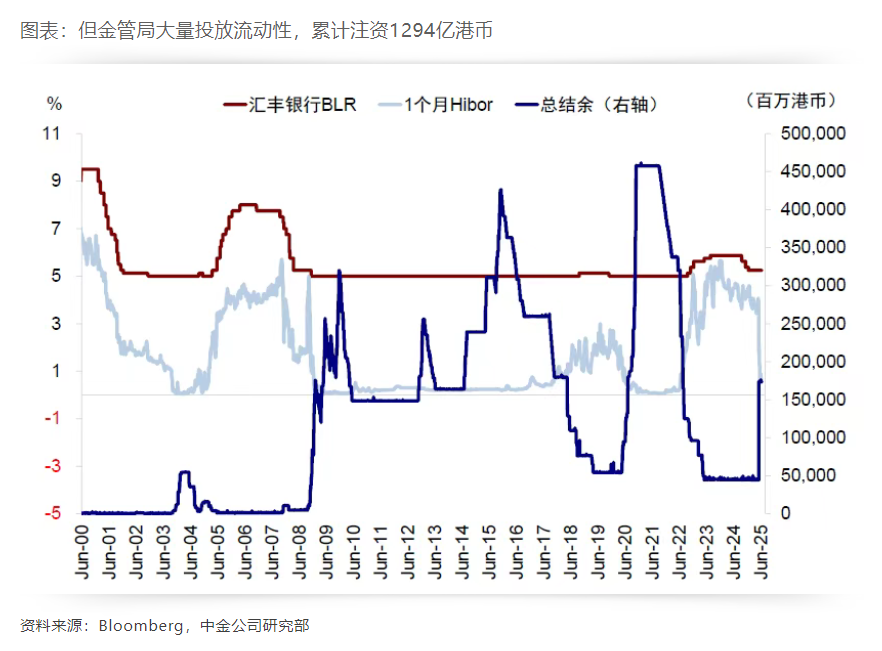

重点提一嘴港股,港股上半年的牛市和资产的稀缺性有关(互联网、创新药、新消费),但也与联系汇率制下,港币的流动性释放有很大关系。

中金点睛在,6月20日《Hibor如何影响港股?》有详尽的论述。

不得不说,充裕的流动性对创新药、新消费这些风格成长、利率敏感型资产的起飞起到了相当大的助推效果。

简单来说——

第一,金管局会通过自动利率调节机制及履行兑换保证的坚决承诺来维持港元汇率维持在7.75-7.85区间。

7.75强方兑换保证,港币有升值压力,买美元卖港元,利率宽松,拉低Hibor;7.85弱方兑换保证,反过来操作。

上面都是正常的,但这次的流动性投放量,从历史角度看非常之大。

中金分析原因之一是为了对冲今年港股大量企业上市(宁王等),以及比亚迪、小米大手笔融资带来的流动性缺口。

万得统计,上半年港股一共迎来43只新股IPO上市,同比增长43.3%;IPO募集资金约1067.1亿港元,已经超过2024年全年的876.5亿港元,还有60余家A股公司等待上市。

那问题来了,现在港元流动性已经非常宽松,边际上易紧难松,假如后面流动性收紧,港股会怎样?尤其是抱团方向会不会受影响?

值得观察。

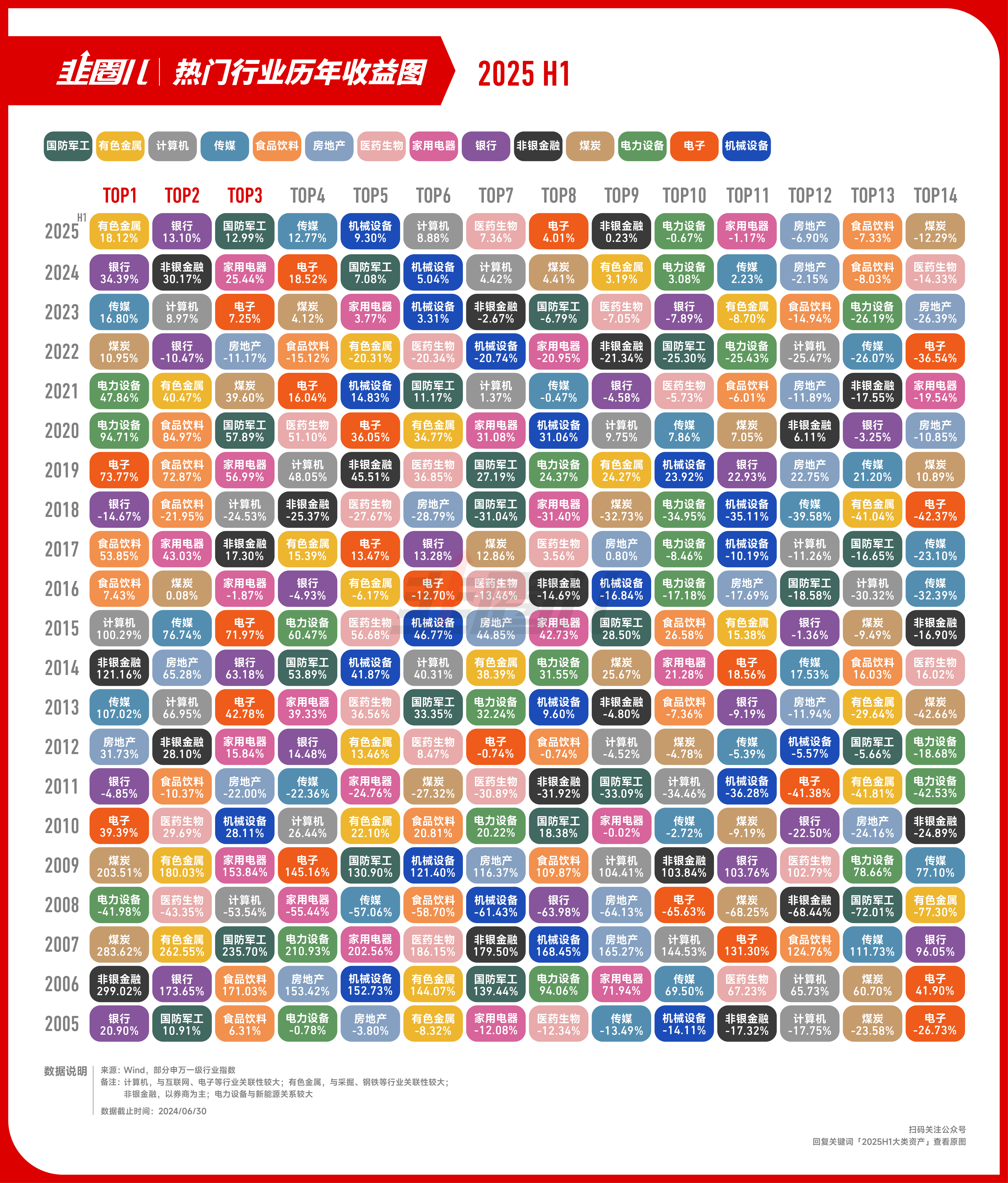

国内指数:小盘的大牛市,成长的回归

回到国内市场,今年小票行情依然很好,沪深300和A500基本都是在6月最后一天的大涨才勉强回到正收益;可小票,上半年的涨幅还是很可观的。

一个冷知识,万得全A等权指数昨天收盘19521点,距离2015年历史最高点还差2%。

可见这波小票行情究竟有多么的炸裂,而今年小票行情好的一点还在于,不只是2023-2024那种靠“量价关系”做收益的量化主场,小盘成长方向有好几波产业趋势带来的行情,科技、成长方向的基金经理也是能把握的。

所以能理解今年主动基金业绩的回归了吗?

分行业的角度,上半年最好的是有色,因为黄金股;其次是银行,相比于煤炭、家电、交运已经尽数调整,银行成了上半年红利板块几乎唯一的独苗。

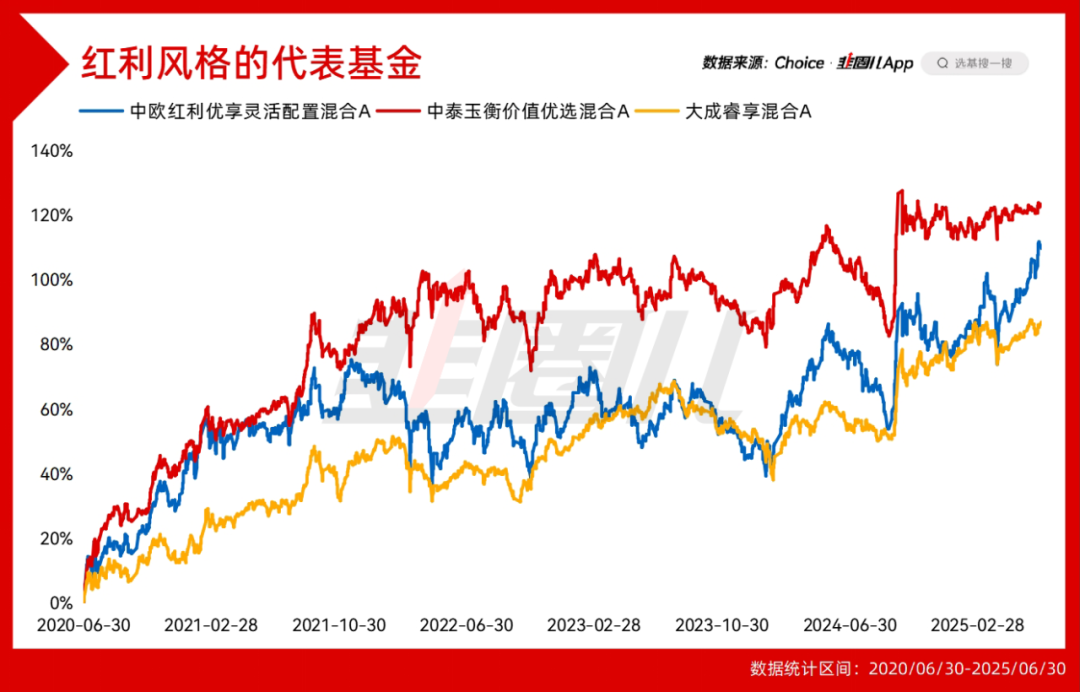

近5年,我们亲眼见证了红利价值发现的全过程,到今天,我不知道红利缩圈是否意味着风险,也不知道红利后面跑赢还是跑输,但我能确定的是,以低估值、高分红、高自由现金流为选股逻辑的思路,大概率会长期有效。

红利价值风格的基金经理,在A股一直比较稀缺,所以更要珍惜。

第三,是成长,计算机、机械(机器人)、传媒、通信,反正以TMT为中心,向机械、军工方向延伸的都还可以。

计算机作为TMT的子行业,在二月还拿到了月度冠军。

TMT行业产业趋势是确定的,这块是主观基金经理擅长的,也是可以有所作为的。

在浮动费率逐步推广的逻辑之下,市场普遍认同主动基金有两个大逻辑——

一类是做价值均衡,用好的持有体验和长期的高胜率争胜。

另一类就是做工具化,在锚定的行业主题项下做高锐度的工具,主动基金在产业爆发早期的个股的挖掘要快于指数,这恰恰也是主动基金的超额来源之一。

有公募大佬早就说过,未来主要就看两个行业——创新药和AI,所以能理解科技战队的意义了吗?

4月我在《四千字长文》里详细拆解过中欧科技战队,而上面的截图,中欧科技战队占了2席。

排第1的中欧数字经济是冯炉丹管理的,上半年涨34%,之前提到过,中欧数字经济的定位是科技全产业链,从AI应用、机器人及智能驾驶,到国产AI链、基础设施以及端侧应用,都在射程之内。

另一个是刘金辉的中欧电子信息产业沪港深,因为能投港股,一季度时投了很多互联网和AI应用方向的标的。

另外,结合国泰海通证券的公募基金长期业绩榜单,近3年维度(2022/7/1-2025/6/30),邵洁的中欧智能制造在同类产品中排前1%,而刘金辉的中欧电子信息产业沪港深,排在同类第2名。

只能说,中欧这几年推进的“资管工业化”,初见成效了。

从一季度的永赢先进制造智选和鹏华碳中和业绩、规模双击来看,市场对高锐度、高赔率、高弹性产品的需求始终都在,而在主动基金被动化、工具化的尝试,也是有意义的。

到2季报披露时,我认为值得观察的主要是这几类基金的规模变化。

其一,全面霸榜收益榜前十的港股创新药基金,比如汇添富张韡、长城梁福睿等人的规模变化。

其二,工具型主动基金,比如中欧科技战队(中欧智能制造、中欧数字经济为主)和永赢智选系列(永赢先进制造、永赢医药创新等)的规模变化情况。

其三,资金对徐彦、姜诚、蓝小康等均衡价值风格的态度。

对下半年的行情,目前来看7月权益资产Risk on的概率在提高,无论A股还是美股,有东西齐升的意思。

7月我们可以关注一下联储议息会议,以及特朗普大漂亮法案情况,继续做好配置。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。