01

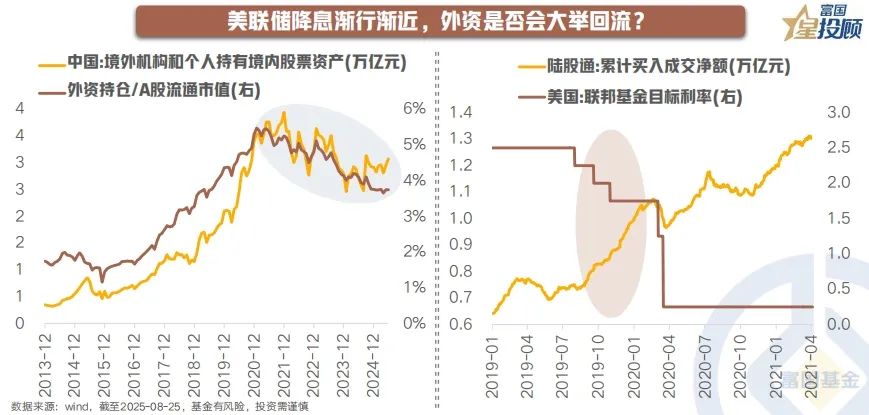

美联储降息渐行渐近,外资是否会大举回流?

自2021年以来,外资出现趋势性的跑步离场,若是按“外资持仓/A股流通市值”来衡量,2021年初是5.5%,2025年中已回落至3.7%。历史上,当美联储开启降息周期,全球流动性改善,市场风险偏好抬升,外资都会出现“跑步入场”的现象。向后看,随着美联储降息周期重启,叠加国内扩内需、反内卷等政策的持续发力,AI革命和中国产业转型“突围”的共振,外资回流是大势所趋。那么,如果外资大举回流,会买什么?

02

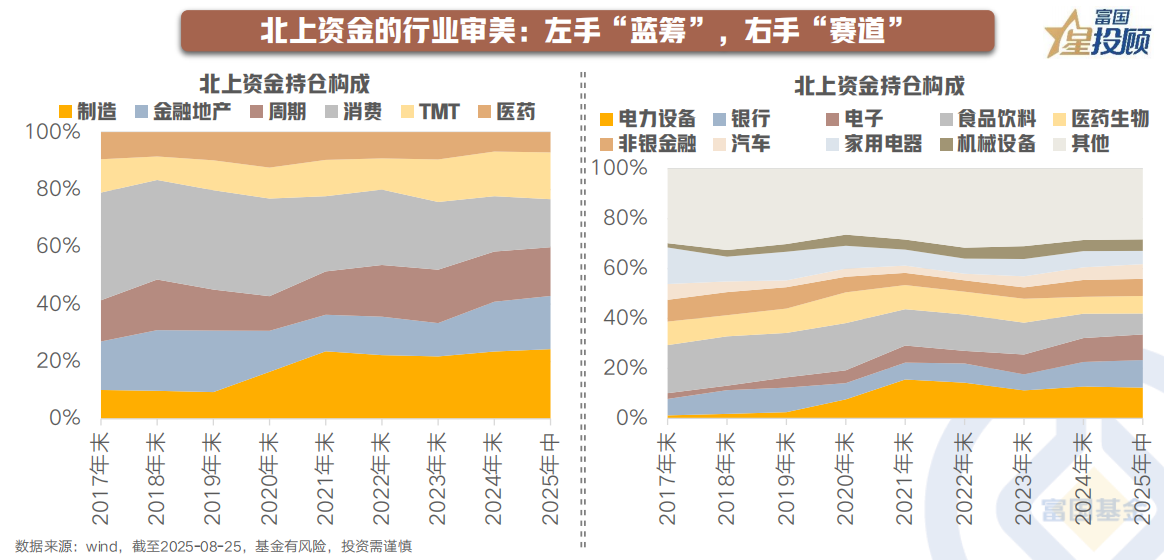

北上资金的行业审美:左手“蓝筹”,右手“赛道”

拉长视角看,北上资金在2019年及以前,尤其注重盈利能力的稳定性,所以主要买大消费和大金融,两者占到“半边天”;2020-2021年,随着新能源产业的崛起,大幅增加对电力设备的配置,持仓占比从2019年末的3%升至2021年末的16%;2023年,随着AI潮起,对于TMT的配置明显抬升4个百分点至15%;2024年以来,随着利率下行,具备“高股息+稳定盈利”的银行板块重返青睐,从2023年末的6%提高到2025年中的11%。整体而言,北上资金的持仓也从集中走向多元和均衡。

03

从当前看,北上资金的偏好和话语权在哪些行业?

一方面,从北上资金持仓结构看,TOP5行业分别为电力设备、银行、电子、食品饮料、医药生物,合计占比49%。另一方面,从北上资金的“话语权”,即“北上资金持仓/行业流通市值”看,家电稳居“头把交椅”,占比达到12%,食品饮料紧随其后,占比为10%,电力设备和银行也相对较高。

04

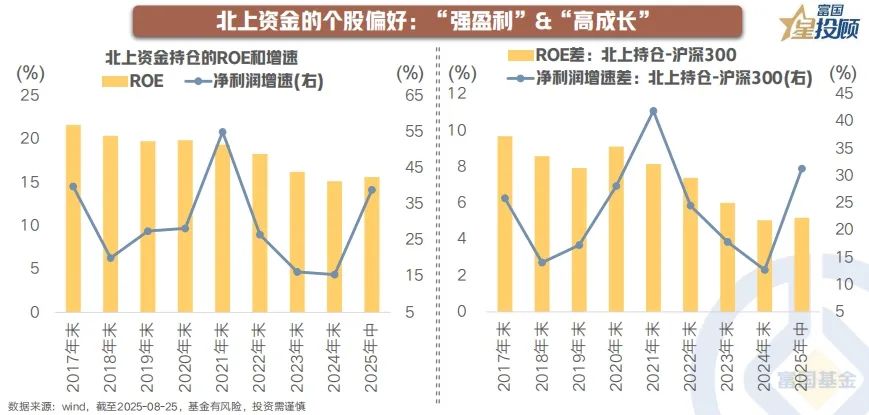

北上资金持仓个股:偏好“强盈利”&“高成长”

外资往往被贴上价值投资的标签:选择优质的公司(盈利能力)、以合理的价格买入(估值合理)、分享公司价值的提升(成长潜力)。通过对北上持仓的ROE和净利润增速进行分析,可以看到,追求盈利稳定是北上资金“底色”,当产业趋势明确时,也会逐浪而上,分享高成长性。

05

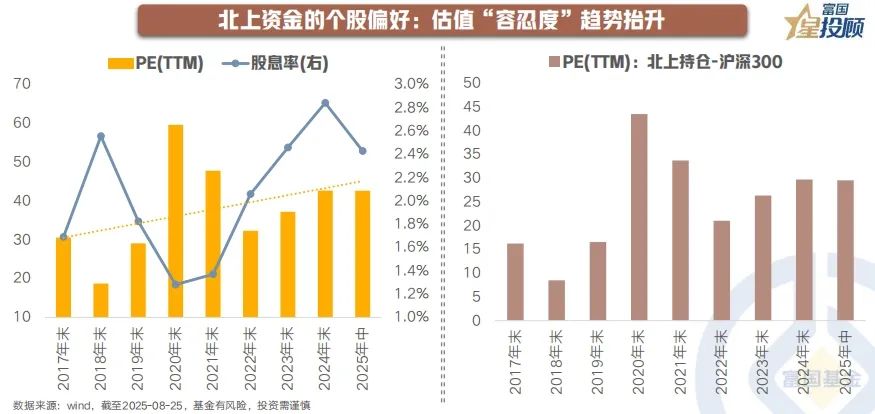

北上资金持仓个股:估值“容忍度”趋势抬升

从北上持仓的PE和股息率看:第一,北上资金对估值的偏好会跟随牛熊周期的转变有所切换;第二,整体趋势上,北上资金对估值的“容忍度”在抬升,且高于市场水平;第三,2025年以来,北上资金持仓股息率从21-24年的趋势性抬升转为回落,显示出北上资金的风险偏好已开始改善。

06

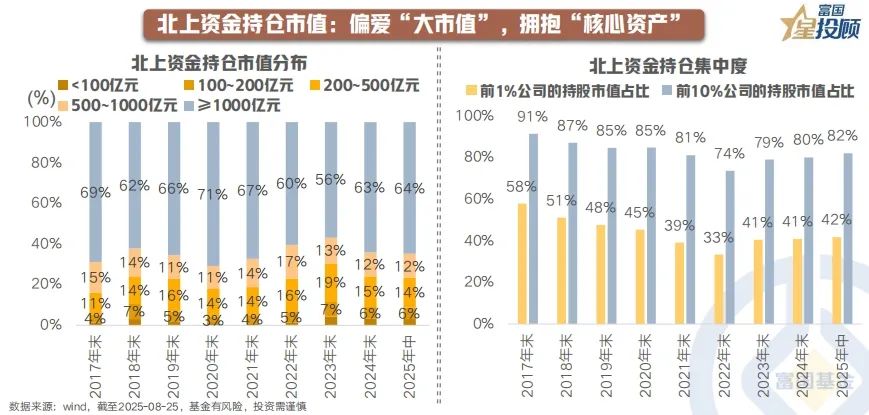

北上资金持仓市值:偏爱“大市值”,拥抱“核心资产”

从北上资金的持仓市值看,千亿以上公司占比超6成,是“压舱石”,但也会有所起伏。2020年新冠“黑天鹅”冲击下,北上资金更愿意拥抱有护城河的大白马,超千亿市值公司占比升至历史高点;2021~2023年,随着冲击逐渐退去,“选美”聚光灯开始向千亿市值以下的公司扩散;2024年以来,再度向大市值公司靠拢。

07

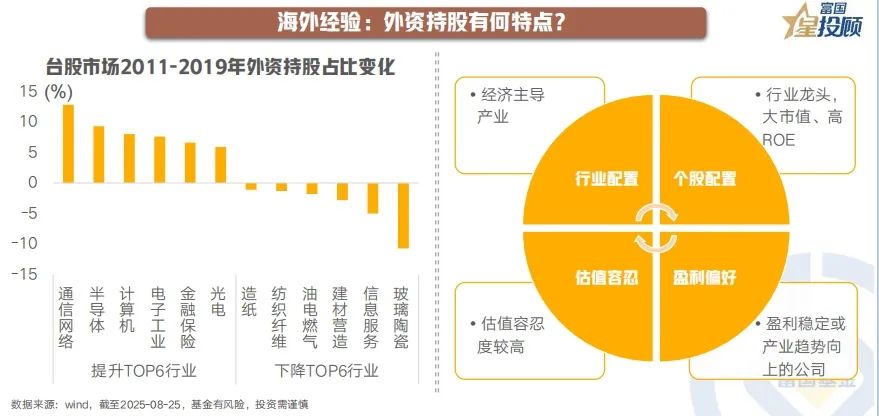

他山之石——外资持股有何特点?

从台股市场2011-2019年的外资持股变化看,外资主要增配的方向也是台湾具有竞争力的电子产业。而且和国内相似的是,也都偏好大市值、高ROE,以及盈利稳定或产业趋势向上的公司。

08

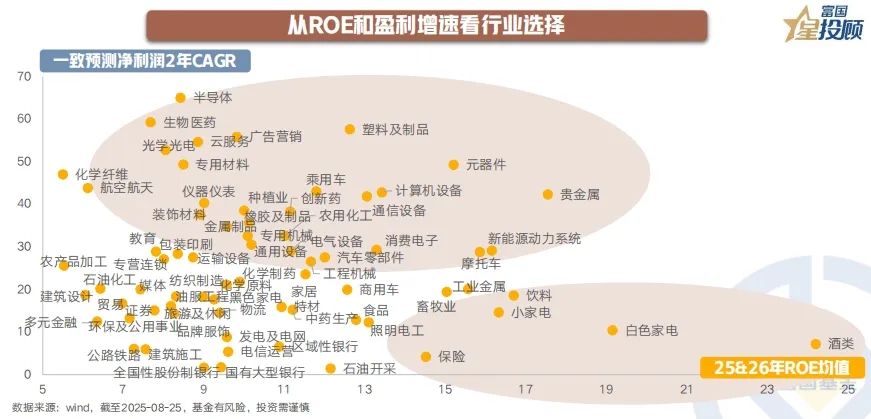

北上回流买什么?从ROE和盈利增速看行业选择

根据上述分析,无论是A股还是台股,外资的审美具有很强的相似性。因此,如果从ROE和盈利增速双重维度看,目前A股比较有吸引力的方向有:一是全球竞争力和话语权较强的方向,比如光模块、PCB、创新药、电池等,具备盈利增速高的特点;二是盈利能力稳定的大蓝筹方向,比如白酒、家电等,具备 ROE高且稳定的特点。此外,考虑到外资对大市值公司的偏好,相应方向的龙头企业或更为占优。

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国恒生红利ETF联接C(OTCFUND|019261)$

$富国上证科创板芯片ETF发起式联接C(OTCFUND|023652)$

$富国中证通信设备主题ETF发起式联接C(OTCFUND|021934)$

#卫星通信有望形成新的万亿级市场##半导体周期上行:产业链股持续活跃##稀土价值重估!行业迎戴维斯双击##【有奖】浪漫七夕,收益更 “吸睛”##投顾交流会#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。