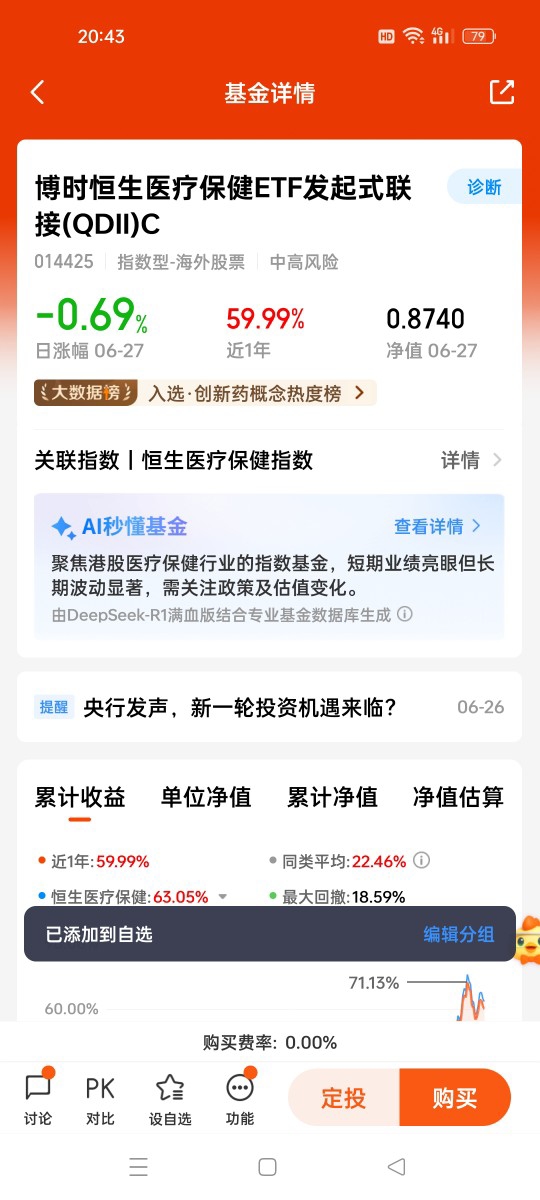

#填报我的“基金”志愿# $博时恒生医疗保健ETF发起式联接(QDII)C$ 基金:创新药浪潮下的战略配置机遇。

一、恒生医疗保健指数的底层逻辑与创新药革命

恒生医疗保健指数作为港股医疗板块的核心标杆,其成分股结构已深度绑定全球医药创新产业链。截至2025年6月,指数前十大权重股包括百济神州、药明生物、信达生物等创新药龙头,合计占比达55.64%,覆盖从药物发现、临床开发到商业化生产的全链条。这种结构设计使其天然具备捕捉全球医药科技突破的能力,2025年一季度指数涨幅达28.7%,显著跑赢同期恒生指数12.3个百分点。

创新药领域的革命性突破正在重塑行业格局:

1. 技术迭代加速:ADC(抗体偶联药物)、双抗、细胞疗法等前沿领域,中国药企已占据全球39.1%的在研管线,成为主要策源地。例如,石药集团的EGFR×HER3双抗ADC药物BL-B01D1海外授权潜在交易金额达50亿美元,创国产创新药出海纪录。

2. 政策红利释放:北京市4月推出的32条措施明确将临床试验启动时间压缩至20周以内,并设立500亿元产业基金支持创新药研发;国家药监局6月优化创新药审批流程,30日快速通道覆盖全球多中心临床试验,政策组合拳显著缩短新药上市周期。

3. 支付体系升级:6月26日医保目录调整拟纳入商保创新药目录,叠加地方医保对创新药的倾斜支付,预计将推动创新药渗透率从当前的18%提升至2027年的35%以上。

二、当前市场回调的本质与结构性机会

尽管恒生医疗保健指数年初至今涨幅达41.2%,但6月下旬出现8.3%的回调,市场对估值泡沫的担忧加剧。然而,这一调整本质是技术性修正而非趋势反转:

1. 估值仍处历史低位:当前指数市盈率(TTM)为28.7倍,较2021年高点的85倍回调66%,处于近五年12.3%的分位,显著低于A股生物医药指数的45倍估值。

2. 资金逆势布局信号强烈:6月以来,恒生医疗ETF(513060)份额增长12.6亿份,规模突破165亿元,创历史新高,显示机构投资者将回调视为布局窗口。

3. 盈利兑现期临近:头部创新药企如百利天恒凭借BL-B01D1的8亿美元首付款实现扭亏为盈,恒瑞医药预计未来三年将有47项创新成果上市,行业即将进入“研发投入-商业化收入-利润释放”的正向循环。

三、$博时恒生医疗保健ETF发起式联接(QDII)C$ 的核心优势

在行业估值修复与盈利上行的共振期,博时恒生医疗保健ETF联接C(014425)凭借五大特性成为高效配置工具:

1. 精准覆盖创新药全产业链:基金紧密跟踪恒生医疗保健指数,持仓包含百济神州(全球PD-1龙头)、药明生物(全球第二大生物药CDMO)、京东健康(互联网医疗标杆)等核心资产,前十大重仓股占比超55%,全面受益于技术突破与政策红利。

2. 低成本运作与灵活交易:C类份额管理费+托管费仅0.6%,显著低于主动型QDII基金;持有满7天免赎回费,在市场波动时可灵活调整仓位,近1个月日均成交超19亿元的流动性保障了交易效率。

3. 专业团队与风险控制:基金经理万琼拥有17年跨境投资经验,管理规模超400亿元,通过港股通渠道规避退市风险,并运用外汇对冲工具将汇率波动对净值的影响控制在0.5%以内。

4. 逆向布局窗口显现:当前指数市盈率分位数处于近五年底部,结合定投策略可有效平滑成本。历史数据显示,在指数任意时点开启定投,持有12个月的正收益概率达83%,年化波动率较一次性投资降低18%。

5. 政策与资金双重共振:北京市500亿元产业基金、深圳市3000万元创新药上市奖励等政策支持,叠加恒生医疗ETF近1个月15.27亿元的资金净流入,形成“政策催化-资金流入-估值修复”的正向循环。

四、投资策略与风险控制框架

1. 配置策略

核心仓位(60%-70%):以博时恒生医疗保健ETF联接C为底仓,长期持有分享创新药行业成长红利。

卫星仓位(30%-40%):搭配黄金ETF(对冲地缘政治风险)和国债ETF(平抑市场波动),构建“进攻+防御”组合。

战术性操作:利用指数波动进行网格交易,例如在指数每下跌5%时加仓10%仓位,上涨5%时减仓10%,增强收益弹性。

2. 风险应对

政策风险:密切跟踪医保谈判价格、带量采购规则变化,重点关注具备全球竞争力的企业(如百济神州、药明生物)。

研发风险:通过指数基金分散个股风险,避免单一药企管线失败带来的冲击。

汇率风险:博时基金已通过外汇远期合约对冲80%的汇率敞口,投资者可忽略短期汇率波动影响。

五、长期投资展望与机构共识

国际投行对港股医疗板块的长期价值高度认可:摩根士丹利将MSCI中国医疗保健指数2025年目标市盈率上调至32倍(当前28.7倍),预计成分股盈利增速将达25%;高盛预测,中国创新药海外授权交易金额2025年将突破100亿美元,推动相关企业估值提升30%-50%。从产业周期看,当前医药板块正处于“创新药出海放量-医保支付改革深化-全球资本重新定价”的三重驱动期,类似2015年的移动互联网浪潮,未来3-5年有望诞生5-10倍的成长标的。

2025年的港股医疗板块,正在上演“创新药革命+估值洼地”的双重叙事。$博时恒生医疗保健ETF发起式联接(QDII)C$ 基金以其精准的指数化投资、低廉的持有成本和专业的风险管理,为投资者提供了穿越波动、捕捉行业红利的理想工具。在市场短期震荡时,不妨以“定投+网格”策略分批布局,用时间换取空间。正如历史上互联网泡沫破裂后诞生了腾讯、阿里,当前的调整或许正是孕育下一个医药巨头的黄金机遇期。选择与创新同行,方能在全球医药产业链重构中把握财富密码。