#天天基金调研团#在资本市场的星辰大海中,创新药企正谱写着一曲荡气回肠的冰与火之歌。恒生创新药指数如破冰巨轮般冲破四年调整周期的冰层,以131%的年度涨幅丈量着生命科学的壮阔航程,而8天连阳的K线图谱上,跳动的烛火既映照出政策春风的暖意,也摇曳着研发风险的寒影。

这场产业革命的背后,是政策暖阳与创新种子的奇妙化学反应。当药品集采褪去唯低价论的寒意,药监局审批效率的提升如同精准的光合作用,让73项ASCO口头报告与369亿美元License-out交易额绽放出科技自信的花朵。港股通创新药ETF近10日10.8亿元的资金净流入,恰似给这株产业新苗浇灌的养分,医药基金年内收益则印证着资本对创新价值的热切拥抱。

当2025年上半年660亿美元的License out交易额跃然纸上,中国创新药产业正以惊人的速度书写着从"跟跑者"到"并跑者"的蜕变。这组数字不仅刷新了历史纪录,更像一把钥匙,打开了全球医药市场对中国创新能力的认知之门。在抗体偶联药物与双抗药物的实验室里,在三抗、CAR-T等前沿疗法的研发日志中,中国药企正用分子结构绘制着生命健康的新图谱。

然而,创新之路从非坦途。临床试验的不确定性如同隐藏的礁石,医保政策的调整好比航行中的风浪,国际合作的变数则像远方的迷雾。但正是这些挑战,淬炼着中国药企的研发韧性。当国内创新药收入占比不足10%的现状对照着欧美70%的市场格局,当"渐进式创新"的旗帜在全球医药峰会升起,我们清晰地认识到:那些在结直肠癌、胃癌等领域闪耀的早期临床数据,不仅是实验室的成功,更是守护国民健康的盾牌。

骑牛看熊认为2025年下半年创新药投资机遇,主要体现在以下4个方面:

一、核心投资逻辑

1.政策红利持续释放

国内政策大力支持创新药发展,叠加全球资金增配中国资产,推动板块估值修复。港股作为创新药国际化重要窗口,受益于外资回流与政策宽松预期。

2.产业质变驱动成长

中国创新药从“跟随海外”迈向“自主创新”,“含新量”显著提升。双/多抗、ADC等前沿疗法进入收获期,国际化BD交易频发,2025年首付款超5000万美元的全球BD交易中,中国占比达42%,较2019年的0%实现质变。

3.资金布局确定性增强

私募、外资等机构加速增配创新药。7月私募调研中,医药生物板块居前,头部机构明确将创新药列为核心布局方向,预计优质企业将迎来“戴维斯双击”。

二、技术突破与全球竞争力

1.双/多抗与泛癌种药物

具备全球竞争力的双抗、多抗管线,尤其是针对未满足临床需求的泛癌种适应症,如康方生物AK112头对头击败K药,剑指超400亿美元肿瘤免疫市场。

2.ADC联合疗法

抗体偶联药物(ADC)的前线治疗开发成为热点,联合免疫疗法或化疗的临床数据披露窗口(如ESMO会议)将带来股价弹性。

3.慢病创新药

聚焦代谢、自免等领域的差异化管线,解决国内患者长期用药需求,政策风险较低且市场空间稳定。

三、国际化与自主可控

1.创新药出海

海外BD合作与FDA/BLA申报进度超预期的企业,如百济神州泽布替尼等已验证国际化能力的龙头,以及具备BIC(Best-in-Class)潜力的新兴管线。

2.CDMO产业链

受益于海外订单复苏与毛利率韧性,出海CDMO企业订单趋势积极,叠加国内研发需求回升,CXO板块迎来供需两端利好。

四、内需复苏与模式创新

1.院外市场改革

营销模式向院外渠道转型的企业,规避医保控费压力,把握零售、互联网医疗等增量市场。

2.产业链协同机会

一级市场退出渠道打通带动的内需CRO复苏,以及AI技术在药物研发中的应用落地,如靶点发现、临床试验效率提升等创新工具。

冰与火的交织从未停歇,就像实验室里那些等待数据揭晓的培养皿,72%权重集中的龙头ETF既孕育着73项突破性疗法的希望,也潜藏着临床试验不及预期的未知暗礁。在美元汇率的潮汐与国际资本的季风中,这叶创新方舟既要警惕离岸市场的惊涛骇浪,又要在研发周期的漫长黑夜中保持航向。

或许真正的投资智慧,在于读懂冰与火共舞的韵律。当机构将当前时点喻为"中长期布局的重要窗口期",我们看到的不仅是创新药ETF创下净值新高的火焰,更是对研发管线如精密仪器般的理性审视。就像科学家在低温实验室培育耐高温菌种,真正的价值投资者总能在波动中把握产业进化的恒温,让创新药这株科技之树,既沐浴政策春风,又深扎研发沃土,最终在人类健康的疆域里,生长出穿越周期的参天力量。

骑牛看熊通过调研广发基金经理吴兴武的医药赛道观点,从中学习到的心得:

1.深耕产业,构建创新药投资的核心认知

广发基金经理吴兴武在医药领域深耕十五年,尤其在创新药投资方面积累了丰富经验。他认为创新药投资门槛极高,需要对基础学科和应用学科有深入理解,且行业具有“造谣一张嘴辟谣跑断腿”的特征,认知分歧可能长期存在,导致板块行情复杂多样。他强调,经过十余年发展,中国创新药研发产业链已完善,生态活跃,在某些赛道实现了全球领先的弯道超车,同时拥有数量庞大且性价比适宜的临床试验群体,为研发提供了有利条件。

2.投资策略与框架:

多维度把握创新药机会,立足产业研究,前瞻性布局:吴兴武以产业研究为基础,前瞻性研判临床数据,倾向于在预判临床数据有苗头时介入,而非等到BD协议落地后再行动。他管理的广发沪港深医药基金在一季度大幅增加创新药仓位,增持或新进多只创新药个股,如泽璟制药、科伦药业、恒瑞医药等,取得了显著超额收益。

3.聚焦全球竞争力,精选优质企业

他更看好具备全球竞争力的创新药板块,认为其业绩可预见性强,市值增长空间的可实现度和路径把握性大。选股时注重企业的持续创新能力、长期成长潜力,以及资产回报率和增长的可持续性,筛选符合竞争格局好、护城河深、赛道足够长的优质公司。

4.区分与,灵活应对市场

看重的投资者需苛求临床数据和科学逻辑,关注的投资者则聚焦产业趋势和市场热度,还有投资者善于把握早期分子的预期差。吴兴武在投资中注重构建研究框架,探索不同投资方法的衔接与应用。

5.个人素养与能力圈

吴兴武拥有南开大学生物学硕士学位,具备坚实的生物学和化学基础。为保持知识与时俱进,他利用周末参加药品研究培训班,与行业专家、实业家交流,主动提升对产业前沿的认知。保持学习,深度沉浸产业,扎实专业背景与持续学习。

6.个股选择标准与组合管理

精选“竞争格局好、护城河深、赛道长”的优质企业,兼顾长期持有与动态调整。关注增长的可持续性,而非短期业绩波动。有护城河的上市公司,如技术壁垒(研发平台)、临床转化能力(从基础研究到商业化的全链条把控)。聚焦疾病领域空间大、生命周期长的创新药细分赛道。当公司基本面变化或认知升级时,结合行业周期适度调仓。

国内政策趋向保护创新药企利润空间,强化质量评估而非唯低价论,同时药监局审评审批效率明显提升,为行业提供发展支撑。2025年下半年有望在国际化突破、政策优化、资金增配三重驱动下延续反弹,到第四季度若商业化和许可交易落地顺利,指数有望加速突破,当前是中长期布局的重要窗口期。创新药板块当前处于基本面改善与资金情绪共振的上行周期,右侧交易机会已初步显现,但需结合估值与短期涨幅理性布局。

短期交易者需警惕高位波动风险,关注后续License-out交易、临床试验数据等催化剂事件,避免追涨杀跌。长期投资者可逢回调布局具备核心研发能力、国际化进展明确的龙头企业及相关ETF,分享行业成长红利,机构观点普遍认为中长期投资价值显著。投资者可以通过创新药主题ETF分散风险,可有效把握板块整体机会。创新药板块右侧交易机会已现,但快速上涨后回调需求客观存在,投资者应根据自身风险偏好平衡布局节奏,重点关注政策动态与企业国际化进展。

骑牛看熊持有并看好广发沪港深医药混合C(014115)的投资机会,以下是解析理由:

一、基金经理专业背景与管理经验优势

1.丰富行业研究与管理履历

基金经理吴兴武拥有理学硕士学历及中国证券投资基金业从业资格,曾任职于摩根士丹利华鑫基金和广发基金研究部门,具备深厚的医药行业研究背景。其管理经验覆盖多只医药主题基金,如自2018年起管理的广发医疗保健股票型基金,以及广发医药健康混合、广发创新医疗两年持有期混合等产品,长期深耕医药领域投资。

2.跨市场投资能力

作为沪港深主题基金,吴兴武需兼顾境内外医药市场标的筛选,其历史管理经验中包含港股持仓(如三生制药、信达生物等),体现对跨境医药资产的配置能力。

二、业绩表现与市场竞争力优势

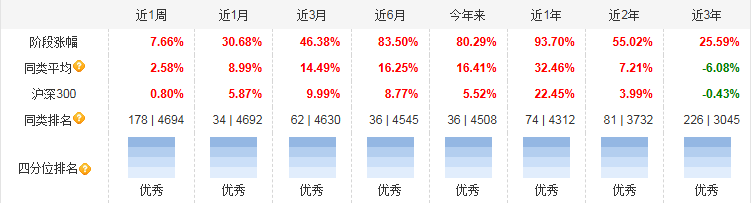

短期业绩爆发力突出:截至2025年7月末,基金近1个月收益达30.68%;近3个月收益率达46.38%;近6个月收益达83.5%;近一年收益达93.7%,显著跑赢同期市场同类产品;今年以来收益达80.29%,显示较强的阶段性业绩弹性。

三、投资组合与持仓策略优势

1.聚焦创新药与高成长赛道

前十大重仓股集中于创新药企及生物科技公司,如三生制药(持仓占比10.92%)、科伦博泰生物-B(持仓占比9.69%)、泽璟制药(8.6%)、信达生物(9.79%)等等,覆盖肿瘤治疗、生物制剂等高景气领域,契合医药行业创新发展趋势。

2.沪港深三地资产配置

股票投资比例为60%-95%,兼顾A股与港股市场机会,港股标的如三生制药、石药集团等补充了境内市场稀缺的医药资产,分散单一市场风险。

3.高集中度持仓风格

二季度末前十大重仓股合计占比64.52%,体现基金经理对核心标的的坚定信心,便于通过重点持仓获取超额收益。

四、产品设计与风险收益特征优势

1.灵活的混合型基金定位

股票投资占比60%-95%,债券及现金类资产占比0-40%,可根据市场环境调整仓位,在2025年医药板块反弹中保持高股票仓位以捕捉机会。

2.业绩比较基准适配性

基准为中证医药卫生指数(50%)+恒生医疗保健指数(30%)+中债指数(20%),与基金“沪港深医药”的投资方向高度匹配,考核维度全面。

五、管理人平台与资源支持优势

1.广发基金综合实力

管理人广发基金成立于2003年,是国内头部基金公司之一,在权益投资、行业研究等领域具备资源积累,可为基金提供投研团队与风控体系支持。

2.基金基本概况与业绩表现

广发沪港深医药混合C(014115)是一只聚焦医药行业的偏股混合型基金,成立于2021年12月29日,股票投资比例占基金资产的60%-95%,同时覆盖境内A股和香港市场医药标的23。截至2025年6月10日,该基金最新净值为0.9389元,今年以来收益44.26%,近一年收益42.02%,在同类偏股混合型基金中排名靠前(近一年排名298/7880),展现出较强的业绩爆发力23。不过需注意,该基金成立以来累计收益为-7.70%,长期表现仍需观察。

六、适合投资者类型与配置建议

1、适合人群:

长期看好医药行业,尤其是创新药赛道发展前景的投资者;

能够承受中高风险,对短期净值波动有一定容忍度的投资者;

希望通过沪港深三地配置分散单一市场风险的投资者。

2.配置建议:

作为医药主题投资的“卫星配置”,建议仓位不超过个人投资组合的20%,避免单一行业过度集中。结合市场情绪与估值调整持仓,例如在创新药板块回调时分批布局,避免追涨杀跌。关注基金定期报告中的重仓股变化及基金经理观点,及时跟踪行业政策与研发动态。

医药行业长期受益于人口老龄化与创新升级,基金经理深耕赛道且持仓逻辑清晰,适合长期布局。若投资者认可创新药的长期价值且能承受高波动,可逢低配置。

2025年下半年创新药板块的“贝塔效应”显著,建议采取“潜伏而非追涨”策略,紧抓政策红利与产业趋势共振下的结构性机会。国金证券、长江证券等指出,创新药是下半年最具确定性的赛道之一,当前估值与业绩预期差为布局提供窗口。随着全球资金持续增配,具备真创新与国际化能力的企业有望引领板块走出长期上行趋势。

@广发基金 @广发基金 吴兴武 @天天基金创作者中心

@广发基金 @广发基金 吴兴武 @天天基金创作者中心

#国家育儿补贴每人年补3600元##创新药再度爆发!CRO领涨##情深意切!基民给基金经理的一封信##香港《稳定币条例》本周正式生效##世界人工智能大会开幕!AI股热度飙升##券商齐唱多:A股水牛特征浮现##大牛市真的要来了吗?##下半年行情主线是哪个?##PCB板块集体狂飙 行情逻辑是什么?##药品“反内卷”?医保局优化集采规则##沪指突破3600点!何时上攻924高点?##牛市旗手持续活跃 慢牛行情成色几何?##A股持续走强 这次能持续多久?#