#天天基金调研团#前段时间有幸参与了天天基金调研团活动,与$广发沪港深医药混合A$$广发沪港深医药混合C$ 基金经理吴兴武开展了线上交流 ,结合交流到的信息,现就一些自己关注的方面对基金作一个测评报告:

,结合交流到的信息,现就一些自己关注的方面对基金作一个测评报告:

一鸣惊人的业绩背后,是偶然还是必然?

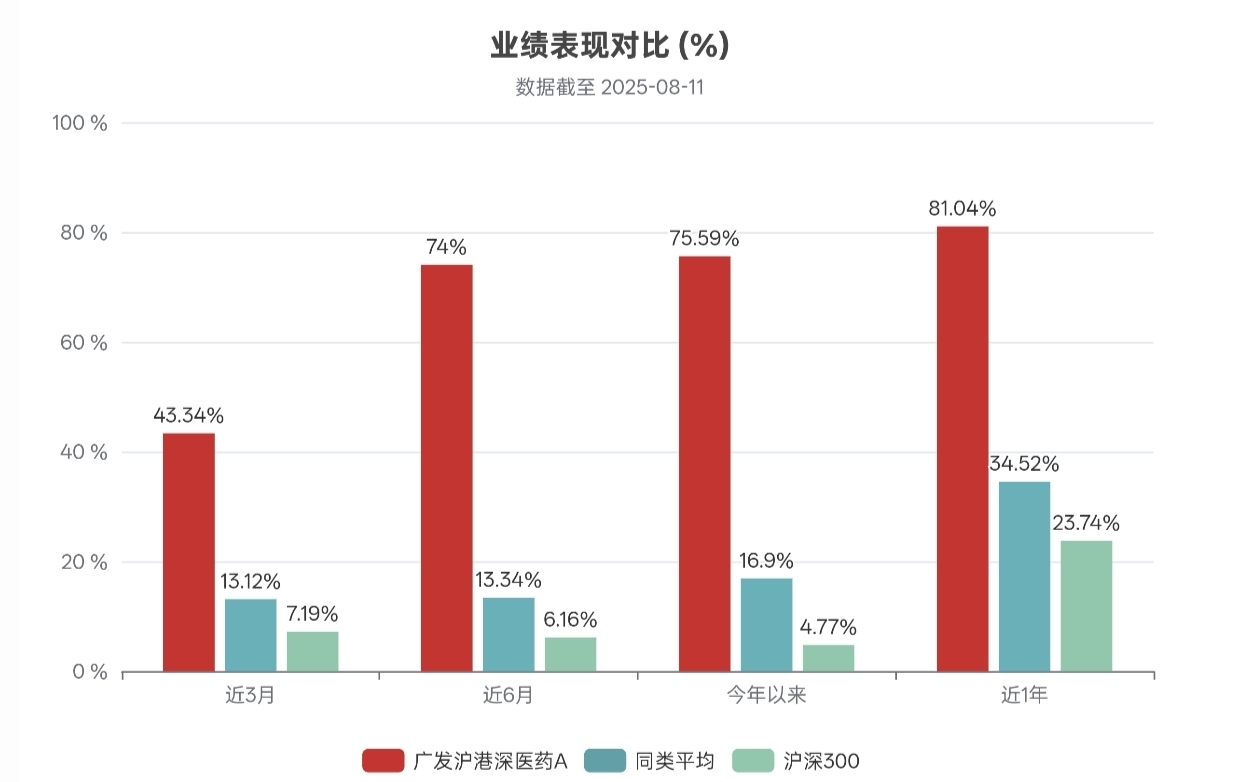

在2025年波澜起伏的资本市场中,一只医药主题基金以惊人的业绩表现脱颖而出,吸引了众多目光。根据天天基金网数据,截至2025年8月11日,$广发沪港深医药混合A$近一年收益率高达81.04%,同期同类基金平均涨幅为34.52%,沪深300指数涨幅为23.74%。如此显著的超额收益,不禁让人发问:这种“一骑绝尘”的表现在多大程度上归功于医药赛道,特别是创新药板块的行情(Beta),又在多大程度上源于基金经理卓越的主动管理能力(Alpha)?

这只成立于2021年12月29日的基金,在成立后的几年中经历了市场的完整周期考验,其制胜秘诀究竟是什么?是精准的赛道选择,还是独特的个股挖掘,抑或是其“沪港深”的跨市场布局赋予的独特优势?

本文旨在通过系统性的分析框架,深入剖析广发沪港深医药A这只产品。不仅审视其基础的产品设计与业绩数据,更将重点解码其背后的灵魂人物——基金经理吴兴武先生的投资哲学与实战打法。从多个维度,力求呈现一幅全面、立体且富有洞察力的分析图景,探寻其惊人业绩背后的必然性逻辑。

基金档案速览: $广发沪港深医药混合A$ 核心信息

广发沪港深医药混合A (014114) 基本信息:

全称:广发沪港深医药混合型证券投资基金

基金代码:014114 (A类)

成立日期:2021年12月29日

基金类型:混合型-偏股

风险等级:中高风险

最新规模:2.04亿元 (截至 2025-06-30)

基金经理:吴兴武

管理人:广发基金管理有限公司

投资目标与范围:根据其基金合同,本基金的投资目标是在深入研究的基础上,精选医药主题相关优质企业进行投资,在严格控制风险的前提下,追求超越业绩比较基准的投资回报。其投资范围的独特性体现在:

主题聚焦:股票资产中,投资于医药主题相关证券资产的比例不低于非现金基金资产的80%。这决定了其鲜明的行业主题基金属性。

跨市场布局:基金的投资组合比例为股票资产占60%-95%,其中,投资于沪深交易所发行上市的股票、港股通标的股票合计不低于非现金基金资产的80%。同时规定,投资于港股通标的股票不低于非现金基金资产的20%且不超过股票资产的50%。这一设计赋予了基金经理在A股和港股两大市场间灵活配置的权力。

业绩比较基准:该基金的业绩比较基准构成为:中证医药卫生指数收益率 × 50% + 人民币计价的恒生医疗保健指数收益率 × 30% + 中债-新综合财富(总值)指数收益率 × 20%。这个基准直接反映了其跨市场、股债结合的配置思路。50%的A股医药权重和30%的港股医药权重,清晰地定义了其主战场,而20%的债券权重则旨在平滑组合波动。理解这个基准,是评估其超额收益来源的重要前提。

费率结构:作为一只主动管理型基金,其费率结构是投资者持有成本的重要组成部分。管理费率为1.50%/年,托管费率为0.25%/年。申购费率随金额递减,赎回费则根据持有时间长短而变化,持有时间越长费率越低,鼓励长期投资。

灵魂人物:基金经理吴兴武深度解析

任何一只成功的主动管理型基金,其背后必然站着一位出色的基金经理。对于广发沪港深医药A而言,吴兴武不仅是基金的管理者,更是其业绩的灵魂与核心驱动力。要理解这只基金,就必须先理解吴兴武。

【“科班出身”的医药“乐之者”】

孔子曰:“知之者不如好之者,好之者不如乐之者。”在专业壁垒极高的医药投资领域,这句话显得尤为贴切。吴兴武正是医药投资赛道典型的“乐之者”。

他的专业背景堪称完美匹配:本科毕业于天津大学化学专业,硕士就读于南开大学生物学专业。这种横跨化学与生物学的复合知识结构,使他在面对复杂的药物分子结构、临床试验数据和疾病机理时,具备了远超非专业背景投资者的深刻洞察力。正如一篇财经报道所言,他“对不同厂家所生产药物的细微差别了如指掌”。

然而,仅有专业背景尚不足以在瞬息万变的市场中持续胜出。吴兴武的独特之处在于他对知识更新的极致热爱与投入。据新浪财经的深度访谈披露,为了紧跟行业前沿,他曾自费参加了一个为期两年的创新药研发课程。这种“沉浸式研究”的精神,早已超越了职业要求,升华为一种内在的驱动力。这不仅为他构建了坚实的知识壁垒,更重要的是,这种热爱让他能够以产业的眼光,而非单纯金融的视角,去理解企业的长期价值和创新本质。

【投资理念的进化之路】

吴兴武的投资生涯始于2010年,他以研究员身份加入广发基金,并于2015年2月正式开始管理基金。他的投资理念并非一成不变,而是在亲历市场牛熊转换的洗礼后,不断反思、迭代和升华的结果。

第一阶段:在市场波动中寻找“估值锚”。 2015年,他初任基金经理便遭遇了市场的剧烈调整。这次经历让他深刻领悟到“树不会长到天上去,做投资要有估值的锚”。他开始意识到,脱离基本面的狂热终将退潮,一个稳健的投资框架必须建立在对企业价值的深刻理解之上。

第二阶段:从“黑马”到“白马”的策略迭代。 在随后的几年里,他曾尝试通过高强度的公司调研,去捕捉业绩即将爆发的“黑马”股。虽然有所斩获,但他也反思这种模式的不可持续性——“赚市场预期差的钱,投资收益的来源并不是很稳定”。这次反思促使其投资框架发生了一次关键进化:从寻找短期预期差,转向精选具备长期核心竞争力的优质“白马”企业。

第三阶段:形成“价值内核、分享成长”的成熟框架。 如今,吴兴武的投资理念已经非常清晰和成熟。他将其概括为:“以企业价值为内核,分享企业持续成长的超额收益”。他不再执着于预测市场的短期波动,而是将绝大部分精力投入到筛选那些真正伟大的企业上。

【“既坚定又灵活”的投资框架】

吴兴武的成熟投资框架,可以概括为“既坚定又灵活”。“坚定”的是其核心选股标准,“灵活”的是其组合管理与风险控制手段。

坚定的选股标准:他为自己设定了三大核心标准来筛选长期优质企业:

1、竞争格局好。偏爱处于蓝海市场或行业格局清晰、赢家通吃的领域,这样的企业拥有更强的定价权和更稳定的盈利预期。

2、护城河深。深入辨析企业的“护城河”是真是假。无论是技术专利、品牌优势、渠道网络还是成本控制,他都要求壁垒是真实且可持续的,能够有效抵御竞争者的侵蚀。

3、赛道长。即企业所处的行业拥有广阔的成长空间和长期的发展潜力。他认为,在“坡长雪厚”的赛道上滚雪球,才能实现复利的奇迹。

在具体操作中,他会从企业发展历史、业务壁垒、团队价值观等多个维度进行交叉验证,最后结合财务指标做出综合判断。

【能力圈的延伸与验证】

一位基金经理的优秀,不能仅凭单只基金的短期业绩来断定。吴兴武的投资能力,在其管理的其他基金上得到了充分的延伸和验证,这证明其投资体系具有很强的有效性和可复制性。

最具代表性的便是他自2018年10月16日起管理的另一只基金:广发医疗保健股票A(004851)。根据天天基金网数据,截至2025年8月11日,吴兴武管理该基金的任职回报高达108.58%。这只基金同样聚焦医药领域,其长期优异的业绩,穿越了多轮行业周期,雄辩地证明了吴兴武在医药投资领域的深厚功底和持续创造Alpha的能力。因此,广发沪港深医药A的成功,并非偶然的昙花一现,而是其成熟投资框架在特定市场机遇下的又一次成功实践。

业绩与持仓拆解:策略如何落地?

理论最终要接受实践的检验。本人将从“结果(业绩)”倒推“原因(持仓)”,再分析“工具(沪港深)”,展示吴兴武的投资策略是如何在广发沪港深医药A这只基金上落地,并最终转化为惊人业绩的。

【业绩表现:一骑绝尘的背后逻辑】

从上图可以清晰地看到,无论是在中短期(近3月、近6月)还是中长期(近1年)维度,广发沪港深医药A的收益率都以压倒性优势领先于同类平均水平和沪深300指数。这种全方位的超越,强烈暗示其业绩并非简单跟随市场水涨船高,而是源于强大的Alpha获取能力。其背后的核心逻辑,正是吴兴武对“创新药”这一细分赛道的精准预判和坚定布局,成功地抓住了近年来由政策支持、技术突破和出海提速共同驱动的结构性大行情。

【持仓分析:高集中度下的“创新药”重注】

业绩是结果,持仓是原因。通过分析其最新的持仓组合,我们可以清晰地看到吴兴武的投资理念是如何转化为实际头寸的。以下是截至2025年6月30日的十大重仓股:

这份持仓清单透露出几个关键信息:

高集中度,高信念。前十大重仓股合计占比高达64.52%,远高于一般混合型基金的平均水平。这体现了基金经理极高的持股信念,愿意对自己看好的公司下重注,这也是其净值弹性较大的重要原因。

主题聚焦,“创新药”是绝对核心。除去少数特色原料药和功能食品个股,其核心仓位几乎全部押注在“创新药”这一细分赛道。信达生物、科伦博泰、泽璟制药、百利天恒、百济神州等,无一不是中国创新药领域的领军企业,尤其是在ADC(抗体偶联药物)、单抗等前沿领域。这完美印证了吴兴武“在坡长雪厚的景气赛道中,找到具有核心竞争力的公司”的投资理念。

个股案例剖析。以重仓股百利天恒为例,该公司是吴兴武挖掘的“十倍股”之一,其在ADC领域的突破性进展使其具备了全球竞争力,完美契合了吴兴武“寻找能达到95分甚至100分水平、能够成功‘出海’的创新药”的选股标准。同样,对港股科伦博泰的重仓,也是看重其在ADC领域的领先技术和与默沙东的重磅合作,这正是全球竞争力的体现。

【沪港深布局的独特优势】

必须强调“沪港深”这一产品设计带来的战略价值。它不仅仅是投资范围的扩大,更是获取超额收益的关键工具。

港股市场,特别是其18A生物科技板块,汇聚了大量中国最前沿、但尚未实现盈利的生物科技公司(Biotech)。这些公司拥有顶尖的研发管线和巨大的成长潜力,但由于A股上市的盈利要求,它们在早期无法登陆A股市场。广发沪港深医药A的跨市场设计,使得吴兴武能够突破A股的限制,直接投资于这些代表中国医药创新未来的核心资产,如信达生物、科伦博泰等。可以说,正是“沪港深”的机制,为他那套聚焦“全球竞争力创新药”的打法提供了最肥沃的土壤,是其获取超额收益不可或缺的一环。

风险与收益特征评估

任何投资决策都应建立在对风险和收益的平衡评估之上。广发沪港深医药A在展现出巨大收益潜力的同时,也伴随着不容忽视的风险。投资者需要对此有清醒的认识。

【潜在收益(机会点)】

赛道长期红利: 中国创新药产业正处于政策支持(如医保对创新药的鼓励态度)、技术突破(如ADC、细胞治疗)及“出海”提速的历史性机遇期。投资于此,相当于分享整个国家战略性新兴产业的长期增长红利。

卓越的Alpha能力: 基金的成功在很大程度上依赖于基金经理吴兴武深厚的行业认知和卓越的个股挖掘能力。如果他能持续保持其研究的前瞻性和判断的准确性,基金有望持续获取超越行业的超额收益。 - 跨市场配置的灵活性: “沪港深”机制使其能够根据A股和港股医药板块的相对性价比进行灵活调整,捕捉两地市场的结构性机会,从而拓宽了收益来源。

【潜在风险(挑战点)】

高波动性风险: 这是其最显著的风险。高度集中的行业(医药)和高集中度的个股持仓,是一把双刃剑。在市场风格不利于成长股或医药板块遭遇逆风时,基金净值的回撤幅度可能远大于宽基指数和均衡配置的基金。

赛道系统性风险: 医药行业是强政策驱动型行业。任何未预期的负面政策,如集采范围超预期扩大、医保谈判降价幅度过大等,都可能对整个板块造成系统性冲击。此外,创新药研发本身具有高失败率,重仓股的临床试验失败也会对基金净值造成重大影响。

核心观点提炼总结

广发沪港深医药A是一只特点极其鲜明、进攻性十足的行业主题基金。它的成功,是三大要素完美结合的产物:

一位顶级的“专家型”基金经理: 吴兴武凭借其深厚的专业背景、持续进化的投资理念和经过验证的实战能力,构成了基金的“灵魂”。

一个高信念、高集中的投资策略: 基金毫不掩饰地重仓押注于其最看好的“创新药”赛道,力求将研究优势最大化地转化为投资收益。

一个强大的“跨市场”投资工具: “沪港深”机制为其打开了投资中国最顶尖创新力量的大门,是其策略得以施展的关键平台。

投资这只基金,本质上是在为吴兴武的专业能力、及其对中国创新药产业的未来判断投下信任票。个人觉得,广发沪港深医药A可以作为增强组合收益弹性的“尖刀”,不宜占据过高比例。在做出投资决策前,投资者应确保自己对该基金的投资逻辑和潜在风险有充分的理解。

展望未来,中国创新药产业的黄金时代或许才刚刚开启。只要产业向上的长期趋势不变,吴兴武的投资框架持续有效,广发沪港深医药A就有望继续为投资者创造可观的回报。然而,投资之路从无坦途,投资者需要保持耐心与理性,持续跟踪行业基本面和基金策略的变化,与优秀的基金管理人一同穿越周期,方能收获时间的玫瑰。

#创新药赛道火爆:机构调研+资金加仓# #医疗器械拐点:政策松绑推动估值修复# #华为将发布AI推理领域突破性成果# #宁王主力矿区停产 锂价影响几何?#