昨天公募披露完了二季报,固收+规模继续飙涨。

我统计偏债混合类、二级债基、一级债基今年以来的规模变化,上半年固收+大类合计规模增长超2500亿。

其中景顺长城增幅排在第一位,中欧居于次席,中银排在第三。

截至2025/6/30,固收+规模Top10的格局依然清晰,易方达继续断崖领先。

因为张清华、胡剑、王晓晨三位无论在业绩稳定度以及机构、散户口碑这一块实力太强,他们三人挂名管理的产品规模合计就有1500亿,是名副其实的巨无霸。

而剩下的9席,格局也算稳固,最大的惊喜可能是中欧基金。

我对比了一下2024年年报数据,中欧从第14名,成功跻身前十机构,算是进入头部固收+大厂行列了。

中欧固收+的几个亮点

就像我之前说的,头部基金经理在业绩和策略上当然有很难替代的稀缺性,但并不妨碍公募依然有很多值得被发现的优质固收+存在,我们把握该把握的就好。

简单提几个有代表性的固收+,首先华李成的中欧丰利债券。

他在权益仓位配了不少港股,截至2025年7月21日,近一年收益超过8%,赚了不少钱,当然波动也会适度放大。

中欧丰利的定位更接近中波固收+,适合R3评级的用户,愿意接受适当波动以追求更高的收益率,机构配置资金很喜欢,所以规模一直在稳定流入,现在已经破了120亿,但可能不太适合风险偏好过低的投资者。

其次,中欧增强回报债券,这个波动要比中欧丰利小一些。

这是一只定位低波固收+的一级债基,主要是纯债打底+转债增强策略,截至2025年7月21日,近一年最大回撤-1.14%,但收益则超过了6%。

如果觉得,这俩的波动都还有点大,你的风偏还要低,有没有波动再小一点的品种?

当然有。

为了给低风偏的投资者一种稳健低波的投资体验,中欧多资产团队除了做好经典的股债二元的固收+之外,也在探索多元配置FOF,以契合眼下“重视配置”的市场思路。

毕竟FOF可投的资产品类更多,除了我们都知道的股、债、商、Reits之外,FOF还可以配置一级债基、二级债基、偏债混,但这些基金却不能买FOF,从这个角度讲,FOF可选择的更多。

所以,如果想力争实现高夏普,用以满足客户对低波动的需求,FOF还是有方法来做到的。

比如我在《FOF的第二春来了》聊到的中欧盈选稳健FOF,作为FOF品类的代表,正被视作低波固收+的一种有力补充。

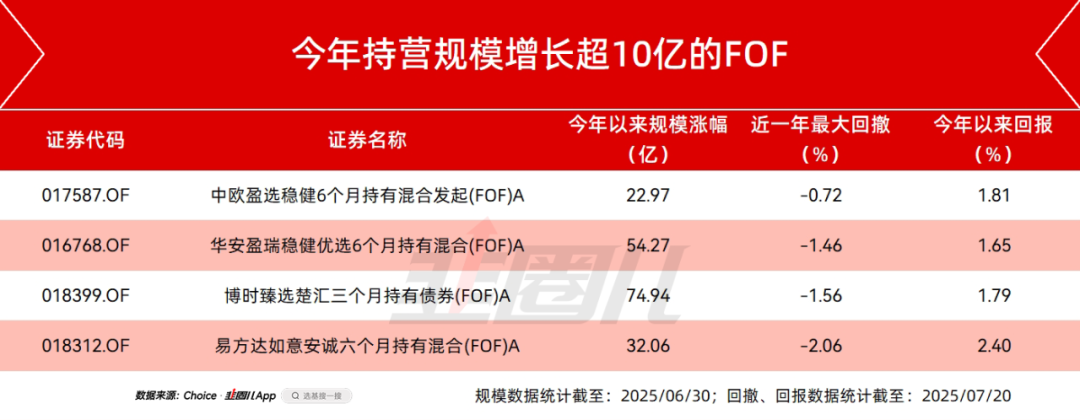

我盘点了上半年四只规模增长超10亿的FOF,中欧盈选稳健的业绩不是最拔尖的,但在控回撤上的效果却相当好,近一年最大回撤还不到1%,其实已经满足低波固收+的定位了。

而去年新成立的中欧盈选稳健D份额,从2024年4月2日到2025年7月16日,期间创下了66次新高。

一个不断新高的产品,意味着客户的持有体验非常之好,如果有6个月以上的闲钱不用,买入即可,也不会有太纠结的择时焦虑。

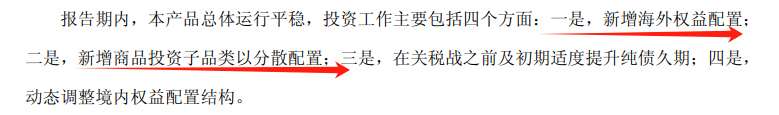

上次我写中欧盈选稳健就猜测基金经理会不会加大海外资产以及商品的配置,果然在季报中得到了验证。

当然,作为一个低波FOF,他不可能把权益、另类仓位怼得太高,所以这些头寸没出现在前十大持基中,我们有这个认识即可。

总得来说,中欧盈选稳健FOF,确实给FOF这类资产的产品构建和运营模式提供了一种新思路,期待未来能有更多好的FOF出现,作为低利率时代的有益补充。

目前的债市在10Y利率1.6%一线,没有主线,波动不是特别大,靠小作文维系行情,遇到风吹草动(比如昨天的雅鲁藏布江水电站的12万亿投资计划),收益率易上难下。

所以固收+基金经理能用来增厚的资产,其实是有限的。

要么去做信用挖掘,抓信用利差压缩的资本利得;要么靠可转债和股票做增厚。

中欧固收团队在信用和转债方向都有经验丰富的投资人坐镇。

有了人才储备,如何最大程度的打通基金经理之间的联系,对公司整体投研实力带来抬升,这是中欧要解决的问题。

答案其实也简单,就是我们每次盘到中欧都会谈到的资管工业化。

凡是能用到主动投研的地方,资管工业化都有其价值

所谓资管工业化,就是对过往偏“手工作坊”的投研生产模式升级,以“专业化”解决深度的问题,以“工业化”解决广度与流程标准化,以“数智化”为投资决策效率赋能。

在这样的新模式下,没有谁是明星基金经理,大家都变成了整个工业流程的一部分。

把管基金这样一个手艺活给系统化,相当于稀释了关键基金经理人员变动对产品业绩以及规模的冲击。

仔细想来,凡是特别需要基金经理来发挥看重阿尔法的地方,这套工业化都有其价值,不只是固收+、FOF,偏股混也一样。

今年上半年,全市场偏股混合型基金单品增长规模超10亿的基金共63只,中欧以7只排在第一位。

如果我们这个市场,开始进入牛市状态,资金会去哪里找机会?

以价值打底,我们应该会在成长里找机会。

上半年是新消费、是创新药,现在CPO也醒过来了。

事实上,CPO从2023年开启的这轮高景气行情,已经持续了2年多,是A股历史上最长的景气周期之一了。

但从2023年之后,机构对CPO就处于一种若即若离的状态,真正有仓位的其实没这么多。

刚梳理二季报才发现,像冯炉丹的中欧数字经济这样,正好在二季度大手笔加仓光模块的就更少了。

冯炉丹主要跟踪AI全产业链,所以能看出来她的持仓也是围绕“AI基础设施、AI硬件(智驾、机器人、端侧应用)、AI软件、国产AI”这几条线索去轮动。

投科技股票要趁早、趁小,买科技基金经理也一样。

我们要趁着基金经理规模小的时候,最大程度榨取基金经理的“剩余超额”,因为等买的人多规模大了,还能不能有这么犀利的调仓就难说了。

中欧数字经济二季度最新规模15亿,还不算大,所以如果科技板块行情能持续的话,中欧数字经济的业绩大概率也能维持住。

中欧基金科技战队长期追踪中国科技行业发展,并身体力行投资中国科技,其实已经有很长时间了,现在来到了一个开始兑现规模和业绩的时刻。

事实证明,只要坚持用长期视角看问题,用长期视角做投资,市场是不会亏待你的。

我们看上半年中欧基金偏股混合型规模涨幅在10亿以上的基金,杜厚良、邵洁、王颖、冯炉丹,中欧基金科技战队的几个主力悉数上榜。

此外还有作为老一代均衡成长风格的基金经理王培,和公募继续稀缺的价值风格的蓝小康。

基金有时也讲究“抢占心智”,当我们想到一种策略或风格就能最先想到你的基金,那这种“心智占领”基本就成功了。

创新不是任何人能把握的,需要一点点累积到临界点,因此实体那边要继续投入研发,投研也要继续保持研究。

今年的行情,最大的价值在于,给深陷“存在主义”危机的主动投研缓了口气,说明至少在产业趋势的前瞻研究上,主动依然有其存在的价值。

写在最后

如果现在是牛市,那到后面不管红利还是固收+,可能都会被老基民老股民嫌弃,因为涨幅比不过科技成长,不会特别性感。

但我不这么看,不论是过往经验还是监管态度,目前的市场想走2015大牛市的概率并不高,我更愿意做好配置,能赚钱就好,不求赚多赚少。

我现在是标准的绝对收益思维。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。