$恒生前海恒源天利债券C(OTCFUND|013205)$近年来,随着货币政策持续宽松,市场利率不断下行,存款和纯债类资产越来越难以满足投资者的收益诉求。另一方面,权益市场虽然长期向好,但波动较大,不少投资者在上涨途中被震下了车。

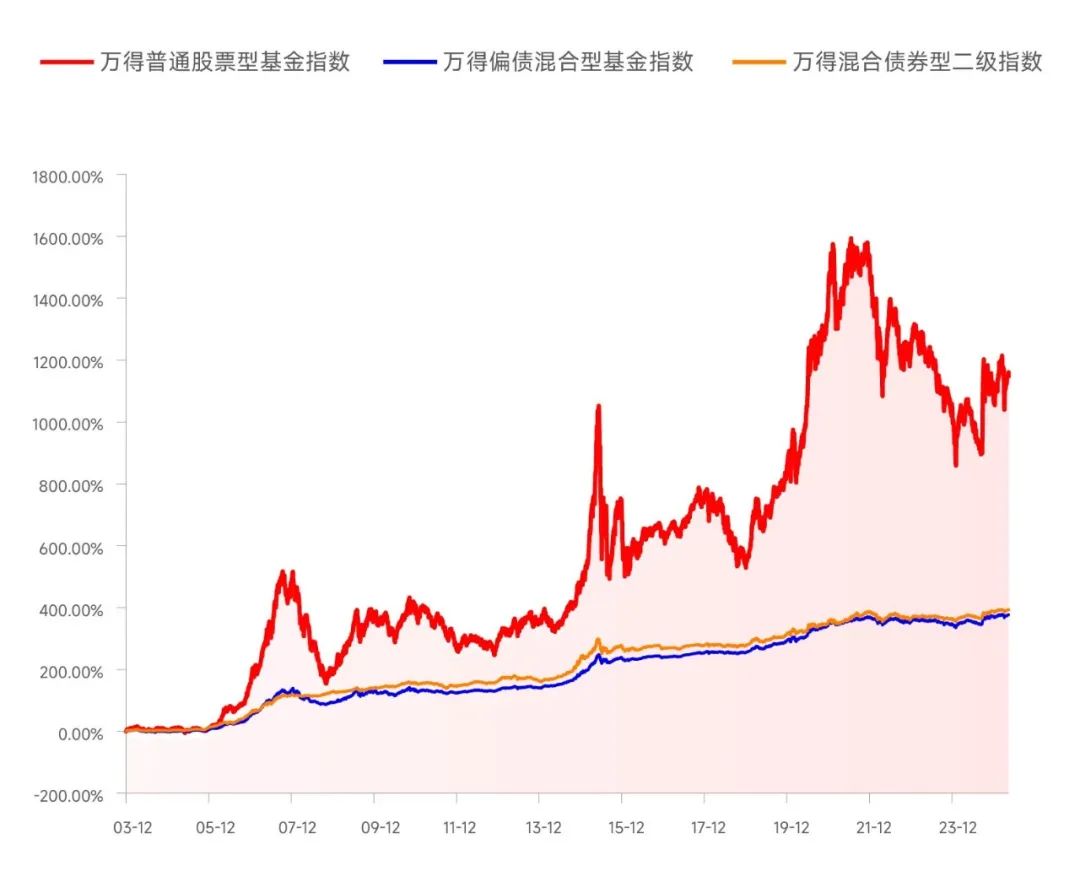

从后视镜看,一直持有股票型基金或是收益率最高的选择。

但在剧烈的波动中,想一直拿太难了,多数人都被震下了车,错过了之后的收益。所以,虽然股票型基金的收益看上去可观,但能真正落到我们口袋的可能并不多。

和股票型基金的大开大合比起来,偏债混合和二级债基的显著特点就是波动相对小。

较小的波动,有望带来更好的持有体验,你能拿住不被震下车的概率也就更高,把时间拉长的话,你实际获取的收益可能并不比股票型基金少。

所以,我们在挑选基金时,不能只关注收益,还要考虑自己对波动的承受能力,因为只有拿得住、实际能赚到手里的收益,才有意义。适合自己的,才是最好的。

如果你风险承受能力强、能淡定面对市场的大幅波动,那么,长期投资股票型基金可能是个不错的选择;如果你对市场波动没有那么强的心理承受能力,或可关注波动更小的基金品种。

从这个角度来说,“固收+”基金或符合我们投资理财的初衷。

“固收”主要指配置于传统的存款、债券等固定收益资产,主要包括金融债、国债、债券回购、存单等等。而“+”,多指通常投资于股票、可转债等权益类资产。

固收资产充当了低波动的“防御盾”和对抗不确定性的“减震器”,让“固收+”基金在市场波动中有望保持从容。

权益资产则扮演了收益增强的“加速器”和捕捉股市红利的“望远镜”,让“固收+”基金力争稳健的同时也不失进取的力量。

上升到哲学层面,选择“固收+”,也是选择一种“进退有度”的人生智慧。

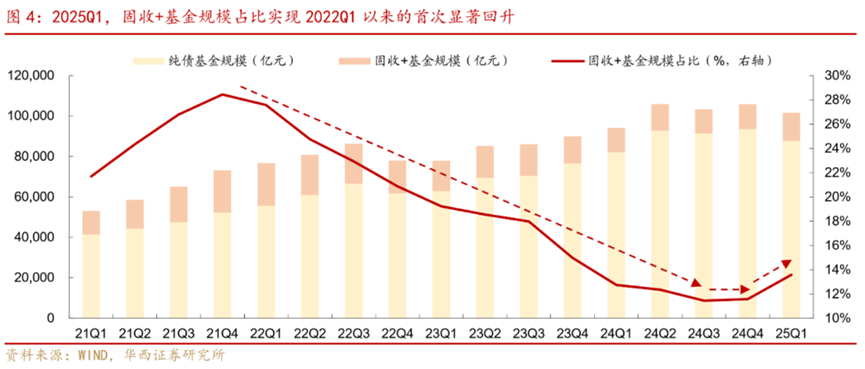

今年以来,股市、债市都展现出投资机遇,但也有不小的波动,“固收+”基金因此成为市场关注热点。截至2025年一季度末,固收+基金规模达1.4万亿元左右,一个季度规模增长10%。

五年前,银行大额存单4%的利率,曾让百万本金每年稳享4万元利息,足够支撑低物欲的长期“躺平”。

如今,同样的100万,年利息收入已缩水至1万元出头,关于“财务自由”的财富叙事已经被彻底改写。

货币基金收益率向1%靠近,定期存款利率步入“1时代”,而广义货币供应量仍在跟随GDP的正向发展滚滚前行……

当低利率如一场无声海啸,开始淹没传统理财的舒适区,这似乎已不再是寻常的利率周期波动,而是一代人亲历的金融范式转换。稳健增值的理财需求该向何处安放?

从“收益率焦虑”到“配置思维”

面对低利率时代的投资困局,大多数人的本能反应便是急于寻觅"更高收益的替代品"。

这种普遍存在的"收益率焦虑"往往将市场参与者推向非此即彼的极端选择,要么盲目追逐高风险产品,要么因恐惧波动而选择彻底离场。

然而,在百年变局叠加的宏观环境下,全球经济格局正经历着前所未有的结构性震荡。执着于单一资产类别的超额回报,实则要承受与之匹配的更高波动。

但现实悖论在于,当不确定性本身已成为最具确定性的命题,更高波动未必能带来更有吸引力的回报,诺贝尔奖得主马科维茨的箴言在此刻更显深意:“多元化是投资中唯一的免费午餐。”

低利率时代的破局之道,不在于找到某个“完美资产”,而在于构建一个适应不同气候的生态组合。

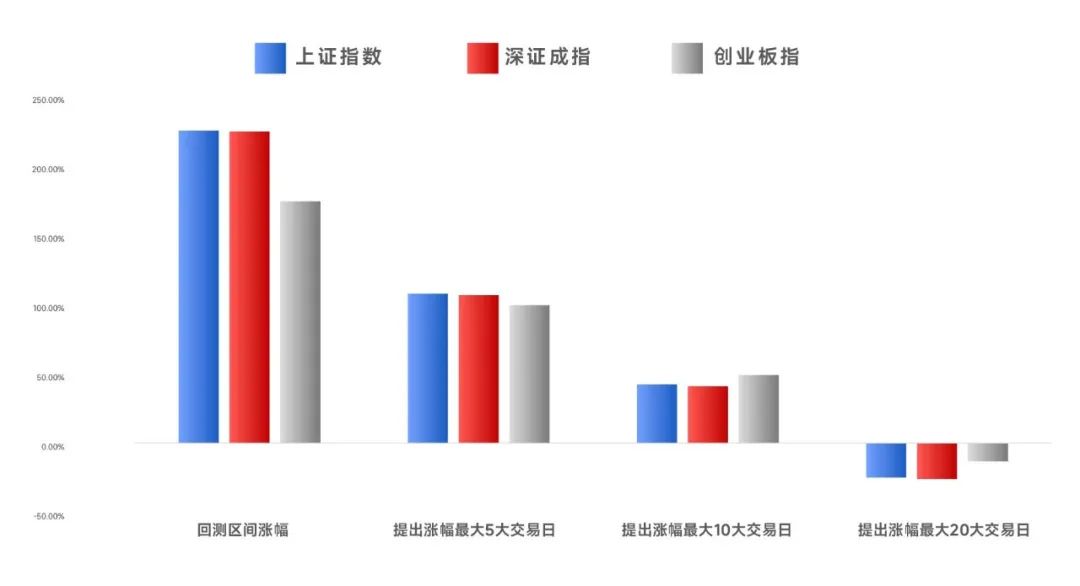

纵观过去十多年大类资产的走势,无论是股票、债券还是商品都有过辉煌时刻,但也无可避免地经历过低谷,呈现出"涨跌轮动"和"均值回归"的特征。

2024年的市场已给出鲜活注脚:当国内权益曙光乍现之际,债市和海外市场却一路新高;当黄金上演史诗级牛市时,原油却在供需博弈中剧烈震荡。

这些看似混沌无序的波动,实则揭示了一条朴素的真理——没有永居C位的单一资产,只有尽可能常胜的配置逻辑。

资产配置如同操办一桌营养均衡的投资宴席:

现金管理是“开胃菜”,提供流动性与安全感;

债券是“主食”,用票息滋养长期收益;

权益资产作“主菜”,承载财富跃升的核心使命;

商品与另类投资则是“调味品”,在股债相关性上升时调和风味层次。

这种搭配的精髓,是让组合在美林时钟的每一次转向中,都能找到“东方不亮西方亮”的支点。

当债市、股市都有机会时,兼顾股债投资的“固收+”基金成为市场关注热点。据统计,固收+基金总规模环比增加超过1500亿元。这也是固收+基金规模占比自2022Q1以来首次显著回升,也是一季度公募诸多资产大类里涨幅最明显的一类。

当固收+产品成为新共识

当“稳定”之上的更高收益成为大多数投资者的诉求,“固收+”策略正逐渐成为2025年风险与收益平衡的新共识,再次聚集了市场的目光。

面对低利率环境和震荡市行情,越来越多投资者开始关注“进可攻、退可守”的“固收+”策略产品。

“固收+”基金所追求的投资目标就是通过固收和其他资产的科学搭配,向固收类资产要“安全垫”,向更高波动资产要收益弹性,起到一个“1+1>2”的协同效应。

换言之,固收+的底色正是以资产配置“战胜”不确定性。

“+”的内涵并不局限于某一种具体的形式,而是可以涵盖固收+基金经理善于运用的多种策略——

权益精选策略:通过深度研究挖掘个股阿尔法,分享经济增长的正向回报;

可转债策略:兼具债性防守与股性进攻特性,熊市布局防守,牛市专注进攻;

打新策略:聚焦IPO标的价值研判,通过中签新股获取上市溢价收益;

定增策略:以“折价”锁定上市公司成长性,在锁定期后兑现估值提升的收益;

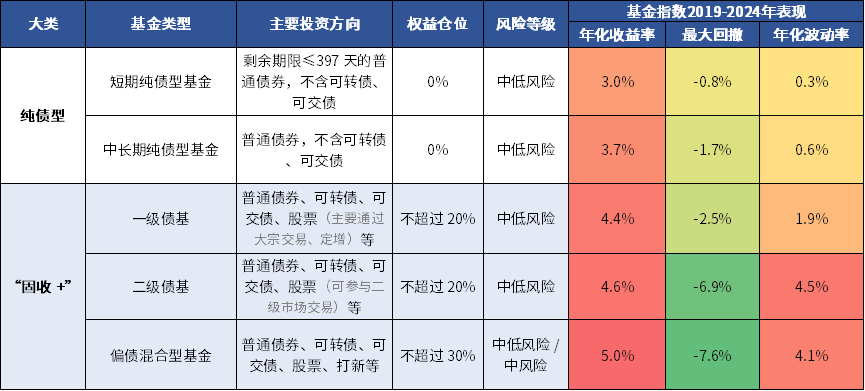

从2019年至今的业绩回报来看,即便经历了权益市场的漫长寒冬,固收+基金的表现仍然不乏亮点。

参考万得各类基金指数,偏债混合型基金、二级债基、一级债基的年化收益率分别达到了5.0%、4.6%和4.4%。

以权益市场为参照,沪深300指数同期的年化收益率为4.7%,但其最大回撤却高达45.6%。

更低的回撤加上较为可观的年化收益率,使得固收+基金的确较为适合作为长期投资理财的标的。

恒生前海恒源天利债券C投资于债券资产的比例不低于基金资产的80%;而投资于权益资产(股票资产、可转换债券(含分离交易可转债)以及可交换债券)的比例合计为基金资产的5%-20%;

恒生前海恒源天利债券C以纯债投资为基础,并结合对市场趋势、资产风险性价比的分析,择机配置适量股票丰富收益来源,力争实现更好回报。

实力团队+资深基金经理全力打造

专业的资产配置交给专业的人来做。对于想要实现稳健资产配置的投资者来说,选择一只股债搭配的二级债基——恒生前海恒源天利债券C(013205),一键配置更省心省力。

实力团队护航 “固收+”组合管理

恒生前海基金的固定收益团队汇聚了宏观研究、信用研究、可转债研究和债券交易等众多专业人士,团队经历了多轮债市牛熊周期考验,积累了丰富的投资管理和风险管理经验,建立了完善的多元资产配置体系。

恒生前海恒源天利债券C两位基金经理钟恩庚和胡启聪投资实战经验丰富,管理的固收类产品历史业绩战绩可查,也是非常优秀的。

恒生前海恒源天利债券C采用双基金经理搭配模式,充分结合胡启聪全行业轮动、严控回撤;钟恩庚宏观研究、债券趋势交易的优势,力争将恒生前海恒源天利打造为攻守兼备、兼具锐度和较少回撤的二级债基,努力实现“1+1>2”的效果。

尽管过去一年债市多次调整震荡,但恒生前海恒源天利债券C应对出色。例如,2024年四季度,债券收益率先呈现震荡,年末货币政策导向从稳健转向适度宽松, 市场“抢跑”情绪发酵,提前定价适度宽松幅度。该基金维持积极的杠杆和久期运作,视资产赔率择机进行了止盈。再例如,2025年一季度,货币宽松政策节奏和幅度后移,资金偏紧,宏观基本面弱修复,推动债市偏熊的基调,对资金敏感的短端资产跌幅较大,该基金进行了降久期和降杠杆操作,降低了组合的波动。

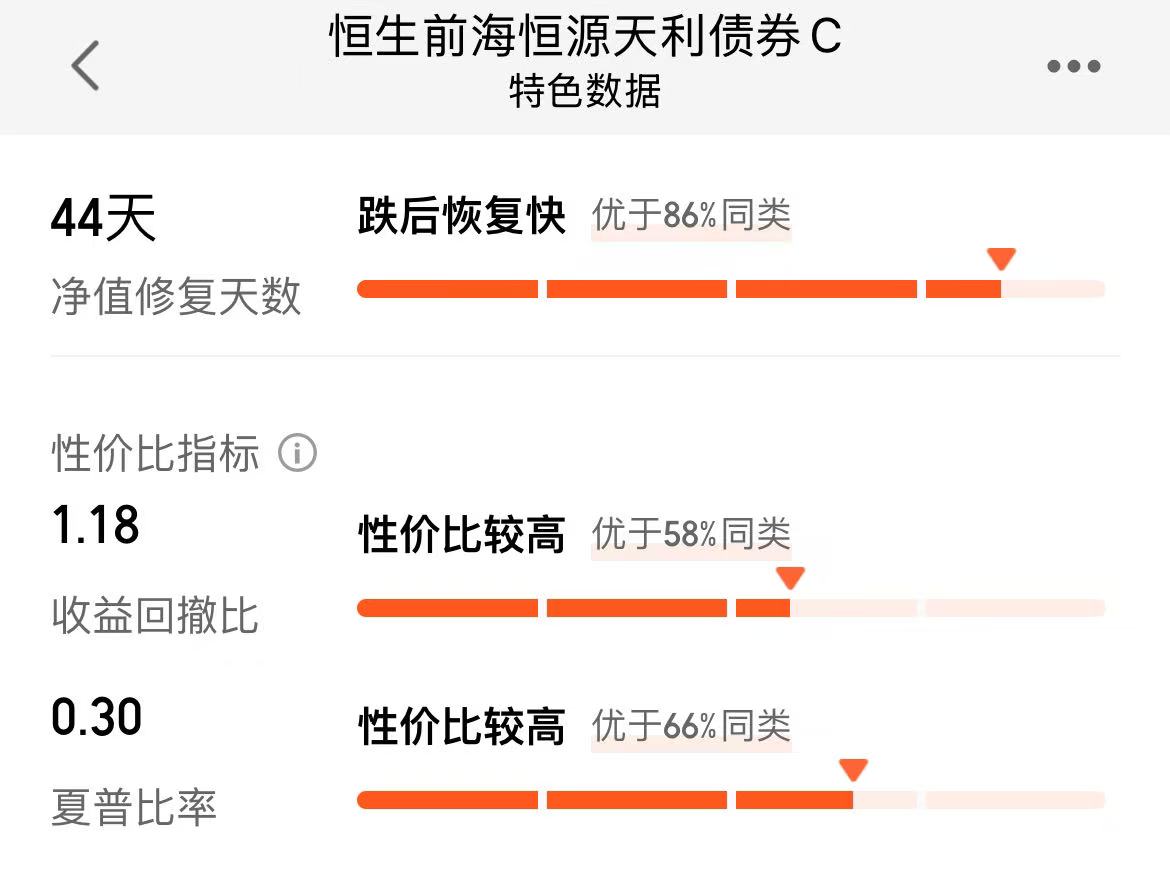

在投资策略的加持下,恒生前海恒源天利债券A、C份额近一年收益分别达9.40%、9.18%,远超同期纯债债基、中证全债指数以及业绩比较基准的表现,近1年、近2年业绩同类均在前15%。近3年夏普比率也是优于同类66%的基金,投资性价比较高,表现极为优秀,是一只值得关注的宝藏二级债基。

聚焦当下,货币宽松方向持续,财政政策正在逐步发力,这给股市带来了期待也为债市提供了空间,对于股债两端均构成较为积极的支撑,站在投资的新环境中,具备股债双重特性的二级债基正在绽放新的生机。

一方面,资金面或将延续宽松态势,债券市场受益于流动性宽松的利好。从更长期的视角来看,债券资产具有低波动特征,仍然是投资者配置上不可或缺的底仓资产之一。另一方面,权益市场受益于一系列刺激政策落地,以及中国新兴科技的爆发,夯实股市发展基础,A股和港股市场优质权益资产的价值被越来越多海内外投资者所关注。如何一键实现稳健的资产配置,并兼顾权益市场的弹性?恒生前海恒源天利债券C或是一个理想的选择,值得关注!@恒生前海基金