#牛市旗手持续活跃 慢牛行情成色几何?#

一、2025上半年:纯债基金的“冷热交替”与A股的“绝地反击”

2025年的投资江湖,注定是充满戏剧性的一年。

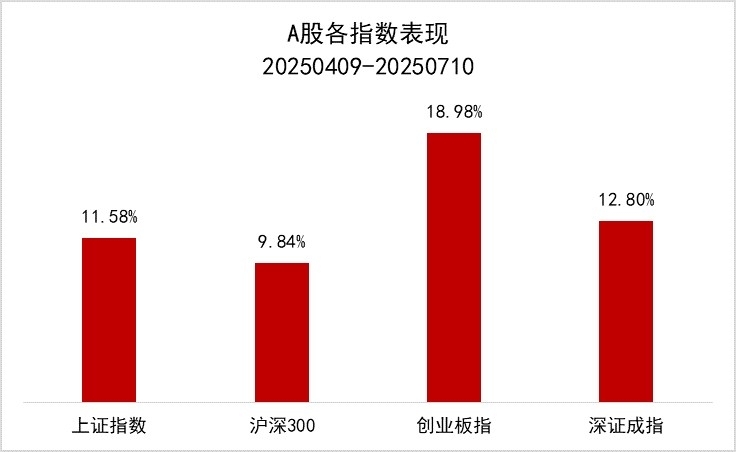

年初还在为纯债基金的“稳稳幸福”沾沾自喜的投资者,到了年中却集体陷入迷茫——2024年上半年纯债指数涨幅超3%的盛况不再,2025年同类指数涨幅缩水至1.2%左右。而另一边,A股却上演了一出“逆袭大戏”:上证指数从4月低点反弹11.58%,站稳3500点,新能源、AI等板块轮番上涨,让不少踏空的投资者直呼“心痒痒”。

为什么纯债基金“失宠”了?

- 债市震荡加剧:2025年上半年,债市从“单边牛市”转为震荡,十年期国债收益率在1.7%-1.9%的极窄区间波动,机构交易难度陡增。部分纯债基金因久期策略失误或信用债踩雷,净值甚至出现超7%的亏损。

- 资金面“紧平衡”:央行货币政策边际收紧,资金利率中枢抬升,导致债市“票息收益”吸引力下降。

A股为何强势反弹?

政策面的持续发力(如消费刺激、科技产业扶持)叠加美联储降息预期升温,市场风险偏好显著回升。但波动率同步放大,上证指数单日振幅多次超3%,让许多投资者“不敢轻易上车”。

二、进退两难?二级债基的“攻守之道”或许才是答案

作为经历过牛熊转换的投资者,我深刻理解这种纠结:纯债收益“不够香”,权益产品“心脏受不了”。直到我发现了二级债基——这类“股债双修”的品种,正在2025年悄然崛起。

为什么二级债基值得关注?

1. “债为盾,股为矛”的平衡术二级债基债券仓位不低于80%,主投高等级短久期利率债,锁定基础收益;同时通过10%-20%的权益仓位(股票+可转债)增强收益弹性。例如,恒生前海恒源天利债券C(013205),债券端聚焦短久期国债和AAA级城投债,权益端分散配置有色金属、电子等成长板块,近三年年化收益达9.39%,最大回撤仅5.91%,远低于同期沪深300的12.7%。

2. “抗波动”属性凸显2025年6月,A股因关税政策扰动单周下跌4.5%,而二级债基整体回撤控制在1.5%以内。以鹏华丰享为例,其通过增配超长期国债和利率债,净值逆势上涨0.83%。相比之下,纯债基金因久期拉长,净值波动明显放大。

3. 流动性优势与政策红利多数二级债基持有7天免赎回费(如恒源天利C),且受益于央行“精准宽松”预期,下半年债市仍存结构性机会。华泰证券测算,若降准落地,利率债或迎来阶段性行情,二级债基可通过灵活调仓捕捉收益。

三、从“旁观者”到“参与者”:我的二级债基投资心路

作为一个曾因股市波动“割肉”的小白,我尝试二级债基的契机源于一次“意外”:2024年底配置的鹏华可转债A,凭借对银行转债的精准布局,半年收益超8%。这让我意识到:“适度承担可控风险,才能避免财富被通胀稀释”。

选择恒源天利的三大理由

- “短久期+高评级”策略:基金经理钟恩庚在季报中明确表示,债券持仓以1-3年国债和政策性金融债为主,规避了长久期利率风险。

- “分散持仓+动态止盈”:权益仓位单只个股占比不超过2%,且通过量化模型动态调整转债组合,避免风格漂移。

- “低费率+高流动性”:管理费仅0.6%/年,持有7天免赎回费,适合短期资金灵活进出。

四、写给普通投资者的建议:别再“非此即彼”

1. 拒绝“极端配置”陷阱纯债基金虽稳,但难以抵御通胀;权益产品虽强,却需承受短期波动。二级债基的“中间态”,恰恰能平衡两者矛盾。

2. 关注“固收+”团队的实力选择头部基金公司产品(如鹏华、易方达),其投研团队对利率走势和信用风险的把控更专业。

3. 用时间平滑波动二级债基的收益曲线虽不如纯债平滑,但拉长周期(1年以上),其年化收益往往能跑赢通胀+银行理财。

结语:2025,我的投资组合“新宠”

如今,我的持仓中,二级债基占比已提升至40%。它既不像纯债基金“佛系躺平”,也不像股票基金“心跳加速”,而是用“稳中求进”的姿态,让我在震荡市中睡得安稳。

如果你也在纠结:

想参与股市又怕跌?

担心纯债收益“吃不饱”?

渴望一种“进可攻退可守”的解决方案?

不妨试试二级债基,或许它会成为你2025年投资路上的“意外惊喜”。@恒生前海基金

互动话题:你更看好纯债、二级债基还是权益基金?欢迎在评论区聊聊你的配置逻辑!

风险提示:市场有风险,投资需谨慎,过往业绩不代表未来表现。