生活中处处需要平衡,就像我们走路时需要左右脚交替前行,学习时需要劳逸结合,理财投资同样需要找到属于自己的平衡点。股债市场就像一对性格迥异的兄弟,一个热情似火,一个沉稳如水,他们之间存在着奇妙的"跷跷板效应"。

当经济形势向好时,股市往往表现活跃,吸引大量资金涌入;而当经济面临下行压力时,资金又会回流债市寻求安稳。聪明的投资者懂得利用这种特性,将资金在两者间合理配置,就像厨师调配食材,既不能全是辛辣也不能太过寡淡。近20年来,那些兼顾股债的偏债混合基金平均波动率仅为6.13%,远低于股市22.91%的剧烈波动,生动诠释了平衡的魅力。

有的投资者会根据市场变化灵活调整股债比例,在2018年降低股票仓位规避风险,又在2019年适时加仓把握机会,这种审时度势的智慧令人叹服。还有些基金采用双经理制,一位专注宏观趋势判断,一位深耕具体投资品种选择,两人分工协作,就像航行时船长与舵手的完美配合。

选择这类产品时,有几个关键点需要注意。首先是业绩的稳定性,那些能够持续实现正收益的基金更值得信赖;其次是策略的灵活性,能根据市场变化及时调整的基金往往表现更优;最后还要关注基金公司的团队实力,那些投研体系完善的头部机构如同经验丰富的领航员,能在复杂的市场环境中把握正确方向。

在投资这场漫长的旅途中,平衡不是简单的平均,而是根据自身情况找到最佳支点。真正的投资智慧,不在于追逐一时的涨跌,而在于找到属于自己的平衡点,在股与债的动态平衡中稳健前行。

股市与债市之间经常存在跷跷板效应,即债市上涨时股市下跌,股市上涨时债市下跌。二级债基可以通过股债资产的搭配,降低投资组合的整体波动,改善投资者的持有体验。比如,当股票市场大幅下跌时,债券的稳定收益可以对冲一部分股票的损失,使投资组合的价值不会出现大幅缩水。从长期来看,这种资产配置方式有助于实现更平滑的投资回报曲线。

2025年初,我正陷入投资决策的两难:货币基金收益持续走低,纯债基金在利率下行周期中空间有限,而股市虽然政策面暖风频吹,但经历了前几年的低迷后,散户心态仍趋向谨慎。偶然在财经新闻中看到“股债双栖的二级债基”的相关文章,文中提到这类产品“以债券为底仓提供稳定性,用股票资产增强收益弹性”,瞬间触动了我的需求痛点。

彼时恰逢低利率与股市回暖并存的市场环境,创金合信、东方红等基金公司密集发行二级债基新产品,强调其“稳中求进”的特性。特别吸引我的是一组数据:过去十年(2015-2024年)混合债券型二级指数有7年正收益,期间最大跌幅未超过10%,而同期中证800指数多次出现20%以上的年度回调。这种“涨时能跟上权益市场红利,跌时波动小于纯股基”的特性,让我决定将其作为资产配置的“压舱石”。

回顾这段投资经历,骑牛看熊总结出二级债基的三大适配场景:

1.风险偏好中庸者

既无法接受纯债基金的低收益,又不愿承担股票基金的高波动,这类产品提供了“灰度地带”的最佳解。二级债基在收益和稳定性之间找到了较好的平衡,它大部分资金投向债券,能获取相对稳健的收益,就像为投资组合奠定了坚实的基础;同时通过配置少量权益资产,提升了组合的收益弹性。

2.资产配置需求者

将其作为组合中的“平衡器”,与纯债基金(占比50%)、指数基金(占比30%)搭配,可有效降低整体波动。以过去10年中每个自然年度区间来看,股市上涨时,二级债基指数涨幅较中债指数有所加强;在股市下跌时,由于有一定的债券占比,二级债基指数的波动相较于股票市场就小很多。

3.长期投资践行者

通过时间复利平滑短期波动,更易获得理想收益,二级债基的魅力正在于基金经理能通过专业判断,在控制风险的前提下布局被低估的机会,这种专业的资产配置能力,正是普通投资者最需要借力的。

如今我的二级债基持仓已占可投资资产的20%,作为稳健增值的主力部队。这场始于2025年春天的投资尝试,不仅带来了实实在在的收益,更让我学会了在不确定性中寻找确定性,在收益与风险间把握平衡——或许这就是投资最珍贵的启蒙。

相较于股票型基金,二级债基的波动风险较低,因此对买入时点的要求也就相对较低。投资者不需要像投资股票型基金那样,花费大量的时间和精力去研究市场,寻找最佳的买入时机。即使在市场相对高位买入,由于债券部分的稳定作用,也能在一定程度上降低损失的风险,为投资者提供了一定的容错空间。

骑牛看熊看好恒生前海恒源天利债券C(013205)的投资优势,原因如下:

1.基金基本情况

恒生前海恒源天利债券C(013205)是恒生前海基金旗下的一只债券型基金。从投资标的来看,该基金主要投资于债券市场,其持仓包含国债、普通金融债、普通企业债等多种债券类型。截至2024年12月10日,国债市值占比39.02%,普通金融债占比12.49%,普通企业债占比6.28% 。前五大债券分别为“24国债09”“24国债02”“22国投G1”“21中证”“20华泰G4”。

2.资产配置相对稳健

基金投资组合中大部分为国债,国债以国家信用为担保,违约风险较低,能为基金提供较为稳定的收益基础。例如“24国债09”和“24国债02”占比较高,一定程度上保障了基金资产的安全性。

3.长期业绩表现较优

在不同阶段,恒生前海恒源天利债C与同期业绩比较基准收益率各有表现。过去一年和过去三年,该基金均跑赢业绩比较基准。自基金合同生效起至今,虽然落后基准0.21个百分点,但整体来看在长期的投资中展现出一定的优势,反映出其投资策略在部分市场环境下能取得较好的效果。

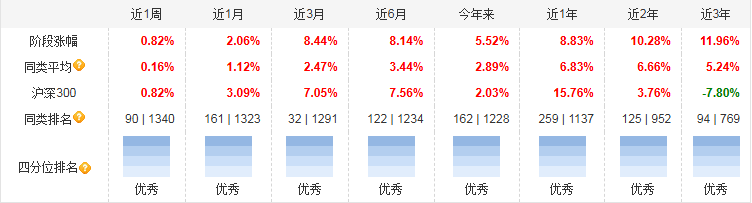

近1月收益为2.06%;近3月收益为8.44%;近6月收益为8.14%;近1年收益为8.83%;近2年收益为10.28%;近3年收益为11.96%;今年来收益为5.52%。基金成立日为2021年8月18日,收益为9.91%。这表明在短期市场波动中,该基金具有一定的抗跌性,能在一定程度上减少投资者的损失。

4.基金管理人背景

恒生前海基金的股东结构为:恒生银行有限公司持股比例70%、前海金融控股有限公司持股比例30%。恒生银行创立于1933年,是中国香港联交所上市公司,且为汇丰集团主要成员之一,该集团是全球最大金融服务机构之一。前海金控是由前海管理局发起设立的国有独资金融控股平台,在金融创新等领域有诸多探索和试点。强大的股东背景为基金的管理和运作提供了一定的支持和保障。

5.多元化投资范围

该基金的投资范围广泛,涵盖国内依法发行上市的股票(包括主板、创业板及其他经中国证监会允许上市的股票、存托凭证)、债券(包含国债、央行票据、金融债券、企业债券等多种类型)、资产支持证券、债券回购、银行存款、同业存单、货币市场工具等。多元化的投资范围可以帮助分散风险,通过不同资产的配置,在不同市场环境下捕捉投资机会。

6.资产配置策略合理

采用自上而下的策略进行基金的大类资产配置,运用定性与定量相结合的方法分析宏观经济走势。这种方式能够根据宏观经济情况灵活调整资产配置比例,在严格控制风险和追求基金资产长期稳定的基础上,力争为投资者提供长期稳定的回报。

7.费率优势

在费用方面,恒生前海恒源天利债券C具有一定优势。其管理费率为0.30%(每年),托管费率为0.10%(每年),销售服务费率为0.10%(每年),最高认购费率为0.00%(前端),最高申购费率为0.00%(前端)。相对较低的费率可以降低投资者的投资成本,在长期投资中,能增加投资者的实际收益。

风险偏好较低、追求稳健收益且对流动性要求不高的投资者,如果能够接受较低的收益水平和较长的投资周期,可以考虑将该基金作为资产配置的一部分。对债券市场有一定了解且看好国债等低风险债券未来走势的投资者,也可以关注该基金。

定投是实现平衡投资的好方法,将资金分成若干份,定期投入股债两类资产,既能分散风险,又能培养纪律性。就像每日坚持种树,看似微小的行动,经过三五年的积累,便能收获一片森林。这种长期投资的理念,正是利用时间复利的奥秘。

值得注意的是,2025年初,中国股债市场同时获得百亿美元外资流入,显示国际资本对这种平衡配置的认可。监管部门也在引导市场回归稳健,提醒我们投资需理性,避免盲目追求高收益而忽视风险。

#两大稀土龙头宣布涨价!还能上车吗?##牛市旗手持续活跃 慢牛行情成色几何?##四大行再创新高!现在上车还来得及吗?##下半年行情主线是哪个?##硅能源、光伏设备延续涨势 如何应对?##英伟达市值突破4万亿美元!啥信号?##A股上演3500点拉锯战##特朗普威胁50%铜关税!产业影响几何##A股上半年收官!晒晒你的投资收益##创新药赛道持续活跃 行情空间有多大?##牛回!沪指站上3500点##“反内卷”会成为A股行情新主线吗?##算力投资预期强劲 产业链股持续走强#