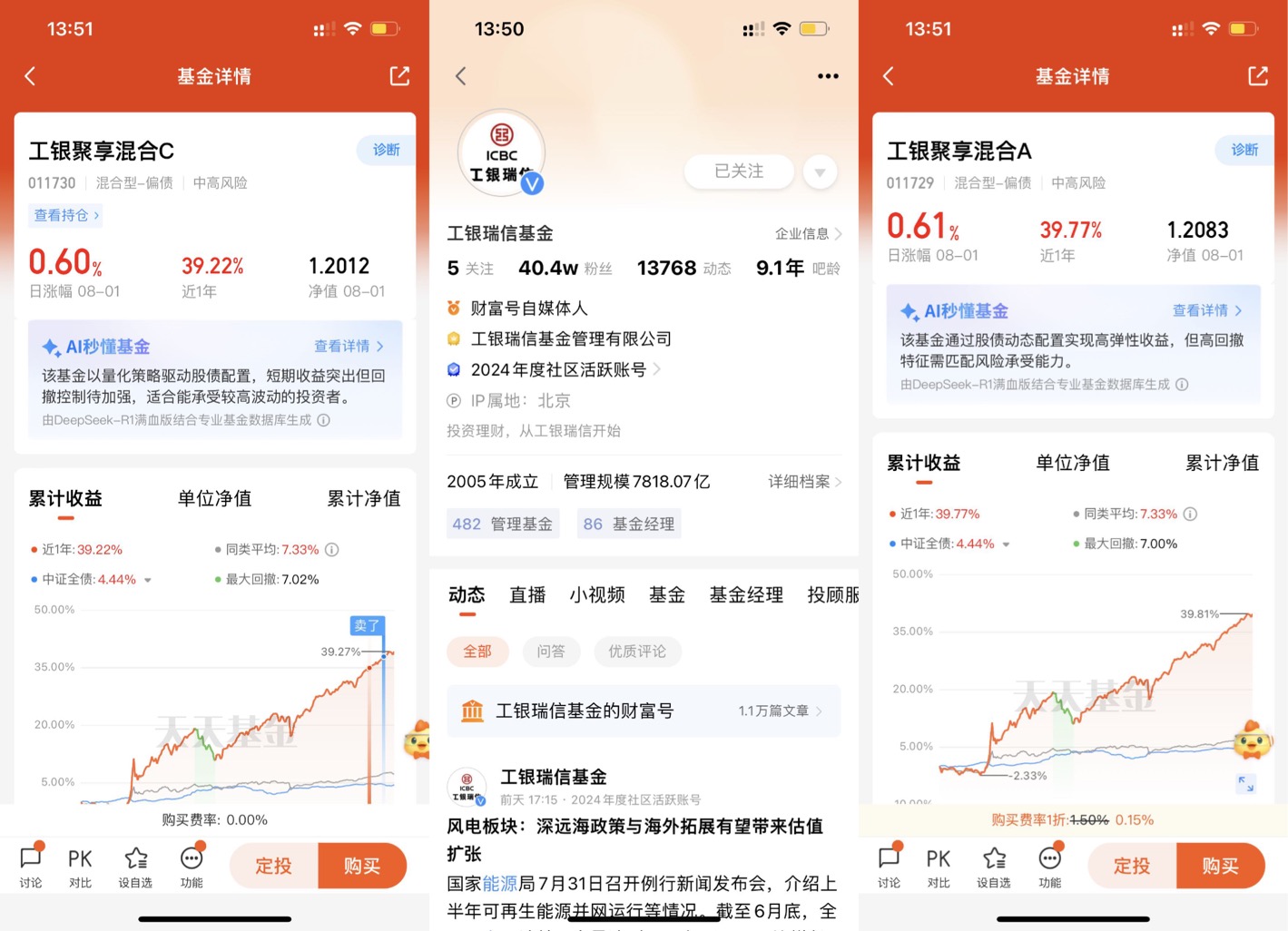

#股债相和业绩优#作为持有工银瑞信聚享混合基金(代码011730)三年的老基民,我想分享些实实在在的持有体验。这只偏债混合基就像我资产组合里的“稳压器”——用33.65%的纯债当底仓,好比给投资加了层缓冲垫,遇到债市震荡时能稳住基本盘;而38.36%的权益仓位又像敏锐的猎手,专门捕捉市场机会。这种“债打底、股增强”的策略,让它在过去一年债市波动中依然跑出近39%的收益,真有种“进可攻退可守”的踏实感 。

最让我省心的是它的风控能力。今年1月市场回调时,最大回撤就控在-7%左右,更难得的是短短29天就修复失地 。观察持仓才发现奥秘:基金经理把债券底仓玩出了花——去年底还主攻信用债,今年一季度嗅到利率下行苗头,立刻把国债仓位从12.21%提到38.62%,这种灵活调仓的敏锐度,比死守信用债的基金强太多了 。权益部分更是“小步快跑”的典范,前十大重仓股占比不到2%,单只个股平均才0.15%,高度分散在小盘成长股里 。这种打法既吃到今年小微盘行情红利,又避免单一个股黑天鹅的冲击,净值曲线走得特别稳当。

持有期间还注意到个细节:两位基金经理焦文龙和何顺的搭配挺妙。焦总搞量化出身,擅长用模型捕捉市场机会;何总是债券老兵,信用分析功底扎实。两人合力下,基金夏普比率冲到2.81(同类前2%),说明每单位风险换来的收益确实高效 。比起某些猛押赛道的基金,这种稳扎稳打的风格反而更适合长期拿着 。

当然我也保持清醒——这成绩离不开今年的结构性行情。但细看年报里写的“确定性产业趋势+优质公司挖掘”的主线 ,叠加当前宽松货币环境,这种股债灵活配比的策略应该还能走得更远。对我来说,它就像资产组合里的“中场发动机”:债基负责防守,股基负责冲锋,而聚享混合恰好在两者间找到黄金平衡点,波动比纯股基小一半,收益又吊打纯债基 。要是你也想找只“熊市能扛、牛市能跟”的产品,不妨多看看这只低调的实力派。