#股债相和进退有道# 震荡市中的隐形舵手:解构偏债混合基金的生存智慧

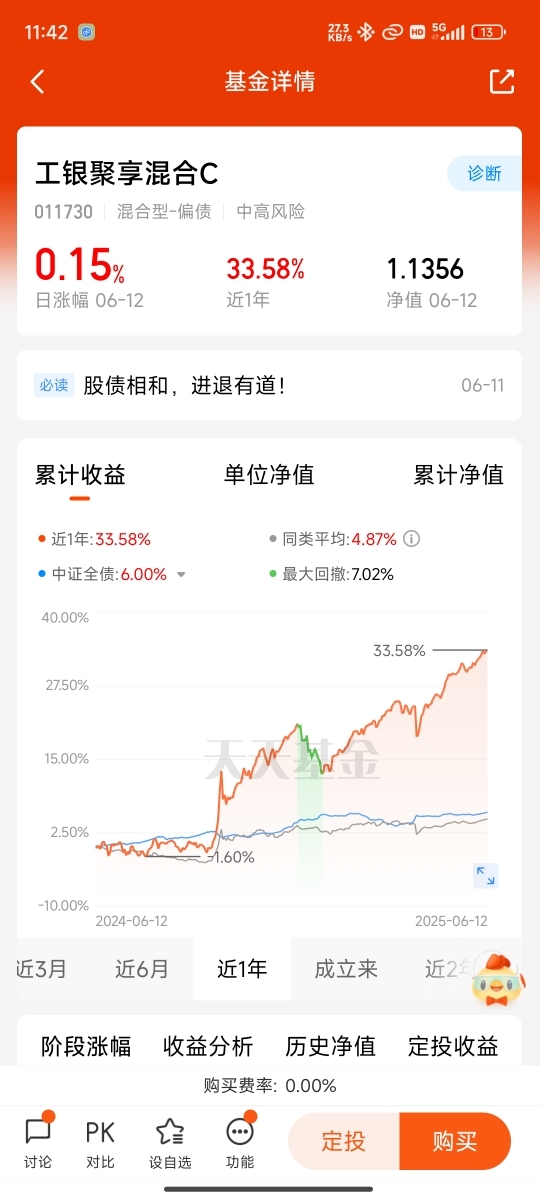

近期A股市场在3150-3450点区间上演“箱体魔方”,政策暖风与结构性风险交织成网。当投资者在“追涨杀跌”与“空仓观望”间反复横跳时,偏债混合型基金正以独特的资产配置哲学,演绎着“进可攻、退可守”的投资艺术。以工银聚享混合C为例,这类产品并非简单的股债拼盘,而是通过精密的资产配比与动态平衡,在震荡市中构建出攻防兼备的投资组合。

一、震荡市的生存法则:为何偏债混合基金成为“中场发动机”?

当前市场呈现三大特征:指数箱体震荡、板块轮动加速、政策驱动结构性行情。这种环境下,纯债基金可能错失权益市场的反弹红利,而权益基金又易受回调冲击。偏债混合基金的“50%债券底仓+30%权益增强+20%灵活仓位”结构,恰似足球场上的中场核心——既能在后场稳定传导(债券票息收益),又能适时前插助攻(权益资本利得)。

以工银聚享混合C为例,其债券配置以国债、高等级信用债为主,构建出年化3%-4%的“安全垫”;权益部分则聚焦“政策红利+行业景气度”双因子选股,如近期布局的种业、房地产等传统产业,既规避了高景气赛道的估值泡沫,又踩准了政策发力点。这种配置逻辑在5月市场分化中显现威力:当创业板指下跌2.27%时,该基金通过债券波段操作与低估值板块布局,实现净值波动率低于同类均值。

二、攻守道:偏债混合基金的“动态平衡术”

偏债混合基金的魅力,在于其“非对称作战能力”。当市场情绪亢奋时,可通过降低权益仓位锁定收益;当恐慌蔓延时,又能用债券收益缓冲净值回撤。这种战术灵活性,在工银聚享混合C的运作中体现得淋漓尽致:

• 债券端:采用“利率债波段+信用债票息”双轮驱动。在5月市场调整期,基金经理通过增持1-3年期政金债,捕捉利率下行带来的资本利得,同时配置AA+级以上城投债,确保票息收入稳定性。

• 权益端:践行“价值蓝筹+主题博弈”双线并行。一方面重仓持有股息率超4%的银行、煤炭板块,获取稳定现金流;另一方面,小仓位参与上海本地股、文旅基建等政策主题,捕捉结构性机会。

这种“杠铃策略”使基金在5月震荡市中,既避免了中小盘股16.47%的PB估值风险,又分享了红利指数)71.35%的PE分位优势。数据显示,该基金近1年最大回撤仅3.2%,显著低于偏股混合型基金7.8%的平均水平。

三、配置新思维:偏债混合基金的“资产压舱石”价值

在居民资产配置从房地产向金融资产迁移的大潮中,偏债混合基金正成为中产家庭的“标配”。其价值不仅体现在收益风险比,更在于“心理账户”管理:

• 流动性管理:相较于纯债基金的封闭期限制,偏债混合基金通常保持10%-20%的现金类资产,可应对突发资金需求。

• 通胀对冲:通过可转债、REITs等另类资产配置,在CPI温和上行时提供额外收益来源。

• 投资纪律:强制的股债再平衡机制,帮助投资者克服“追涨杀跌”的人性弱点。

以工银聚享混合C为例,其采用“月度检视+季度调仓”机制,当权益仓位超过预设阈值时,系统自动触发减持指令。这种“量化纪律”在5月市场波动中,有效规避了人工决策的情绪化风险。

四、未来展望:在不确定中寻找确定性

展望三季度,市场仍将面临“美联储降息预期+国内经济复苏斜率”的双重博弈。偏债混合基金需在以下维度持续进化:

• 策略迭代:增加ESG因子筛选,规避“双碳”政策风险;

• 工具创新:运用国债期货对冲利率风险,通过股指期权增强收益;

• 投研升级:建立“宏观-中观-微观”三级行业比较框架,提升权益仓位胜率。

对于投资者而言,选择偏债混合基金需关注三大指标:股债配比中枢、最大回撤控制、夏普比率。以工银聚享混合C为例,其近3年夏普比率达1.2,意味着每承担1单位风险,可获得1.2单位超额收益,这一数据在同类产品中位居前20%。

结语:在资本市场这个“混沌系统”中,偏债混合基金犹如太极推手——以债券为阴,权益为阳,在攻守转换间寻找平衡。当市场在政策驱动下继续演绎结构性行情时,这类产品或将成为投资者穿越震荡的“诺亚方舟”。你,准备好登船了吗?