$安信价值驱动三年持有混合(OTCFUND|008477)$$安信新常态股票A(OTCFUND|001583)$

随着《推动公募基金高质量发展行动方案》(下称行动方案)的落地,最近我一直在思考,业内有哪些基金经理是符合这一要求的呢?

带着这个疑问,我对行动方案中涉及的业绩比较基准(从年度、各时间维度多角度比较)、基金经理/基金公司高管跟投、规模等能够量化的方面进行数据筛选整理,得出了几位我认为符合要求的「高质量」主动权益基金经理。

仅供大家参考哈,第一位是安信基金袁玮。

为什么说袁玮符合?还是用数据说话,咱们以袁玮的代表作安信新常态为例。

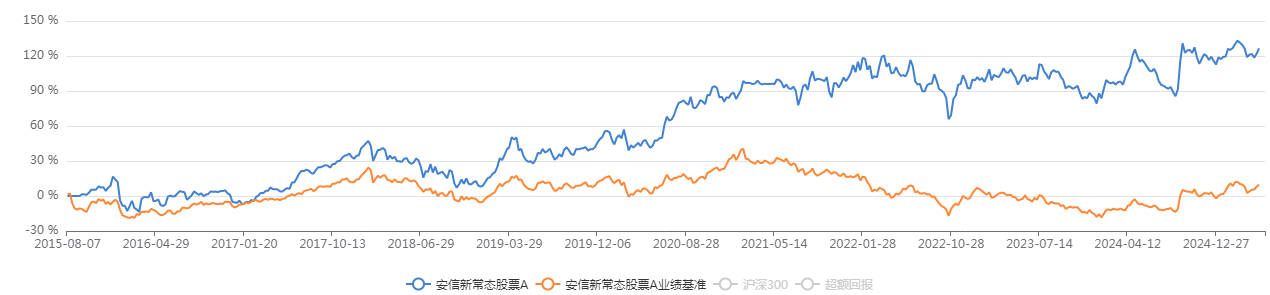

1、成立至今收益率翻倍,大幅跑赢基准

安信新常态成立于2015年8月7日,至今已近十年。

十年风风雨雨,经历过2016年的熔断、2017年的极致的“漂亮50”、2018年的艰难、2019/2020年的强势牛、2021年市场风格的转换,中小盘尤其是小盘表现出众。

在这个过程中,安信新常态股票净值起起伏伏,却始终稳中有进,实现累计收益率126.55%,年化回报8.72%;同期业绩比较基准收益率是9.64%,年化回报0.97%。

数据来源:Choice,截至2025/5/16;业绩比较基准是:沪深300指数收益率*45%+恒生指数收益率*45%+中证全债指数收益率*10%

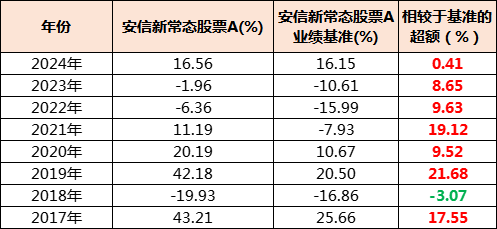

2、2019年-2024年,连续跑赢基准

各年度业绩看,袁玮管理后的八个完整会计年度中,除了2018年略微跑输基准,其他年份都是跑赢的。2018年沪深300指数跌了-25.31%,安信新常态的基准是“沪深300指数收益率*45%+恒生指数收益率*45%+中证全债指数收益率*10%”,综合考量了基金经理沪港深市场的选股能力。

特别是2019年-2024年,连续六年跑赢,且相较于基准的超额都不低。

数据来源:基金定期报告

3、不管是价值风格市,还是成长风格市,都能稳定穿越,实现超额

A股有一个典型的特点:风格多变。

表现为不同板块、不同行业之间的快速轮动和极端分化,基金经理在市场中常面临着极具考验的复杂局面,袁玮就交出了一份优秀的答卷。

2017年以来,万得价值基金指数、万得成长基金指数的收益率分别是73.10%、42.88%,安信新常态股票A的收益率是140.50%。(数据来源:Wind,截至2025/5/16)

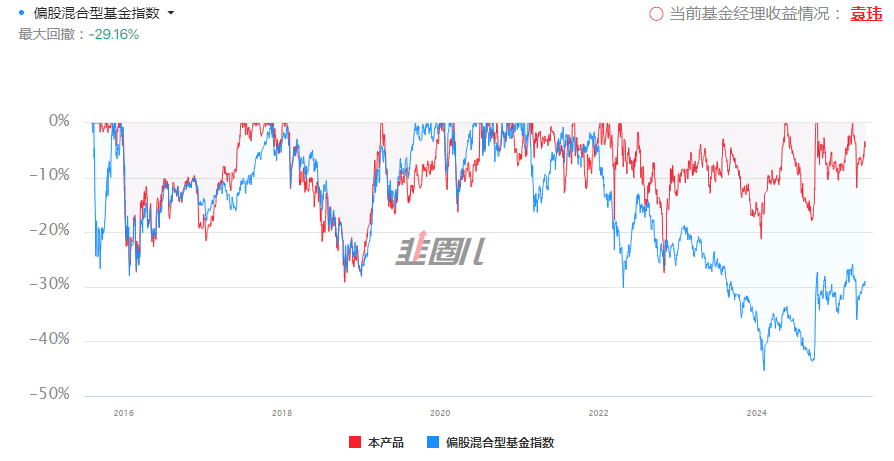

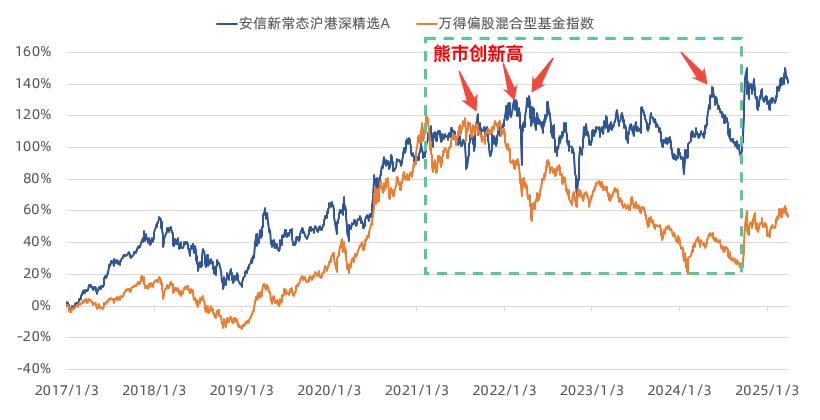

4、最大回撤没超过30%,熊市控得住

除了收益率,安信新常态在回撤上也让我另眼相看。

近十年的时间,最大回撤只有-29.16%。(数据来源Choice,截至2025/5/16)从下图可以看出,当偏股混合基金指数(蓝线)整体还在放大回撤时,安信新常态(红线)已经控制住了回撤,并不断收敛。

数据来源:韭圈儿,截至2025/5/16

能做到这样的业绩在普通股票型基金中是很稀缺的。

2015当年共成立了90只(不同份额单独统计)普通股票型基金,能够实现收益翻倍,且最大回撤在30%以内的仅有四只,占比4.4%,安信新常态股票A就是其中之一。

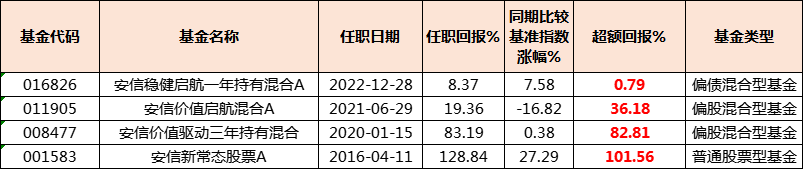

除了安信新常态,袁玮在管的所有产品任职回报都是跑赢基准的。

数据来源:Choice,截至2025/5/16

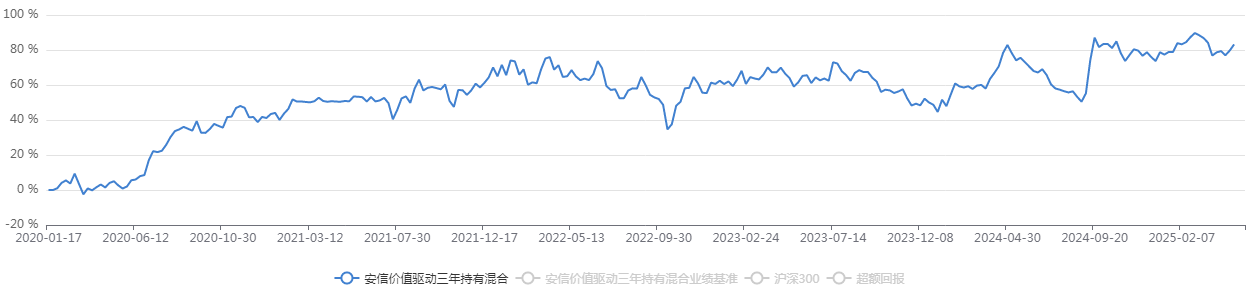

安信价值驱动三年持有混合这只产品我得多说一点,它是业内少有的给投资者赚到钱的三年持有期产品。

全市场在2019年(含)后成立的,且满了三年的持有期基金(指普通股票型+偏股混合型+平衡混合型+灵活配置型)共有89只(不同份额分开统计,下同),成立至今收益率为正的是16只,占比17.98%;成立至今收益率为正且幅度10%以上的是7只,占比7.87%;成立至今收益率为正且幅度50%以上的是1只,占比1.12%。

而这1只,就是袁玮掌舵的安信价值驱动三年持有混合。

你看安信价值驱动三年持有混合的业绩走势,它不是大起大落,而是稳步向上。

来源:Choice,截至2025/5/16

这意味着,我们只要给袁玮足够的时间和耐心,他就有实力去为大家追求超额回报。这与他对股票安全边际的极致追求紧密相关。

袁玮是较少具有科研背景的基金经理,本科、硕士、博士都在学习物理学的经历造就了他极重视客观规律与投资纪律。

从事行业研究后,袁玮先后覆盖了计算机、有色、钢铁等多个领域,并且在成长股、周期股与价值股的研究上也积累了丰富经验。

最终,他把价值投资中的安全边际,作为投资中最值得信赖的客观真理。

袁玮对股票估值与盈利质量的要求都高,坚守估值洼地,但他不入估值陷阱。

他认为,“聚焦好公司并买得物有所值,是稳步进攻的重要手段,也是控制回撤的关键所在。”

关于好公司,袁玮通过三个维度:

(1)财务报表

关注报表的真实性和财务上所展现出来的内在实力。

(2)业务开展状态

观察企业活力与员工效率。

(3)企业文化导向

不同企业的文化所表现出来的最终特点会不一样,有些文化比较开放和激进,公司的空间大但是风险也大,偏保守一些则可能有利于现有业务的维持。

至于如何买得物有所值,袁玮首先关注企业的现金流,对未来进行贴现,治理能力优秀的公司在经营过程中能实现超预期增长;其次买在合理的位置,获得尽可能多的风险补偿,保持适度分散;最后做好组合管理,跟踪宏观、行业与企业基本面三个维度的变化,动态优化组合配置,提升持有体验。

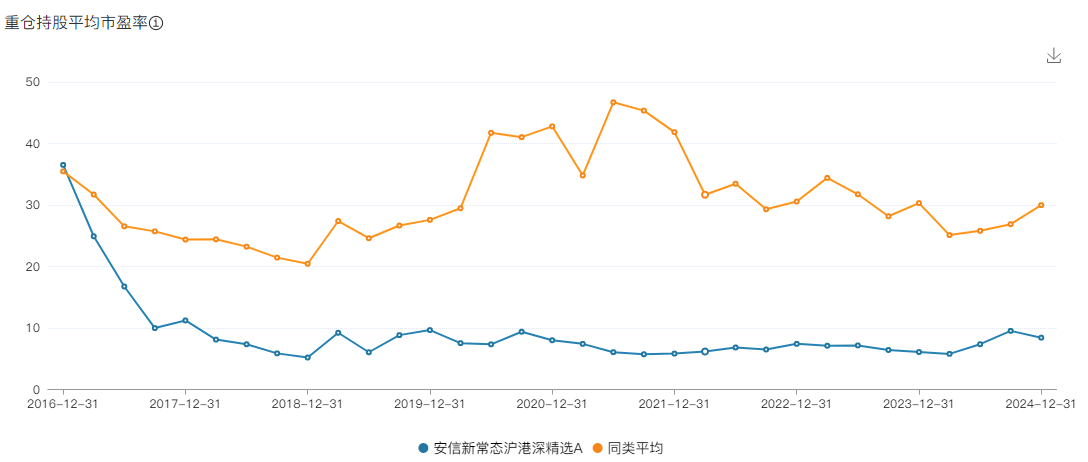

研究安信新常态的历史持仓可以发现,2018年以来各期十大重仓股的平均估值基本保持在10倍以内,大幅低于同类基金的平均水平,为组合提供了较好的估值保护。

数据来源:Wind

重点持仓历史持有情况可以看出,相对于投资高成长、高回报但又伴随高波动的热门赛道股,袁玮不追逐市场趋势,更注重挖掘当前被低估的股票。

2020年当市场充斥着价格翻倍的股票时,袁玮坚守住自己价值判断的底线。2021年,随着抱团股的瓦解,很多热门板块遇到大幅震荡,Q1-Q3万得偏股混合型基金指数持续下跌,最大回撤达45.42%;同期安信新常态最大回撤控制在27.44%,且在这段市场困难的时期中屡创净值新高。

数据来源:Wind,截至2025年3月31日

回到咱们一开始的话题,随着公募行动方案的发布,浮动费率产品也是未来高质量发展的重点创新产品。对于像袁玮这样能够长期保持稳定超额的基金经理来说,特别适合浮动费率模式,或许正是大展拳脚的时机。5月23日有权威媒体从渠道处获悉,26只浮动管理费基金已经正式获批。其中,拟由袁玮管理的安信价值共赢也是行动方案发布以来的第一批浮动费率产品。说实话,我对这只基金的未来表现还是非常期待的。

多年投资生涯,袁玮坚持做更长远的投资,并且希望给投资者带来实实在在的收益。他用一只只产品实实在在的业绩践行着这一原则,公募的路还很远,希望袁玮越走越好。

风险提示#特朗普签令加速核能建设,推动核电复兴#

市场有风险,投资须谨慎,基金管理人、拟任基金经理管理的其他基金的业绩不构成基金业绩表现的保证,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。$安信新常态股票C(OTCFUND|011726)$