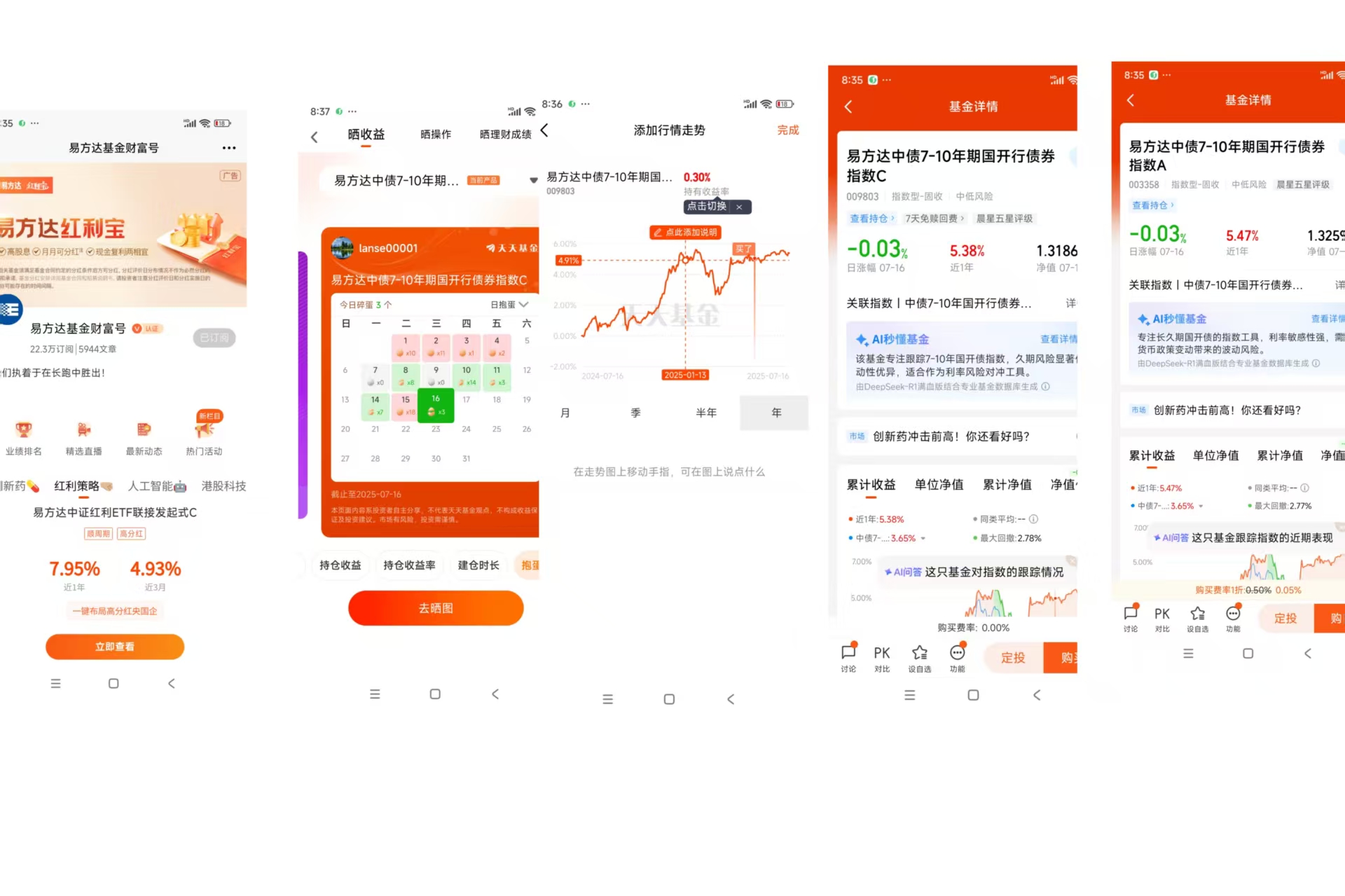

#晒抱蛋收益##晒好基聊心得#第二期,打卡第三天。易方达中债7-10年期国开行债券指数C基金今天丢2个蛋!

$易方达中债新综指发起式(LOF)A$

$易方达中债新综指发起式(LOF)C$

$易方达中债7-10年期国开行债券指数A$

$易方达中债7-10年期国开行债券指数C$

$易方达双债增强债券A$

$易方达双债增强债券C$

$易方达增强回报债券A$

$易方达增强回报债券B$

$易方达岁丰添利债券(LOF)A$

$易方达新收益混合C$

债券基金的投资价值全景:穿越周期的稳健力量

债券基金作为资产配置的“压舱石”,在利率下行与经济转型的双重背景下,其战略价值正被重新定义。截至2025年上半年,我国债券型基金规模突破15万亿元,在资管新规打破刚兑、权益市场高波动的环境中,年均3%-5%的稳健收益吸引了大量避险资金。但债券基金的价值远不止于“稳健”——从可转债基金的进攻性到利率债的防御性,其内涵的丰富性值得深度剖析。

一、债券基金的多元价值图谱:从基础收益到战略地位

收益来源的三元结构

债券基金的收益引擎由票息收益、资本利得、杠杆收益三重动力构成:

- 票息收益提供收益“安全垫”,2024年AAA级企业债平均票息率达4.2%,显著高于同期存款利率,为基金贡献基础收益。

- 资本利得源自利率波动中的价格博弈,2024年四季度10年期国债收益率下行50BP,长久期债基净值普遍上涨超3%,展现利率敏感型资产的弹性。

- 杠杆策略通过质押回购融入短期资金购买高息债券,合规上限140%的杠杆率可增厚收益约1-2个百分点,但需警惕资金面收紧时的成本倒挂风险。

资产配置的核心功能

债券基金在资产组合中扮演着不可替代的角色:

- 风险分散器:股债“跷跷板效应”在2025年A股波动中凸显,当沪深300指数季度回撤达12%时,纯债基金指数逆势上涨1.7%,有效平滑组合波动。

- 流动性中枢:短债基金T+1的赎回效率与货币基金相当,7日年化收益却高出80-100BP,成为理财替代的首选。

- 通胀防御盾:通胀挂钩债券基金(如地方政府专项债基)直接锚定CPI,2024年通胀回升至2.8%期间,此类基金真实收益跑赢普通债基1.2个百分点。

风险收益的梯度分布

债券基金并非同质化产品,其风险收益呈显著光谱特征:

基金类型权益敞口年化收益区间最大回撤历史极值典型策略短债基金0%2%-3%-0.8% (2025)持有到期+杠杆套息利率债基0%3%-4%-4.5% (2017)久期波段+曲线陡峭交易信用债基0%4%-5%-8.2% (2020)信用下沉+行业轮动二级债基≤20%5%-8%-15.3% (2022)可转债增强+股票择时可转债基金≥60%-5%-20%-34.7% (2018)正股联动+下修博弈

数据来源:Wind,2010-2025历史统计

这一梯度结构使投资者可精准匹配风险偏好:保守型配置货币基金替代品(短债),进取型则可通过可转债基金捕捉股市Beta,2025年一季度可转债基金以14.2%的平均收益领跑固收类产品。

二、市场环境适应性分析:债券基金的周期生存之道

利率周期的攻守转换

债券基金对利率环境高度敏感,但不同久期产品可穿越周期:

- 利率下行期(如2024年):长久期债券涨幅显著,30年期国债ETF上涨18%,利率债基通过拉长久期(升至5年以上)充分获利。

- 利率上行期(如2025Q1):短债基金凭借低久期(0.8-1.5年)抵抗波动,最大回撤仅0.5%,而中长债基普遍回撤超2%。

- 利率震荡期:骑乘策略成为利器——买入收益率曲线陡峭处的3年期债券,持有至剩余期限2年时卖出,可额外获取30-50BP的资本利得。

经济周期的配置逻辑

经济基本面通过货币政策传导至债市:

- 衰退期:央行降息托底经济,2008/2015/2020三轮降息周期中,债基平均年化收益达6.2%,显著跑赢股票基金。

- 复苏期:2024年底社融超预期,引发债市调整,但二级债基通过股票仓位(15%-20%)分享经济回暖红利,对冲债券端损失。

- 滞胀期:短久期+高票息策略占优,2011年CPI破6%期间,短融基金以4.8%的真实收益成为少数为正收益资产。

信用周期的阿尔法挖掘

信用债投资需预判风险周期:

- 宽松前期:下沉信用评级(AA→AA-),2024年城投债利差压缩期,高收益债基利差收益贡献超3%。

- 紧缩后期:规避低等级债券,2023年地产债违约潮中,专注高等级信用债的基金回撤不足1%,而垃圾债基金暴跌12%。

- 结构性机会:区域择时+行业轮动,2025年“资产荒”下煤炭债利差走阔,陕西煤业债券收益率达5.8%,较同评级高出80BP。

三、风险管控:债券基金的双维防御体系

内生风险控制

债券基金通过三重机制缓释风险:

- 组合分散:单券持仓上限10%(监管要求),有效避免违约冲击,2020年华晨违约事件中,分散持仓基金净值影响普遍小于0.3%。

- 信用研究:头部基金公司(如博时、南方)建立独立信评团队,对城投债实施“财政健康度模型”,提前3季度预警云贵地区风险。

- 久期匹配:负债端稳定的养老FOF偏好配置7-10年利率债,而银行理财替代产品久期多控制在2年以内。

外部风险应对

宏观风险需动态防御:

- 利率风险:通过国债期货对冲,2025年3月利率上行期,久期5年的基金套保后回撤减少1.8个百分点。

- 流动性危机:保持10%-20%高流动性资产(利率债+存单),2022年理财赎回潮中,流动性储备充足的基金实现零暂停赎回。

- 通胀风险:配置抗通胀资产链,2024年原油上涨周期中,能源公司债基实际收益达3.5%,跑赢CPI1.2个百分点。

四、配置艺术:基于场景的债券基金实战策略

目标导向的组合构建

- 现金管理:短债基金+货币基金组合,波动率控制在0.2%内,7日年化3.0%-3.5%(2025年数据)。

- 稳健增值:“利率债基(60%)+二级债基(40%)”组合,历史年化5%-6%,最大回撤<4%。

- 收益增强:可转债基金(30%)+高收益信用债基(70%),在2023-2025科技牛市中实现年化9.2%收益。

交易策略的战术运用

- 曲线交易:2024年收益率曲线陡峭化(10Y-1Y利差达120BP),做陡曲线策略(买入短端+做空长端)获利超2%。

- 跨市场套利:境内AAA级公司债收益率4.0%,同期离岸人民币债券5.2%,跨境债基套利空间显著。

- 事件驱动:永煤债违约后河南国企债利差走阔至250BP,事件平息后配置的基金半年获利7%。

五、未来演进:债券基金的挑战与进化

新环境下的压力测试

- 利率新常态:当前10年期国债收益率1.73%(2025年3月),接近历史低位,纯债收益空间被压缩,倒逼产品向“固收+”转型。

- 信用分化:地方政府债务化解推进下,城投债利差分化加剧,云贵地区债券利差较江浙高出150BP,择券能力成胜负手。

- 技术冲击:区块链债券发行提速,2024年超2000亿债券上链,需提升数字资产定价能力。

创新方向展望

- 策略工具化:国债期货ETF、利率互换基金等对冲工具普及,风险管理更精细化。

- 资产外延:REITs、基础设施债券纳入投资范围,提供抗通胀资产选项。

- 智能信评:DeepSeek等AI模型应用于违约预测,南方基金系统对房企违约预测准确率达92%。

结语:在不确定中锚定确定性

债券基金的价值本质是风险与收益的再平衡艺术。在利率长期下行、资产波动加剧的时代,其战略意义远超收益本身:

- 防御价值:利率债基构成资产组合的“波动减震器”,在2025年股市巨震中验证其必要性;

- 弹性价值:可转债基金在科技牛市中14%的季度收益,打破“债基低收益”的刻板认知;

- 配置价值:当30年期国债收益率跌破2%,股债平衡型二级债基正成为长期资金的新选择。

投资实践印证:持有纯债基金3年以上正收益概率超98%,最大回撤控制在2%以内——这是时间赋予债券投资的“复利平滑效应”。

未来十年,债券基金将从“避险工具”进化为“收益载体”,在精细化久期管理、信用阿尔法挖掘、跨市场套利的驱动下,继续为财富之舟提供穿越风浪的压舱石。。@易方达基金

$易方达中债7-10年期国开行债券指数C$#英伟达持续创历史新高!# #A股股民破2.4亿!00后成开户主力# #机器人利好频出 产业投资机遇凸显# #下半年行情主线是哪个?# #两家酒企业绩变脸 行业寒冬来临?# #上半年社融增量超22万亿!如何解读?#