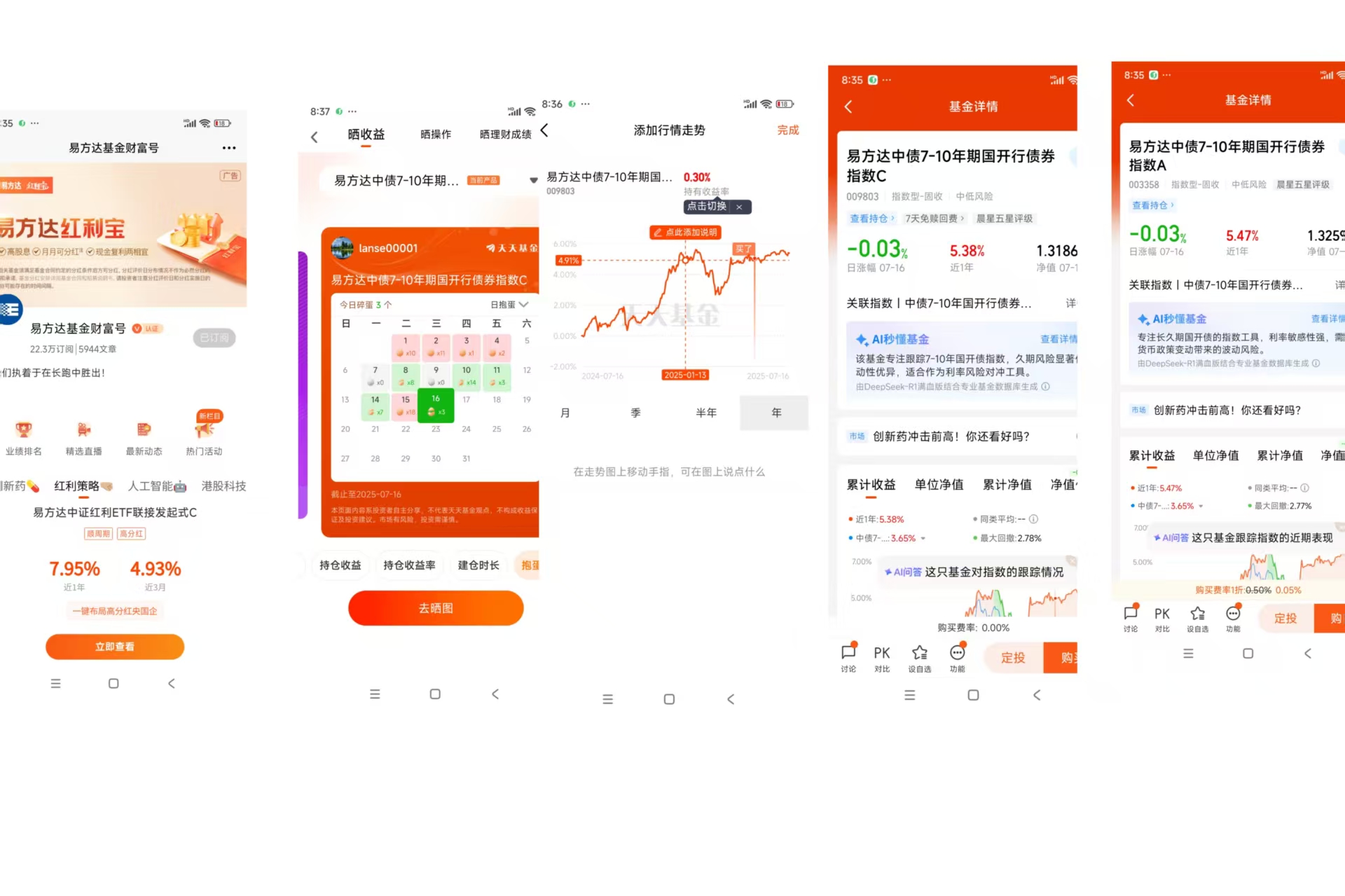

#晒抱蛋收益##晒好基聊心得#第二期,打卡第一天。易方达中债7-10年期国开行债券指数C基金今天丢了3个蛋!

$易方达中债新综指发起式(LOF)A$

$易方达中债新综指发起式(LOF)C$

$易方达中债7-10年期国开行债券指数A$

$易方达中债7-10年期国开行债券指数C$

$易方达双债增强债券A$

$易方达双债增强债券C$

$易方达增强回报债券A$

$易方达增强回报债券B$

$易方达岁丰添利债券(LOF)A$

$易方达新收益混合C$

我就是易方达中债7-10年期国开行债券指数C的持有者。

债券基金的战略价值与易方达中债7-10年国开债指数C的深度解析

在波动成为常态的金融市场中,债券基金始终是资产配置的“压舱石”。其核心价值不仅在于提供稳定收益,更在于通过低相关性资产降低组合整体风险。易方达中债7-10年期国开行债券指数C(代码:009803)作为被动型利率债基金的代表,在当前经济周期中展现出独特的配置价值。

一、债券基金的战略作用:超越收益的配置逻辑

债券基金在投资组合中扮演着多重角色,其价值需从系统性视角审视:

风险平衡器与收益稳定器

债券基金与股票资产呈现显著低相关性,当权益市场剧烈震荡时(如2025年一季度A股科技板块波动),债券基金可有效缓冲净值回撤。历史数据表明,加入债券基金的股债混合组合,其长期波动率可降低30%-50%。纯债基金更以近乎零股性暴露的特征,成为保守型资金的避风港。穿越周期的现金流引擎

债券基金的利息收入具备“时间刚性”,不受市场价格波动影响。以国开债为例,其票息支付由国家开发银行信用背书,违约概率近乎于零。这种确定性收益在低利率时代尤为珍贵,易方达中债7-10年国开债指数C近五年年化收益达5.35%,超越91.6%同类基金,正是源于其高票息资产的持续贡献。流动性中枢与策略支点

相较于直接投资单只债券,债券基金提供T+0到T+3的赎回效率,避免了个券流动性枯竭时的“被动锁仓”风险。这种流动性溢价赋予投资者在股债轮动中灵活调仓的能力,例如在2025年3月股市亢奋期,资金可快速切换至债基防御。通胀对冲的隐蔽路径

虽然普通债券受通胀侵蚀明显,但国开债等利率债隐含政策对冲属性。当经济过热引发加息预期时,利率债往往率先反应政策信号,其收益率补偿机制可部分抵消购买力损失。历史回溯显示,国开债在CPI超过3%的周期中实际回报仍能保持正收益。

二、易方达中债7-10年国开债指数C的深度价值

该基金作为被动化利率债投资的标杆,其核心优势在于“三重确定性”:

底层资产的极致安全

基金严格跟踪中债7-10年国开行债券指数,持仓全部为AAA级国家开发银行金融债。国开行作为直属国务院的政策性银行,其债券信用等级等同于主权债,近十年零违约记录。前五大持仓券(如19国开15、18国开10)合计占比超86%,均为流动性充沛的“准国债”。久期策略的精准定位

聚焦7-10年期债券,使其具备独特的利率敏感特征:

- 防御性久期:低于20年期超长债的波动烈度(2022年债灾中超长债回撤超8%,7-10年券仅回撤3.5%);

- 收益性溢价:相较1-3年短债,持有期收益率高出约120BP,骑乘效应显著;

- 曲线博弈工具:在收益率曲线陡峭化阶段(如2025年初),中久期债券最易捕获资本利得。

- 指数化投资的成本效能

- 极致费用控制:管理费仅0.15%(主动债基普遍0.6%+),年跟踪误差严控在2%以内;

- 透明化运作:采用抽样复制策略,实时披露持仓券组成,避免信用下沉风险;

- 杠杆纪律性:债券持仓占比120.63%(合规使用正回购杠杆),显著低于主动债基140%+的杠杆水平,降低资金面扰动。

- 经济弱复苏期的战术优势

2025年下半年,中国经济呈现“弱复苏+低通胀”组合,央行维持紧平衡货币政策。在此环境下:

- 利率大幅上行风险受限(10年期国债收益率锚定1.73%),债市系统性风险较低;

- 机构资产荒延续,险资等长期资金增配高等级利率债,支撑国开债估值;

- 基金近一年年化收益5.47%,超越88.54%同类产品,验证其周期适应力。

关键数据洞察:该基金成立任意时点买入并持有满3年,盈利概率100%,年化波动率不足股票基金1/5,完美匹配养老金、保险资金等长期资本需求。

三、利率周期中的配置策略

债券基金绝非无风险资产,利率波动仍是核心矛盾。针对易方达中债7-10年国开债指数C,需建立动态配置框架:

- 择时维度:当10年期国债收益率突破2.8%(历史65%分位),加大配置力度;低于2.0%时转向短久期防御;

- 组合角色:建议占稳健型投资者固收仓位的50%-70%,对冲权益资产波动;

- 持有纪律:避免短期频繁申赎,费率测算显示持有超45天方能覆盖交易成本。

表:易方达中债7-10年国开债指数C在不同经济周期中的表现

经济周期2019-2020(宽松期)2021-2022(紧缩期)2024-2025(震荡期)年度收益+6.32%-1.05%+5.47%波动率3.1%4.7%2.8%最大回撤-1.2%-3.5%-0.3%超额收益排名前41%后35%前12%

四、结语:在不确定中锚定确定性

易方达中债7-10年国开债指数C的本质,是通过国家信用折价换取收益确定性。在数字经济泡沫化(如AI估值溢价超300%)与地缘风险叠加的2025年,其5%左右的年化收益看似平淡,却可能战胜多数激进策略。对于投资者,债券基金的意义恰如凯恩斯所言:“持久资产的安全感,源自对脆弱性的清醒认知”。当市场陷入非理性繁荣时,这类资产将成为财富最坚韧的守护者。

前瞻提示:需密切跟踪三季度社融数据与美联储政策转向信号,若国内宽信用超预期或美债收益率突破3.0%,可阶段性减配转向短债。@易方达基金

$易方达中债7-10年期国开行债券指数C$#英伟达持续创历史新高!# #A股股民破2.4亿!00后成开户主力# #机器人利好频出 产业投资机遇凸显# #下半年行情主线是哪个?# #两家酒企业绩变脸 行业寒冬来临?# #上半年社融增量超22万亿!如何解读?#