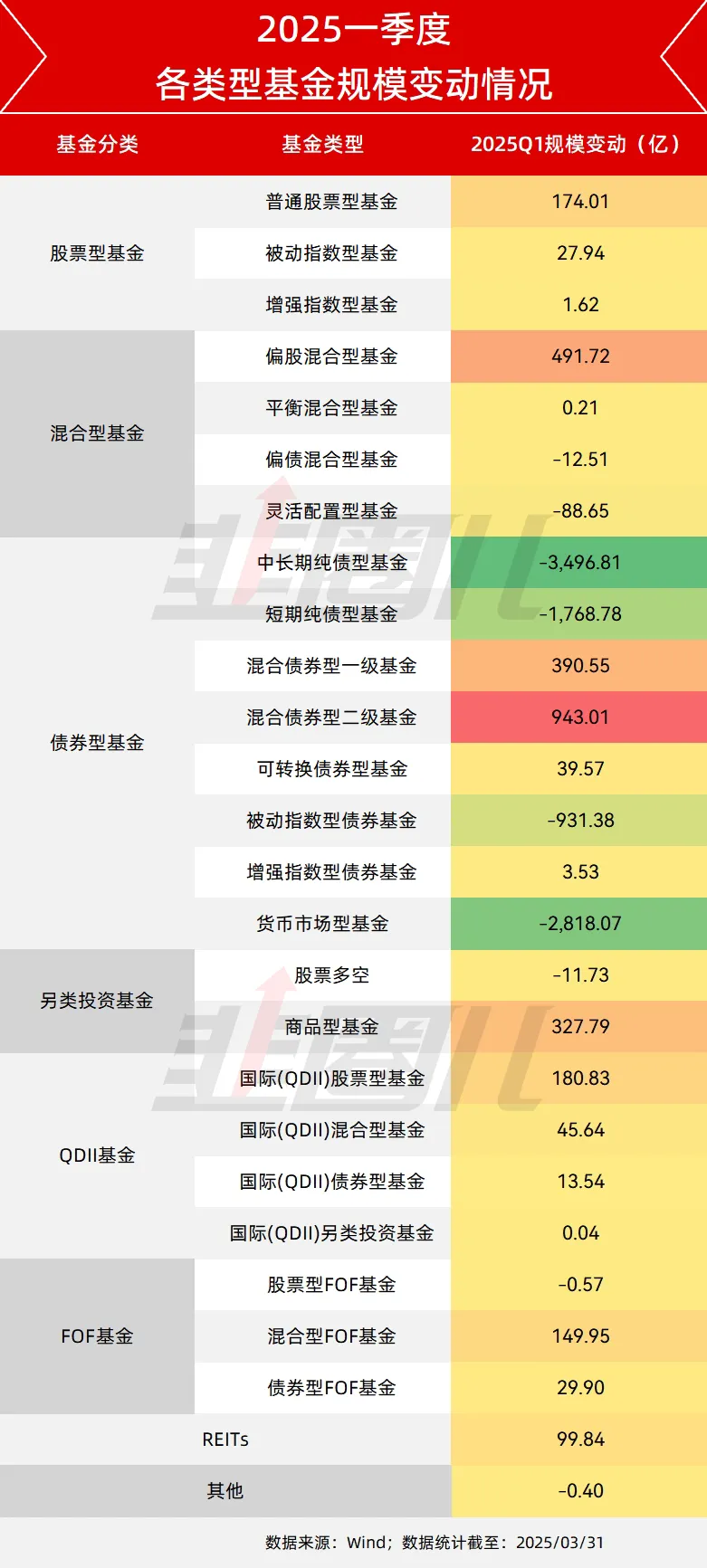

一季度,二级债基是公募规模增长较明显的品类。

在目前外部关税悬而未决,内部刺激政策引而待发的环境下,权益市场和债券市场都选择在一个有限的区间内波动。

债券现在像股票,纯票息的角度比较低,有些债券交易员每天像做股票一样搓波段做交易。

股票现在像睡着了,在下有大资金托底,上等待基本面验证的区间内,波动率也谈不上多高。

在这样的环境下,不管是股还是债都在等待关税进展以及经济数据的进一步验证,因此,综合考量之下还是二级债基为代表的1+1可能大于2的优质固收+,性价比更高一点。

而经历过2年多的普及,现在市场对红利方向的固收+接受程度非常之高。

虽然我也认为从风险收益比角度红利低波+债券的配比是绝好的资产搭配,但也要关注背后的拥挤度和可能的风险。

相比之下,我们也在关注那些策略更冷门的二级债基。

五一假期前,民工推送了一篇还没有被大范围持营的绩优固收+,基本上是一批冷门宝藏,而里面谈到的中信保诚安鑫回报,吸引了我的注意。

中信保诚安鑫回报采用双基金经理制,2024年1月,增聘了江峰作为基金经理,从两人的简历看,预计由他负责权益部分,而陈岚则负责债券部分以及流动性管理。双方各自管好能力圈范围内的事。

据了解,陈岚拥有15年从业经验,9年投资管理经验,擅长宏观研究大类资产配置,负责固收研究、纯债和“固收+”投资。聚焦中高等级信用债,善于领域运用久期调节和杠杆策略,在管的多只产品业绩排名靠前。比如中信保诚景瑞债券A过去一年同类排名前4%;中信保诚景华债券A过去一年同类排名前11%。

而江峰大家都比较熟悉了,代表产品中信保诚多策略混合(LOF)。

截至2025Q1,中信保诚多策略混合(LOF)近三年回报61%,排名灵活配类基金第二名,江峰的策略之一是逆向策略,而在这只二级债基的权益端,就灵活运用了逆向投资思维。

思路:逆向思维

什么是逆向投资思维?

我们知道以中证2000为代表的中小盘指数,在中长期有不输大市值沪深300的原因,可能就在于成长性+估值溢价+指数编制的低吸高抛。

在投资中,我们更介意的其实是第三点。

当然,这是市值加权指数在编制过程中不可避免的问题,一只股票因业绩上市估值大涨带来的市值膨胀,最终被“纳入”指数,反之则被剔除出指数。

虽然保证了指数“优胜劣汰”的生命力,但在交易层面,我们也不得不承认大市值宽基天然更容易去“追涨杀跌”。

但中小盘指数相对还好,其天然具备跌时加仓、涨时减仓的编制优势,所以中小盘与逆向思维从一开始相较于大市值可能较为契合。

在基本面尚可的前提下,如果出现不利消息,中小盘股的下跌空间相对于大盘股显得有限;而一旦市场情绪反转或公司业绩改善,其上涨弹性一般情况下会高于大盘股。

所以该投资思维与整个市场环境也较为贴合。

这种不对称的收益风险比有点接近可转债,所以也有相似之处——

逆向低估时布局,挖掘估值修复的收益。

逆向思维在C端一直有拥趸,可其适用范围还远不止如此。

我们整理了从2004年至今,简单配置90%的债券和10%的个股(比如微盘股指数),中债指数过去20年年化收益率约4%,夏普比率约0.4;加入逆向思维后,年化收益率提升至7%以上,夏普比率提升至1左右。

虽然最大回撤也相应回升,但用能承受的回撤换取更高的收益率,至少说明该策略在某种程度上可能是具备生命力的。

以此为基础的中信保诚安鑫债券,产品A类份额近6个月净值增长率4.20%;2024全年增长9.58%,同类排名前7%,净值曲线大体维持了45的稳健向上。

选股:估值和选股原则

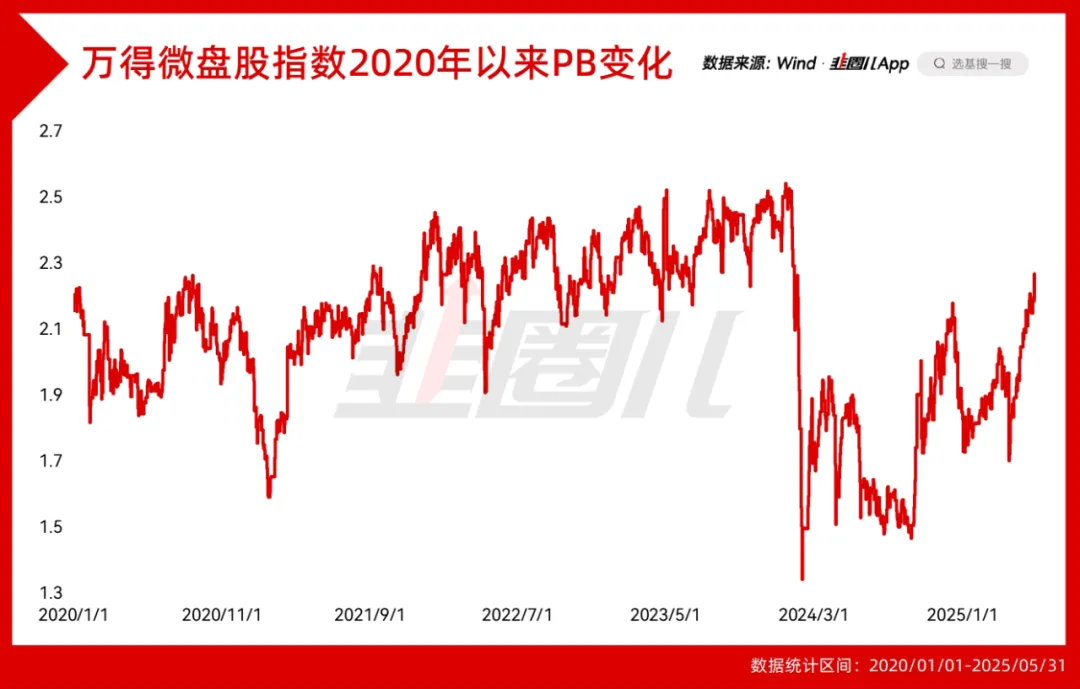

估值角度,万得微盘股指数的PB的区间波动虽然不小,但中短期角度有一定的参考价值,通过复盘可以发现,当PB接近2.5时,存在市场情绪过热的可能,需要谨慎对待。

而截至4月底,指数的PB还在2附近,相对还好。

安鑫回报这只产品在权益端的选股有以下三大特征:

其一,选择基本面良好的股票,不管是大盘还是小盘股,基本面都是尤其重要的,不参与基本面不佳的机会,更要在财报期对可能的风险进行回避。

今年一季度,中信保诚安鑫回报的权益占比调低到了2.57%,应该也是出于这个目的。

其二,重点关注季报披露业绩增速有改善的公司,A股市场在某种程度上对业绩的定价非常敏感,业绩增速的关键改善往往能带来关键的超额,尤其在小市值股票上。

其三,选出股票后按照行业均衡,靠个股等权和极致的分散做配置.

产品的持股非常分散,2025年一季度第一大重仓股占比仅0.24%,自江峰上任以来,管理中信保诚安鑫回报以来第一大持股占比最高时也不过0.34%,通过极度的分散来降低组合风险。

同时通过月度、周度甚至日度的再平衡,实现涨时减仓跌时加仓的目的,也能更好发挥出逆向思维在投资中的效果。

规模:二级债基的策略容量

我们知道逆向思维对交易的灵活度、持仓股票的流动性有更高要求,所以组合的策略容量相对有限,纯权益基金的规模天花板通常不会太高。

好在安鑫回报在权益端显示出来的逆向风格能一定程度上提高规模容量。

当市场热度高,大家都在抢筹的时候,可以把股票卖给市场,而市场低迷,大家忙着抛出股票的时候,又可以更从容的建仓,做市场的对手盘可以降低一致行动时造成的流动性冲击。

我们知道一只二级债基的股票仓位约定在20%以内,考虑到实践中对组合波动率的要求,涉及收益风险特征差异,权益部分投资会更加谨慎,很多二级债基的实际仓位可能会在10%以下。

中信保诚安鑫回报,近四个季度股票资产占基金总资产的平均比例,其实只有6%左右。

这就意味着假如你是一只百亿体量的二级债基,在权益端的规模不过6亿,这样既能保证锐度不被稀释,又能打开规模空间,个人认为或是双赢的设计。

截至2025/3/31,中信保诚安鑫回报的规模不过3.74亿,还有非常广阔的空间,假如未来规模真的不断增长,还可以通过提高市值门槛,扩大选股范围等方式平滑组合。

所以,这样一个二级债基,是不是很适合如今这种,宏观迷茫期、微观复苏期呢?

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。