#好基已就位# 信用债投资的进阶之道:$博时信用优选债券C$的策略解析。

「利率市场化下的收益模式转型」

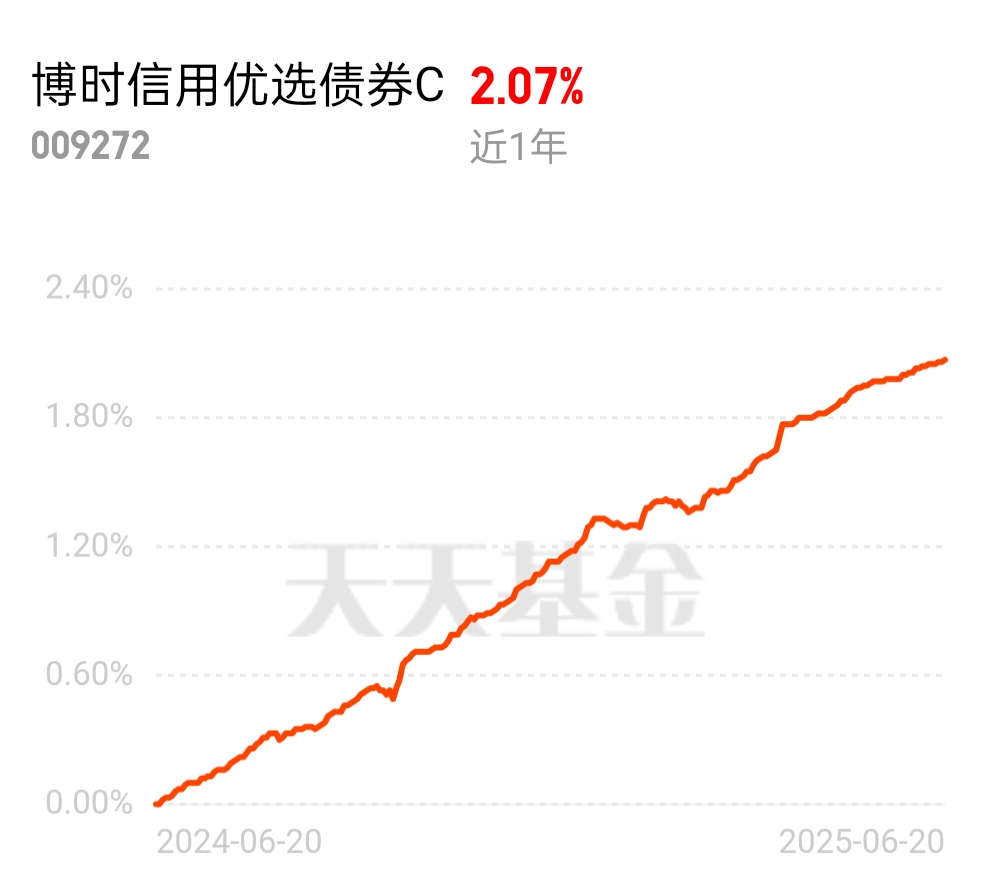

在利率市场化深入推进的背景下,传统存款和货币基金的收益空间持续收窄。2025年6月,国有大行三年期定存利率已降至1.5%,较2023年下降50BP;货币基金七日年化收益率普遍在1.8%-2.0%区间波动。与此形成鲜明对比的是,中短期信用债基金通过票息策略,近一年平均收益达2.5%,博时信用优选债券C以2.07%的收益位居同类前15%。

这种收益差异源于信用债独特的定价机制。信用债收益率由无风险利率、信用利差和流动性溢价构成。在当前无风险利率下行周期中,基金经理通过精选信用利差较高的品种,能够有效提升组合收益。例如,博时信用优选债券C持仓中的"24汉江国资MTN005",其信用利差较同期限国债高出80BP,为组合贡献了额外收益。

「投资策略的三重维度」

$博时信用优选债券C$的稳健表现,得益于其系统化的投资框架:

1. 久期策略:在利率下行周期中,适当拉长久期以获取资本利得。2025年一季度,基金经理将组合久期从2.3年延长至2.6年,抓住了10年期国债收益率下行20BP的窗口期,贡献了0.5%的超额收益。

2. 信用挖掘:通过"宏观-行业-个券"三级筛选体系,挖掘被低估的信用品种。例如,在城投债领域,重点配置经济强省的区县级平台,这些主体受益于地方政府隐性担保,同时估值低于市级平台,存在30-50BP的套利空间。

3. 流动性管理:保持15%以上的现金类资产,应对可能的赎回压力。2025年4月理财赎回潮期间,该基金凭借充足的流动性储备,不仅平稳应对了5%的份额赎回,还抓住市场下跌机会增持高性价比债券。

「风险收益的再平衡」

在追求收益的同时,风险控制始终是信用债投资的生命线。博时信用优选债券C通过多重机制实现风险分散:

信用分层:持仓中AAA级债券占比超85%,AA+级债券占比12%,AA级以下债券严格限制在3%以内。这种结构既保证了收益,又将信用风险控制在极低水平。

行业分散:前五大持仓行业(金融、公用事业、交通运输、建筑、能源)占比均不超过20%,避免单一行业波动对组合造成冲击。

动态调整:建立了"宏观经济-政策导向-市场情绪"三维监测模型,当监测到某行业信用利差超过历史90%分位时,自动触发减持机制。2025年5月,该模型提示房地产行业利差扩大,基金及时减持相关债券,规避了后续价格下跌风险。

「投资者适配与操作建议」

对于不同风险偏好的投资者,博时信用优选债券C提供了多样化的配置方案:

保守型投资者:可将其作为现金管理工具,替代活期存款。以1万元本金计算,持有一年的收益约207元,是活期存款(年化0.25%)的8倍以上。

平衡型投资者:可将其与权益基金搭配,构建"固收+1"组合。例如,70%资金配置博时信用优选债券C,30%配置沪深300指数基金,在控制回撤的同时争取更高收益。

进取型投资者:可利用基金的流动性优势,进行跨市场套利。例如,在国债期货价格低于理论值时,买入期货合约同时增持现券,获取无风险套利收益。

展望2025年下半年,信用债市场将面临"经济弱复苏"与"政策强宽松"的博弈。在这种环境下,$博时信用优选债券C$的中短久期策略将更具优势——既能规避长端利率波动风险,又能通过票息积累获取稳定收益。正如北信瑞丰基金潘琪所言:"城投债的安全垫依然较高,高等级信用债仍是当前性价比最优的资产"。对于追求稳健收益的投资者而言,博时信用优选债券C无疑是穿越周期的可靠选择。

@博时基金 #晒收益#