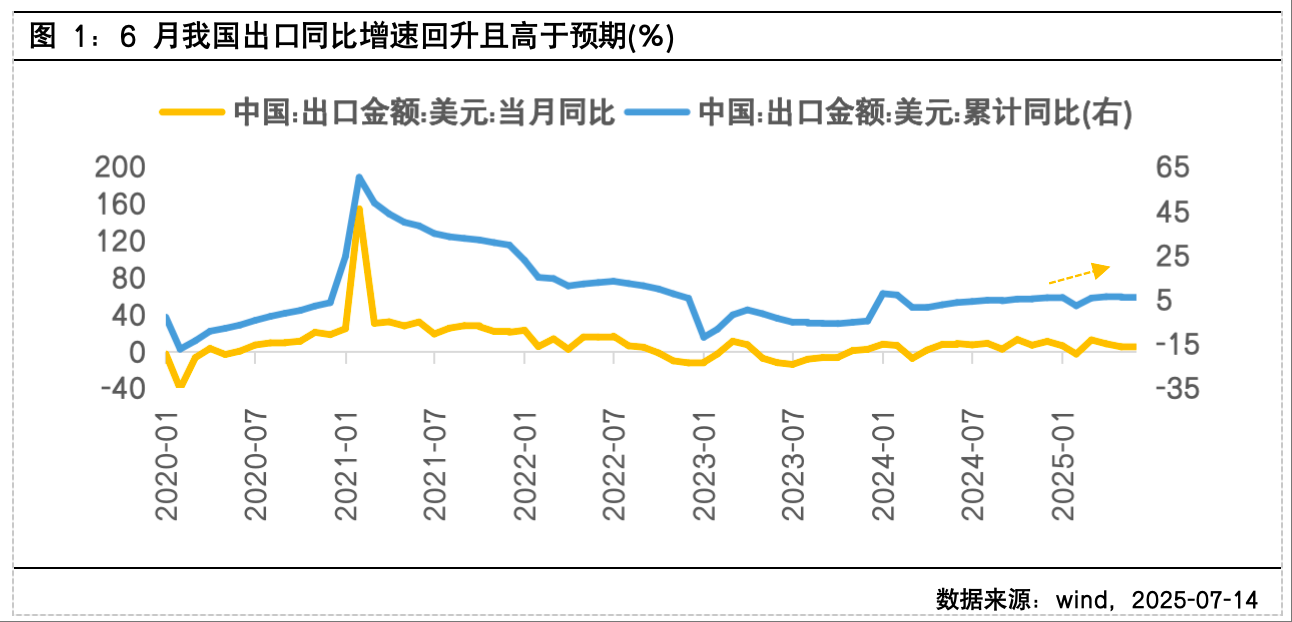

6月我国出口(美元计价)同比增速录得5.8%(预期3.6%、前值4.8%),较5月增速环比上升1个百分点,指向出口韧性仍强,主因对美出口降幅显著收窄,关税“降级”效果滞后显现。整体看,二季度出口保持较强韧性、同比增速高达6.2%,较一季度的5.7%小幅走强、或体现对等关税豁免期全球贸易活动“抢运”效应。全球制造业周期回升、中国制造业竞争力走强亦有支撑。

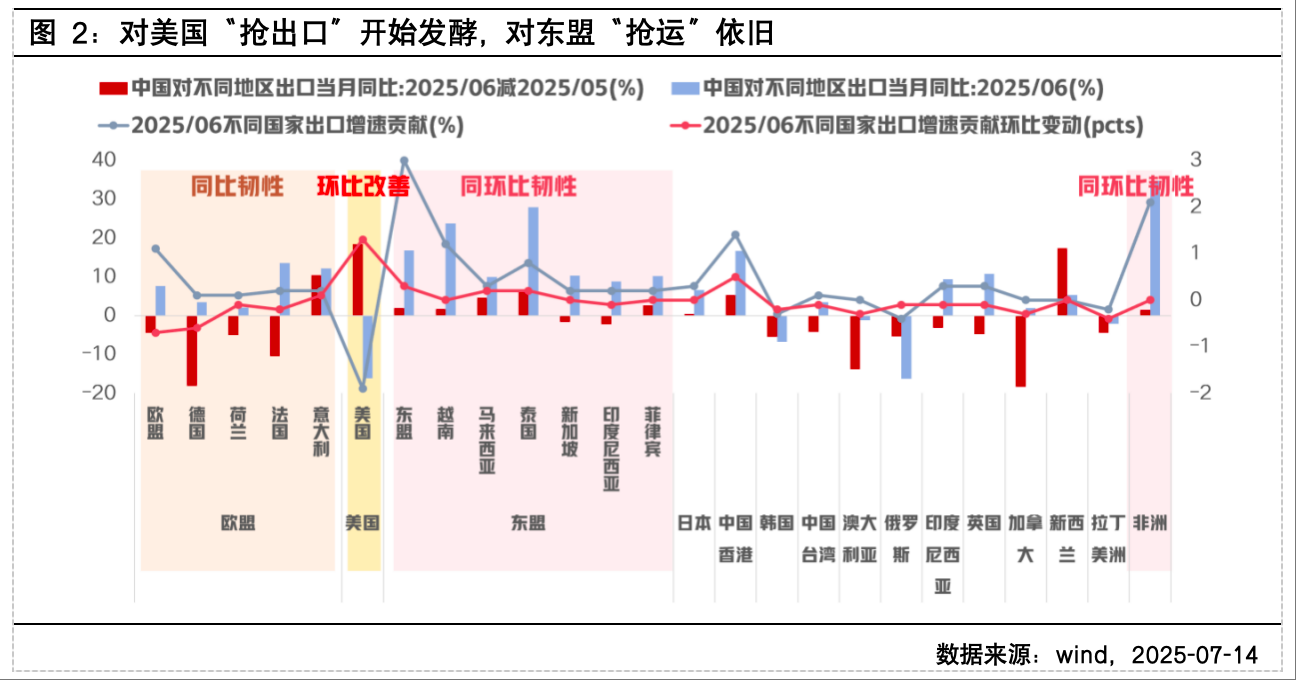

分国别看,对美国“抢出口”开始发酵,对东盟“抢运”依旧

“关税降温”新角色:出口环比贡献主要来自于中对美出口的改善。6月我国对美出口降幅环比收窄18.4个百分点至16.1%。一方面,5月下旬对等关税出现阶段性缓和,SCFI指数(反映即期运价)大幅上升,表明关税缓和明显提振出口商的订单和预期,港口积压货物得以顺利发货,但从出口商订舱到出关或平均耗时2-4周不等,最终5月关税“降级”效果更多“后置”计数到6月数据并显示为对美出口大幅回升。

“抢转口”+开拓新市场,对东盟、非洲出口延续高增,对欧盟出口小幅回落。一方面我国对东盟地区的出口维持反弹,6月我国对东盟出口同比增加16.8%。另一方面,虽然对欧盟抢转口环比趋弱,但去年同期低基数效应继续支撑其同比数据多增。海关发布会上也提到,上半年我国对东盟、中亚、非洲等新兴市场出口增速都达到两位数,对东盟出口机床、对中亚出口农业机械、对非洲出口纺织机械等都明显增长。

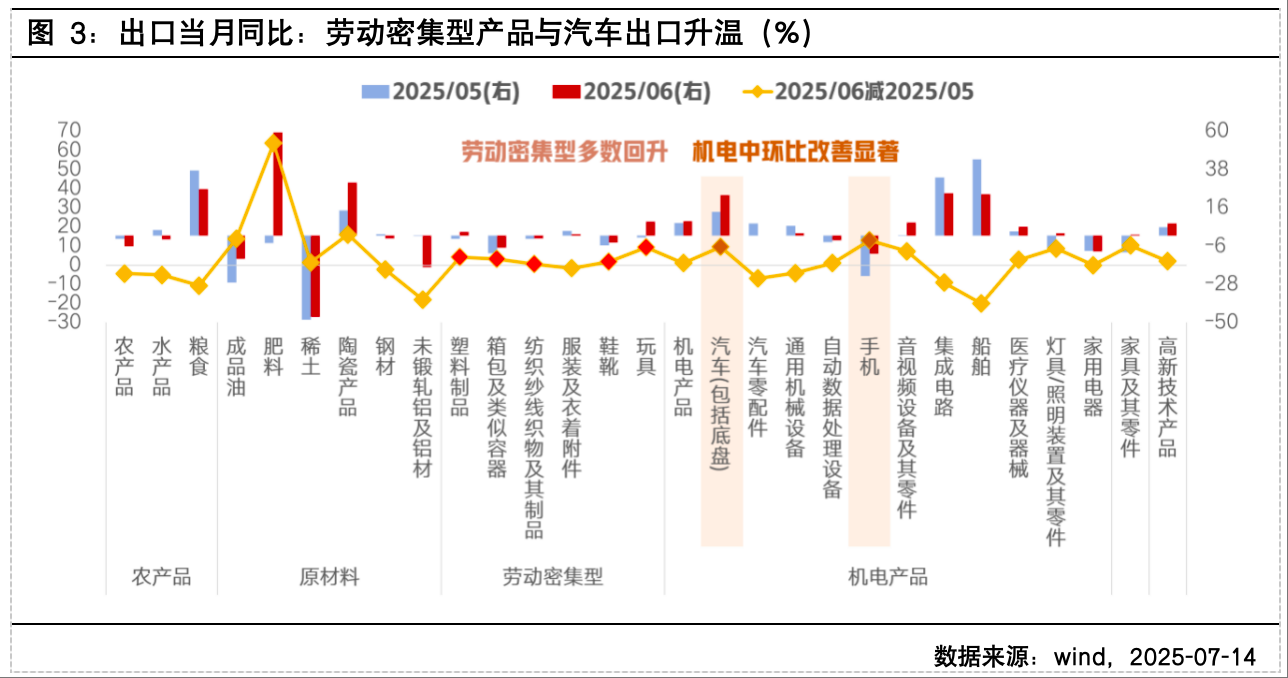

分商品看,劳动密集型产品与汽车出口升温较显著

从产业链来看,1)6月机电产品出口同比增速回升1个百分点。机电产品中,或受抢出口带动终端消费品出口改善影响,汽车、手机同比增幅环比5月改善明显。2)劳动密集产品中,除服装外其他商品6月同比增幅较上月均有提升。

劳动密集型产品和机电出口均有所上行,中国具有产业链优势和暂时享受关税豁免的品类表现偏强。例如,受关税降温提振,前期劳动密集型产品出口增速多数开始回升,玩具出口增速则可能受潮流品牌影响明显提升,原材料或更直接受转口提振。

向后看,外需的持续性问题,依然是影响市场的重要变量

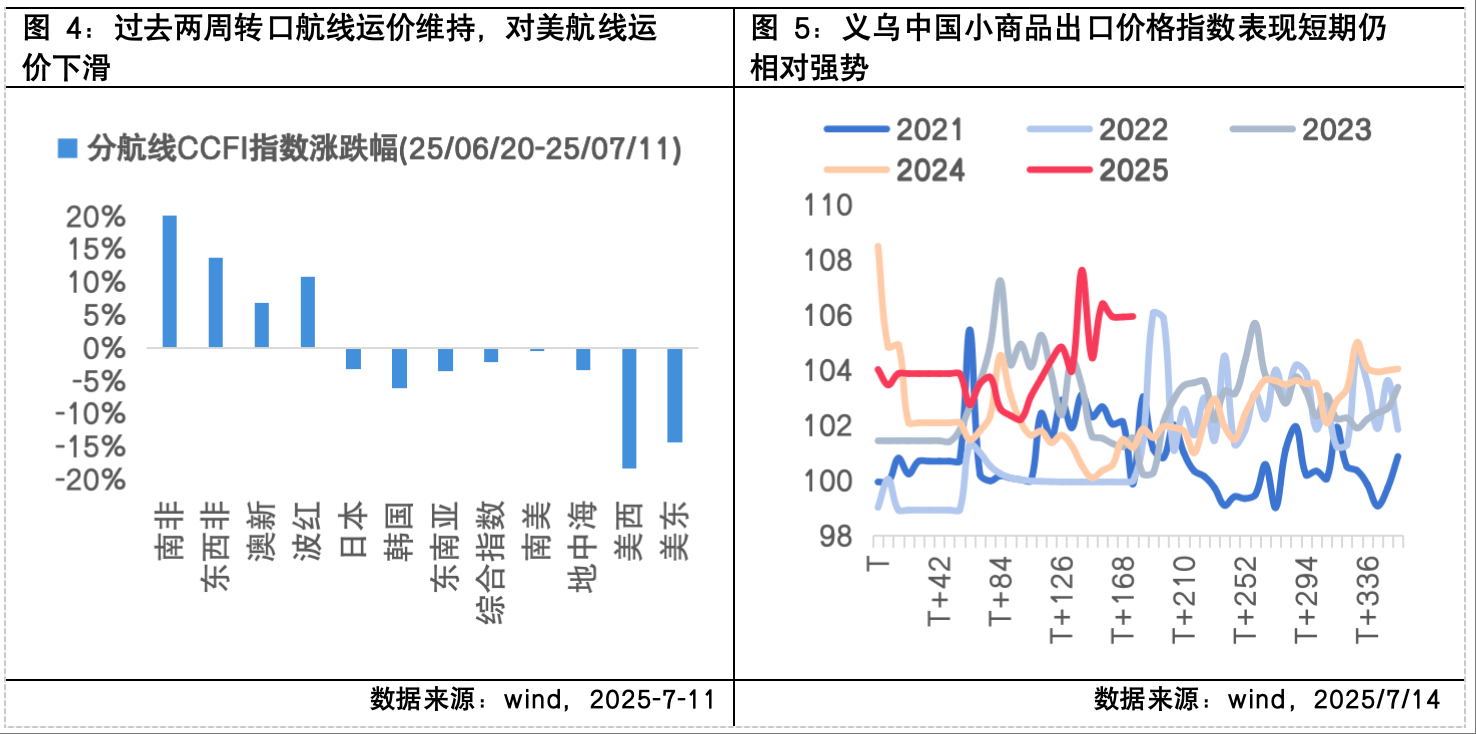

短期内,关税暂缓窗口的存续、关税对于出口价格的提振,仍能对出口起到支持作用。目前中美对等关税缓和期或于8月到期,预计对美抢出口仍能维持7月数据表现,新一轮关税前对东盟的抢运影响,表现仍有韧性。

但值得注意的是,长期看需注意阻碍转口贸易的贸易变量。8月起美越贸易协定要求对通过越南转运输美的其他国家商品征收40%关税,后续转口贸易或有一定程度受阻,“抢转口”效应预计退坡,前期美国抢进口、囤积库存的透支效应也可能逐步显现,叠加关税对我国出口的冲击和外需下行效应,后续出口转负可能性加大。

$富国中证新能源汽车指数(LOF)C(OTCFUND|013048)$

$富国中证消费电子主题ETF发起式联接C(OTCFUND|015877)$

$富国中证消费50ETF联接C(OTCFUND|008976)$

$富国全球消费精选混合(QDII)人民币C(OTCFUND|012062)$

#两家酒企业绩变脸 行业寒冬来临?##上半年社融增量超22万亿!如何解读?#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。