#3月A股春季攻势能持续吗?#近年来,由于我国新兴市场特征犹在,难以形成长期共识的主线方向,行业轮动现象越发明显。在此背景下,立足全行业视角,均衡布局高性价比资产的均衡型基金或更适配当前市场。

市场蓄势筑底期,行业轮动较快,主投单一赛道的产品波动回撤较大,且结构性行情中,多市场情形应对较难;均衡配置型、严控波动的产品,或许能给信心偏弱的投资者带来更好的布局体验。

相较于专注单一行业或主题的基金,均衡型基金在全市场中均衡配置行业和个股,因此,其不过度追求行业景气度,博取短期涨幅,而是更重视长期收益,同时也能够有效弱化单一行业表现不佳的风险,在风格轮动中更能获得较为稳健的超额收益。但事实上,着眼于全行业,从中甄选出优势行业和个股并非易事,对于基金经理的选股能力和能力圈均有较高的要求。那均衡型基金的优势有哪些呢?

优势1:均衡配置,避免踏错风格

回顾过往几年的市场行情,行业轮动加快,很少有人可以通过选对市场风格持续赚钱。尤其是每次站在当下,我们都很难准确判断未来到底是哪种风格占优。而当我们意识到风格切换的时候,往往已经晚了。

因此,选择多行业均衡型基金就可以弱化市场的风格风险,无论哪种风格表现好,基金整体表现都不会太差。

优势2:精选个股,追求超额收益

均衡型基金从多行业中优选出龙头或基金经理认为的性价比最高的优质个股,其持有过程中的业绩表现大概率要好于整个行业的平均表现。

优势3:不追热点,淡化短期择时

从A股的历史走势来看,在投资过程中,我们需要进行一定程度地择时才能够获得相对满意的收益,否则便容易坐过山车。

而一些长期业绩优秀的均衡基金,我们可以长期拿着,虽然不能做到业绩最佳,但是长期来看,能稳稳跑赢沪深300。

优势4:行业中性,弱化了行业风险。

我们知道,每个行业都有自身的行业风险。选择多行业均衡型基金则弱化了这种风险,承担更多的是大盘的系统性风险。当然,只能是弱化,不可能完全做到消除行业风险。一般来说,行业均衡型基金单个行业占比不超过20%,最高不超过25%(这个没有量化标准)。因为,单个行业占比过大,那么,行业兴衰对基金的影响势必较大。弱化了风格风险,避免踏错。

A股历史上呈现出了非常明显的风格轮动的特征。投资从后视镜看容易,但是,站在当下看未来,我们很难判断未来一个月,半年,一年到底是哪种风格占优。对于大部分投资者,我们很难做到准确切换。

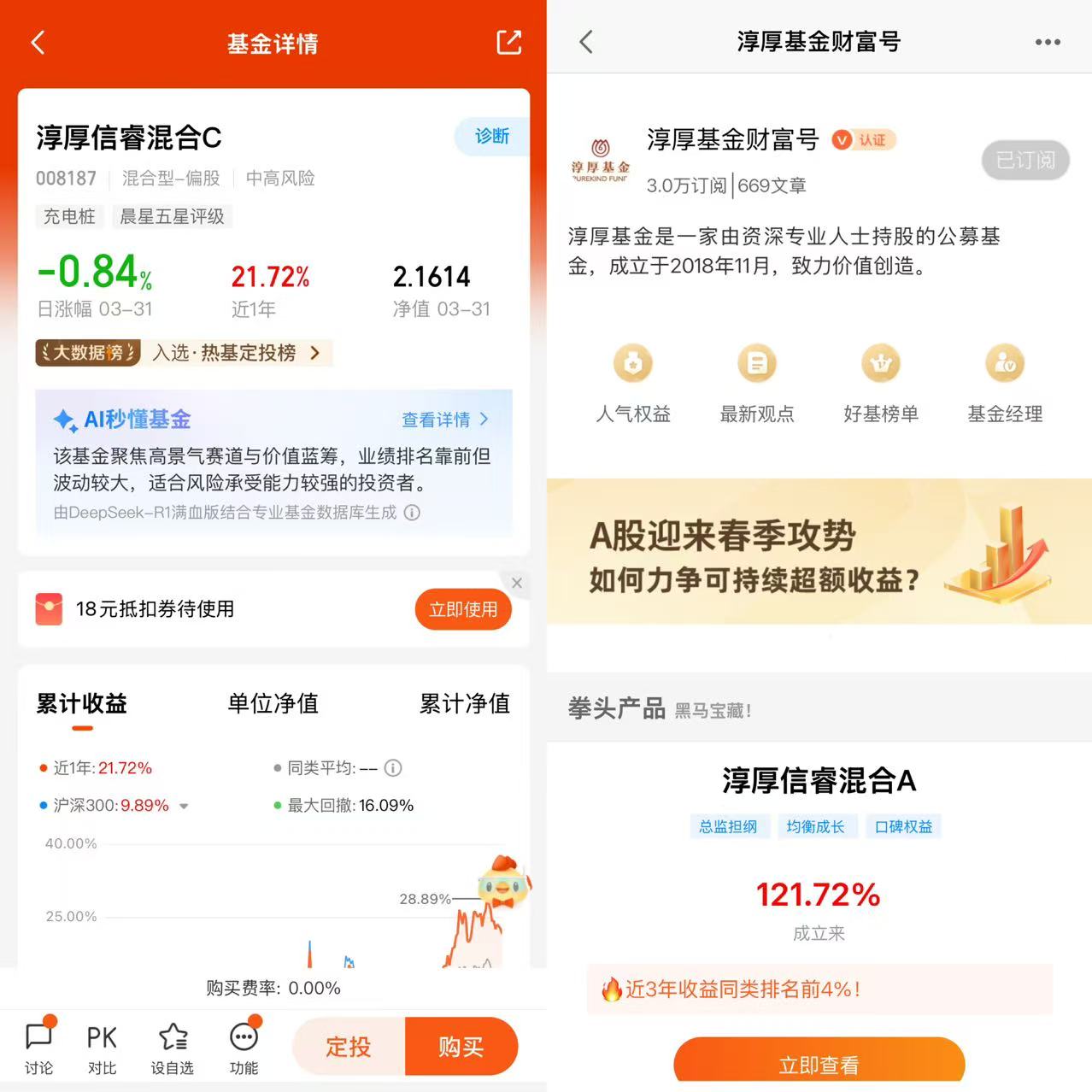

当我们意识到风格切换的时候,行情往往已经走了一波了。提前左侧布局也可能因为风格迟迟不切换而怀疑人生。切早了或者切晚了,都可能影响收益。 均衡型基金在均衡的基础上根据基金经理偏好适度偏离,弱化了风格风险,无论哪种风格表现好,基金整体表现都不会太差,提高了持有者的体验感。 优势5:行业中精选个股,优中选优。 溯源投资收益,最主要的就是估值提升、企业盈利增长、分红。和到底属于哪种风格、哪个行业并没有太大关系。差行业中也有表现优异的个股。 投资说到底看的是估值和盈利的匹配度,做出不同选择是源于基金经理有的更看重成长,对企业发展前景充满信心;有的更喜欢价格便宜,估值低,这过程是一种性价比上的取舍。 均衡型基金从多行业中优选出龙头或基金经理认为的性价比最高的优质个股,其表现大概率要好于整个行业。尤其对于那些企业商业模式差异较大,业绩良莠不齐的行业。例如医药。行业内的一些低效公司会拖累整个行业的表现。 优势6:对择时要求相对低,适合长期持有。 行业/主题基金,或具备极致风格偏向的基金对择时的要求更高。从超长期来看,大部分行业基金跑不赢沪深300指数。在投资过程中,我们需要进行一定程度地择时才能够获得相对满意的收益,否则便容易坐过山车。而一些长期业绩优秀的均衡基金,我们却可以长期拿着,虽然单年不可能做到业绩TOP,但是,长期来看,妥妥跑赢沪深300。 淳厚信睿混合C基金践行“均衡成长”策略,全赛道均衡布局,核心选股组合覆盖出海制造、泛AI、能源变革、深度价值、消费复苏等多条主线。这种投资策略使得该基金能够在不同市场环境下都保持相对稳健的业绩表现。 基金经理通过中高换手率灵活应对市场风格切换,积极把握市场投资机会。例如,在2020年拥抱“核心资产”、2021年把握新能源板块的结构性行情等。这种动态再平衡的投资艺术使得该基金能够及时调整投资组合,顺应市场变化。

精准的行业轮换为淳厚信睿混合C基金带来了超额收益。不同行业在经济周期中的表现存在着明显的差异。在经济复苏阶段,周期性行业如钢铁、煤炭等往往率先受益;而在经济转型升级时期,新兴产业如科技、新能源等则更具发展潜力。

专业的投资团队是淳厚信睿混合C基金成功的关键保障。投资是一项高度专业化的工作,需要具备丰富的知识、经验和敏锐的市场洞察力。淳厚信睿混合C基金的管理团队由一群资深的投资专家组成,而基金经理由陈文和薛莉丽共同掌舵,拥有深厚的金融理论功底和多年的实战经验。团队成员不仅具备宏观经济分析能力,能够准确把握经济形势的变化趋势,还擅长行业研究和企业基本面分析,能够挖掘出具有投资价值的优质标的。此外,团队还建立了完善的风险控制体系,对投资组合进行实时监控和动态调整,确保基金的风险水平在可控范围内。

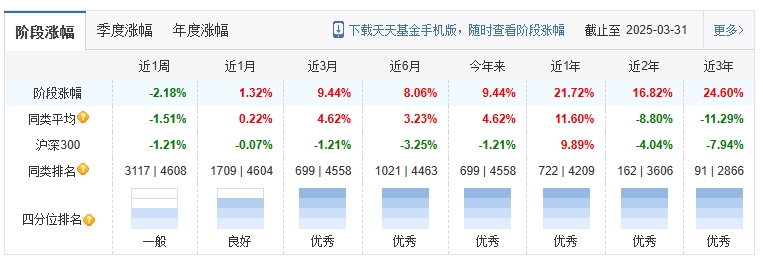

从历史业绩来看,淳厚信睿混合C的表现相对稳健且优异。从收益率来看,该基金近3月涨幅为9.44%,近1年涨幅为21.72%,近3年涨幅为24.60%。自成立以来的累计涨幅更是高达116.14%,基金在中长期内具有较强的盈利能力。此外,从年化收益率来看,其年化收益率也保持在较高水平(年化回报16.41%)。在同类基金中,淳厚信睿混合C基金的业绩表现也相对突出。以近5年为例,该基金在同类基金中排名13/962,处于中上水平。同时,从四分位排名来看,该基金也表现不俗。 基金在市场上也获得了广泛的认可。

从年度表现来看,该基金在多数年份都取得了正收益。特别是在2020年、2021年和2024年,收益率分别达到了65.78%、22.37%和17.47%,均超过了同期业绩比较基准。尽管在2022年和2023年市场波动较大时,该基金也出现了小幅亏损,但整体而言,其业绩表现仍然稳健。

从持仓情况来看,该基金的前十大重仓股主要集中在电力设备(18.35%)、传媒(9.91%)、电子(6.77%)为核心,家电(5.03%)作为防御配置。前十大股票持仓占比合计为24.39%,持仓股票包括宁德时代(7.87%)、腾讯控股(7.05%)为两大核心持仓,搭配生益科技、美的集团等中盘成长股。前十大重仓股市值风格覆盖大盘(49.89%)与中盘(19.6%)。这些股票的持仓比例和表现对基金的业绩具有重要影响。 均衡型配置的优点在于不挑市场风格,不太容易错过很大的市场机会。当遇到风口的方向,我们享受市场的上涨;遇到不在风口的方向,还能够尽量控制回撤的幅度,这样使得基金产品的净值有机会持续增长。均衡型配置还可以规避单一行业黑天鹅对于组合不可接受的伤害,因此震荡市下均衡配置!关注淳厚信睿混合C,从而能够享受到震荡市场下的红利! 在A股投资中,有很多博热点、重弹性的基金脱颖而出,但最大的问题就是持续性不强,来得快去得也快,这样的结果是很难控制住回撤,给投资者带来巨大的伤害。 所以对广大投资者来说,均衡风格或是适合更大多数投资者的品种之一,较高的风险收益性价比拿起来或能减少一些焦虑。对基金管理者来说,较好的组合风险控制能换来持有人的耐心和信心,是一个双赢的选择。 投资就是情绪极点时的逆人性 这段时间,市场的波动不小,很多人对当下的权益市场也很悲观。但和市场主流的预期不一致,这其实也是超额收益的来源。 站在当前时点,A股有很多估值便宜、成长性不错的公司,给了基金经理不少可以深入研究、挖掘好标的的机会。 从历次牛熊的复盘来看,市场风险最高的时候,往往是大家对未来充满信心的时候;而历次大涨的前夜,空气中永远弥漫着“A股不值得”的悲观。 战胜了人性弱点的朋友,才意味着把一只脚迈进了等待收获的大门。投资,永远是一个逆人性的事。@淳厚基金