——长期持有基金,为何如此艰难?对基金的研究程度究竟可以达到多深?信息披露不足是长期持有基金的障碍

基金经理和基金销售经常会劝我们:不要被短期波动干扰,选择自己认可的基金,慢慢定投,长期持有。

并且会列举一堆各种各样的数据佐证,长期持有确实能赚钱。

问题是,“长期持有”1秒钟说完,但日子是一天天过的——每一次剧烈波动,每一个突发事件,每一个机会引诱,每一次打开账户,每一次支付账单,其中的酸甜苦辣只有自己知道。

基金,你必须给我们一个更充分的理由,我们才能坚定的持有你!

一、坚定从何而来?

能给我们带来坚定的,无非是两种形式:

一种是稳定回报型,比如债券基金这种净值稳定增长的,长期持有还是比较容易的。

就像一个有稳定工作的老公,下班准时回家,平时给你稳定交工资、交公粮。你都不用怎么守着(研究)他,非常放心。

下面3张图分别是近5年、10年、20年债券型基金和权益型基金的走势对比(截至2025-6-5)

不过本文探讨的是权益型基金,他的波动是剧烈的,就像一个经商的老公,平时经常不着家、经常喝醉酒,生意好时给带回很多钱,生意不好时又贷款很多钱。

面对这种老公,维系婚姻总是比较难的。你必须对他有足够的了解、足够的信任,还要经常盯着他,才能长相守。

但对比第一种老公,第二种老公可能会给你带来更多惊喜:他更有趣,对他了解越多,越觉得好玩。假如你看对了人——他真的能力很强又忠诚可靠——你坚定持有的时间越长,回报越多。

当然,你也很有可能看错,离婚(亏钱)收场。

所以,当我们在挑选权益资产的时候,别听他嘴上的忽悠,说什么天长地久(长期持有),我们必须在相亲阶段,对他的背景进行非常充分的调查,建立起充分的信任才行。

二、研究权益型资产,需要什么客观条件

不研究基金或股票,只是想着低买高卖、哪个赚钱买哪个,这种显然不是投资(婚姻),可归为投机(yp),这里不做讨论。

研究股票或基金,需要什么客观条件呢?我认为有这几条:

1、有详尽的、真实的公开信息

2、信息及时披露

3、有长期、可查阅的历史数据

还是用找对象举例:如果对方的资料详细、学历高、过去履历优秀、为人真诚、信息秒回、随时可以接视频...

总之,你能找到足够多的理由判断他是个好人、聪明人,那么即便他做生意偶尔波动、偶尔不回家,你还是会信任他的。

对应到股票,大部分上市公司都有多年的经营记录,截至2025年5月,A股所有上市公司的平均成立年限为18.34年,公开信息详尽,并且日常会及时披露公开信息,还可以问董秘或参加股东大会。

只要你认认真真做研究,就能大致判断出公司好坏。经过研究后,选出了好行业、好公司、好管理层,就是你坚定持有的底气。

那么研究基金呢?

三、研究基金经理的难度非常大

买(主动)基金就是买基金经理。可是研究基金经理,比研究股票难多了。这不是态度或勤奋的问题,而是能不能达到的问题。

基金相比股票,公开资料太少,历史数据太短,资料真实性不够。

导致我们很难有足够的置信度去坚定持有。

有些基金经理在公开场合基本上不介绍自己,还要求你长期持有,这种纯粹是耍流氓。

还有许多经理的公开信息很少,别说是人物访谈了,连年龄和学历都查不到,这种情况下,深度研究无从谈起。

当然,大部分经理还是会介绍自己的,应该说他们很擅长宣传自己,经常路演,可能已经反复自我介绍几百遍了,话术已经打磨的非常好了。投资框架和投资逻辑说得头头是道,都标榜自己是价值投资。你要自己掌握相当多的投资知识,加上一定的识人能力,才能判断好坏。

不能因为基金经理说的好就买他,你还要对他进行定性 定量的全面分析。

目前绝大部分基金经理的公开资料,只有基金展示页面、定期报告(还有些写的敷衍)和几篇第三方分析文章(有些还是软文)。这些内容常常不足以支撑“长相守”。

还要看他是不是知行合一、长期业绩如何。在A股,一般至少要一轮周期(7年)才能判断基金经理的大致能力。更有人说,识别出一个好投资人至少要10年之久。

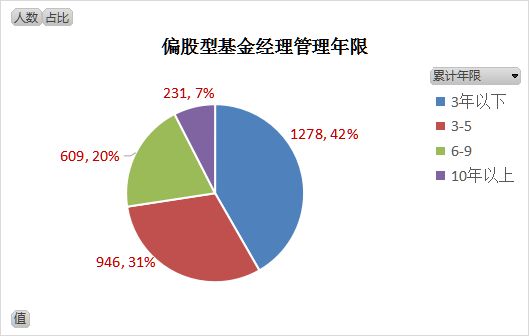

可是,目前市场上任职超10年的偏股型基金经理仅有200多个,可选择的太少。有73%的基金经理管理年限不足6年!(数据来源:choice,截至2025-6)

更郁闷的是,等我们好不容易识别出了一个好经理,此时往往为时已晚——他的管理规模可能已经很大了,影响超额收益了;或者他开始在公司担任管理层了,没有那么多精力在投资了。

除非你具备很强的判断能力,能在很早期的时候笃定的判断出好经理,但考虑到大部分新锐经理的公开信息非常少,这是不可能完成的任务。

段永平也说过类似的话:没有10年8年的可追溯历史,很难了解一个公司,了解一个小(新)公司几乎是个不可完成的任务,除非开公司的人刚好是你以前就认识了很久的人。

最倒霉的是,好不容易研究发现的好经理,没多久就离职了(比如董承非、丘栋荣、曹名长、鲍无可、周海栋等),前面的研究全都白干!~想象一下吧,你考察了很久的相亲对象,你刚决定跟他在一起,他却喜欢别人了。

四、指数基金会更容易吗?

有人说,那我不研究基金经理了,直接买指数基金。

指数基金更容易研究吗?对指数基金更容易坚定持有吗?

我认为这对普通投资者来说也很不容易:

宽基指数基金,编制规则简单明了,投资难度确实低一些。但宽基指数涨跌与国运和经济周期高度相关,你必须对此有深刻的研究。问题是,这种宏观的东西,谁能判断的很清楚?

Smart beta指数基金,编制规则一个比一个复杂,且大部分Smart beta指数发布时间并不长。历史走势究竟有多少过度拟合?编制规则未来是否会长期有效?这也需要研究,但未必能研究到很有把握。

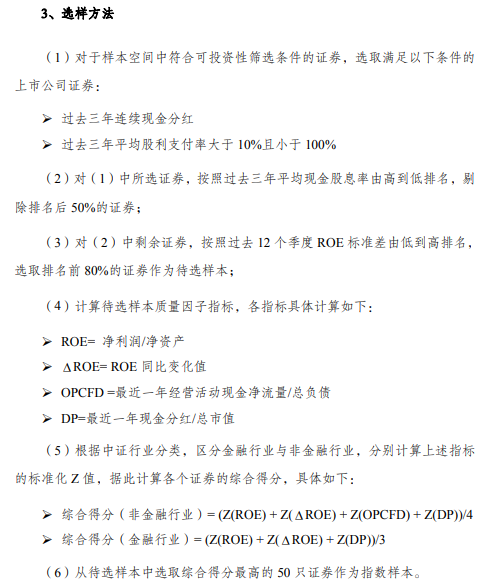

下图为某指数的编制规则,大家可以感受一下

行业/主题基金,我觉得是最难研究的,大部分新兴行业都是(渣男),波动剧烈。看起来都有美好的成长空间,但还要考虑价格、竞争格局、产业政策、技术演变、资金偏好等,不确定性更多,太难坚定了。

总结一下,虽然总是有人教育我们要长期持有,但现实条件是,非不想也,实不能也。

对于主动基金来说,基金信息披露不足常常是制约长期持有的客观原因。无法长期持有,那必然难以赚到基金收益。

当然,即便信息不足,我们还是要尽可能的去研究,竭尽所能去了解基金和基金经理的一切。

基金公司其实也是想做好的,政策也在不断的引导,总的来说是这几年信息披露是越来越好了。

其中,有些基金公司在信息披露和投资者互动方面走在更为出色,特别点名表扬中泰资管,旗下基金经理的公开访谈和路演非常多,每个季度都会固定出来交流,对投资者持有非常友好。

下篇文章探讨一下基金投资与价值投资的矛盾,欢迎大家持续关注我们。

如果觉得文章有帮助,请点个赞或设个星标,我们一起共同成长。