#正式确认为红人#在当前低利率环境下,红利资产正成为全球资金的"避风港"。作为价值投资者,我认为港股红利资产在当前市场环境下更具投资价值,尤其适合中长期配置。港股红利资产不仅股息率更高,估值更具吸引力,还通过行业多元化平衡了传统红利基金的单一结构,为投资者提供了更好的风险收益比。#券商价值重估行情:板块低估低配#

前海开源沪港深裕鑫C是一只专注红利资产的混合型灵活配置基金,在2025年8月市场波动中展现出其独特的投资价值。该基金通过聚焦港股高股息央国企,构建了兼具收益性和防御性的投资组合,在利率下行周期和市场不确定性增加的环境下,提供了稳健的资产配置选择。基金经理王霞凭借丰富的低估值选股经验,采用左侧交易策略,在2025年上半年取得10.33%的年内收益,近一年收益达19.97%,显著跑赢同类平均水平。

一、基金基本概况与投资策略

前海开源沪港深裕鑫C基金成立于2017年3月23日,截至2025年6月30日规模为12.87亿元 ,由王霞和毕建强共同管理。该基金属于混合型灵活配置基金,风险等级为中高风险 ,股票资产占基金资产的比例为0%-95%,其中投资于港股通标的股票的比例占基金资产的0%-95%,现金或到期日在一年以内的政府债券比例不低于5%。

基金的业绩比较基准为沪深300指数收益率50%+恒生指数收益率20%+中证全债指数收益率30% ,体现了其跨市场配置的特性。

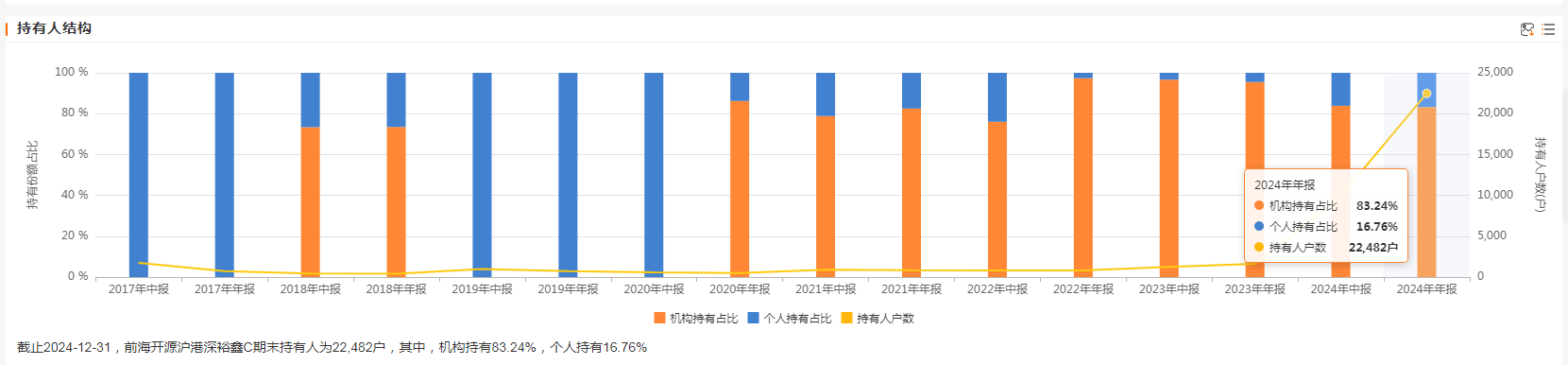

机构投资者认可度高。截至2024年末,前海开源沪港深裕鑫C机构投资者占比达83.24%。

该基金的核心投资策略是专注红利资产,主要投资于港股市场中高股息、低估值的央国企龙头企业。

基金经理王霞擅长从宏观视角挖掘被低估的金融、能源股,采用”估值猎手”策略,在市场恐慌时寻找安全边际高的标的。毕建强于2023年3月加入后,为组合补充了科技和消费行业的视角,形成”稳中求进”的互补。

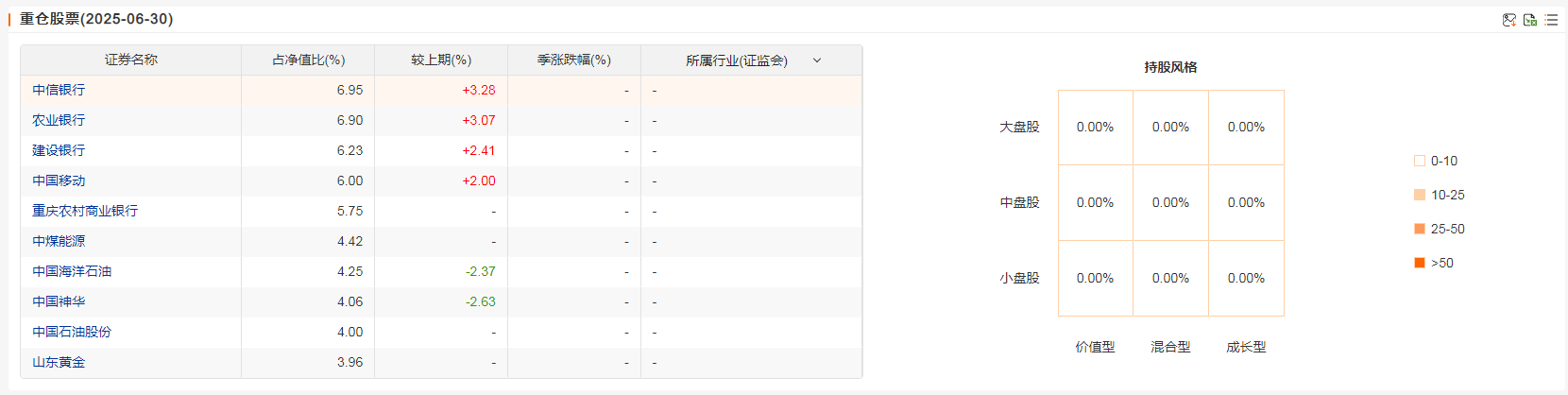

基金持仓结构以股票为主,但现金及其他资产占比较高,截至2025年6月30日,股票占比62.88%,现金占比46.30%。前十大重仓股占比合计52.52%,主要集中在银行、能源、通信运营商等低估值高股息率的板块,中信银行(6.95%)、农业银行(6.90%)、建设银行(6.23%)、中国移动(6.00%)、重庆农村商业银行(5.75%)等。

基金的投资风格偏向”个股精选”和”行业轮动”,强调在不同市场环境下灵活调整配置。王霞的交易风格相对偏左侧,偏好在底部区域加仓,在交易拥挤的区域减仓。这一策略在震荡和下跌行情中显示出明显优势,历史数据显示该基金在港股通央企红利指数下跌行情下的跑赢胜率高达100%,超额收益均值达21.18%。在震荡行情中也有75%的情景跑赢基准指数,超额收益均值为7.43%。

二、业绩表现与风险收益特征

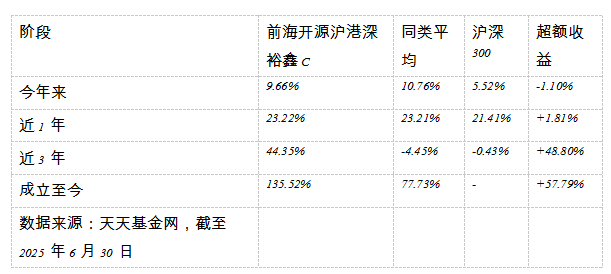

前海开源沪港深裕鑫C基金的业绩表现十分亮眼。近三年平均年化收益达12.68%,超过97%的同类基金 ,成立以来总回报率达133.01%。截至2025年8月19日,该基金年内收益率为8.91%,近一年收益率为19.97%。从同类排名来看,该基金近3年排名84/2039(前3%),展现出长期优异的超额收益能力。

从风险收益指标来看,该基金展现出良好的风险控制能力。近3年最大回撤为-21.07%,低于同类平均的-37.96%,年化波动率为17.08%,同样低于同类平均的16.38% 。近三年夏普比率高达0.62,比同类95%的基金都要优秀,也意味着在承担单位风险的情况下,基金为持有人带来了可观的回报。

与业绩比较基准相比,该基金表现出色。近3年超额收益达39.20%,成立至今超额收益达111.02% ,长期跑赢基准。

三、持仓结构与行业配置

前海开源沪港深裕鑫C基金的持仓结构以港股央国企为主,前十大重仓股占比合计52.52%,主要集中在金融、能源、通信三大行业,展现出较高的行业集中度。截至2025年6月30日,金融行业占比31.35%,原材料占比12.44%,能源占比8.25%,通讯业务占比6.00%,信息技术占比4.83%。前十大重仓股包括中信银行、农业银行、建设银行、中国移动、重庆农村商业银行、中煤能源、中国海洋石油、中国神华、中国石油股份和山东黄金,均属于港股市场中高股息率的龙头企业。

从个股选择来看,该基金偏好具备稳定分红能力的央国企,平均股息率超过6%。基金经理会结合AH溢价率和公司基本面进行筛选,尤其关注那些在港股市场估值极低但分红大方的成熟企业。建设银行H股较A股折价28%,但股息率却高出1.2个百分点,形成”低估值+高分红”的双重吸引力。

值得注意的是,该基金的行业分散度可能存在一定风险。虽然材料中提到”行业分散度高”,但前十大持仓中金融占比超20%,且整体行业配置集中在少数几个高股息板块。相比之下,港股通央企红利指数覆盖10个行业,其中金融业、工业和能源业权重占比分别为27.17%、22.40%和16.96%,行业分布更为均衡。这表明前海开源沪港深裕鑫C基金可能在行业配置上更为集中,增强了收益弹性但也放大了风险。

四、基金经理能力与投资风格

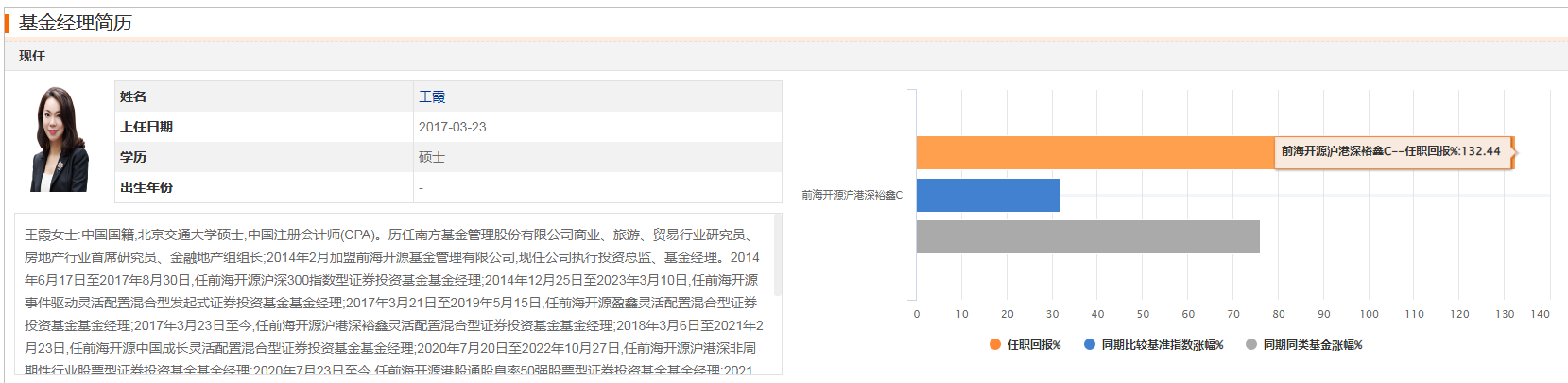

基金经理王霞是该基金的核心管理者,自2017年3月23日基金成立以来一直任职。王霞具备11年以上的证券从业经验,管理学硕士背景,中国注册会计师资格,历任南方基金管理有限公司商业、旅游、贸易行业研究员、房地产行业首席研究员、金融地产组组长 。其投资风格偏向左侧交易,在市场恐慌时寻找被低估的金融、能源股。

王霞的选股逻辑强调排除”价值陷阱”,优先选择现金流稳定、分红可持续、商业模式风险小的个股 。她擅长从宏观视角挖掘被低估的央国企,在2023年高股息策略成为港股市场最受欢迎的投资方向时,凭借这一策略获得2.79%的正收益,同期港股通央企红利指数为-2.01%。其历史重仓股共91只,其中59只取得了估算持仓累计正收益,占比为64.84%,估算持仓收益率分布在-36.75%~193.34%,平均值为14.49%,中位数为7.97%。

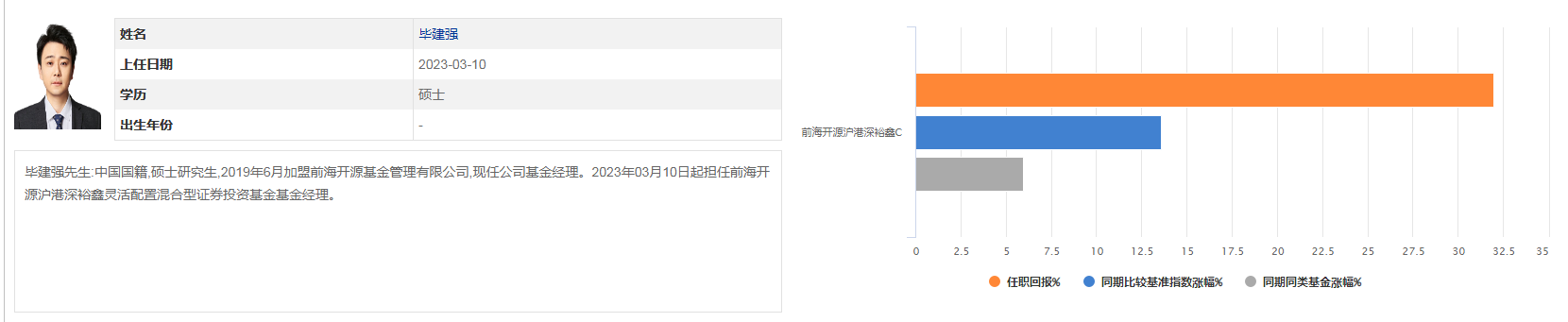

毕建强于2023年3月10日加入管理团队,累计任职时间2年又164天,管理规模19.34亿元 。他的加入为组合补充了科技和消费行业的视角,但港股投资经验相对有限,此前主要管理非港股产品。在王霞主导的红利策略框架下,毕建强可能更多负责对科技、消费板块的研究跟踪,而非直接参与港股红利资产的选股。

王霞的任职回报表现不一。她管理的前海开源沪港深景气行业精选混合基金在任职期间亏损45.31% ,而管理的前海开源沪深300指数型证券投资基金期间回报为52.74% 。这种差异反映了她对不同市场环境和资产类别的适应能力。在红利资产领域,她管理的前海开源港股通股息率50强股票基金表现突出,近一年收益在同类港股通标准股票型基金中排名第一 。

五、市场环境与红利资产投资价值

当前市场环境对红利资产较为有利。2025年全球经济不确定性增加,利率下行周期可能开启,高股息资产的确定性收益优势凸显。美联储虽维持4.25%-4.50%的高利率,但市场普遍预期2025年下半年将启动降息。历史数据显示,当十年期美债收益率低于3%时,高股息资产的年化超额收益可达4.7%。当前港股红利指数股息率达5.8%,扣除20%红利税后仍有4.64%,显著高于内地银行存款利率和多数理财产品。

南下资金持续流入港股市场,为高股息资产提供流动性支持。2025年1月1日至8月15日,南下资金累计净买入港股9389.21亿元,超过2024年全年,创历史新高 。8月15日,港股恒生指数下跌0.98%,南下资金逆市大举加仓,全天净买入358.76亿港元,创有史以来单日净买入额新纪录 。从净买入行业来看,南下资金青睐高股息红利、科技成长、医药生物等板块,近一个月净买入前三大行业为非银金融、医药生物、电子,净买入金额分别为359.34亿港元、256.97亿港元、113.08亿港元。

政策面也持续利好港股红利资产。中国央行明确提出”支持更多优质企业赴港上市”,并优化跨境理财通机制。同时,国资委强调将继续推动央企提高分红比例,要求部分盈利能力较强的央企分红率提升至40%以上。财政部也明确表示将研究完善国有金融企业薪酬管理制度,推动建立更市场化的分红机制。这些政策有望进一步提升港股央国企的分红能力,增强红利资产的吸引力。

六、基金总体配置价值

首先,该基金在震荡和下跌行情中表现出色。历史数据显示,该基金在港股通央企红利指数下跌行情下的跑赢胜率最高,达到了100%,超额收益均值高达21.18%。在2020年1月17日-2020年3月19日的行情下逆势取得正收益,超额收益高达30.11%。这与其左侧交易风格和低估值选股策略密切相关,为投资者提供了较好的下行保护。

其次,该基金的高股息特征提供了稳定的现金流。持仓标的平均股息率超过6%,即使在股价不涨的情况下,分红收益也能覆盖部分下跌风险,为投资者情绪和账户提供双重缓冲。这一特性在高不确定性、经济修复缓慢的环境下尤为珍贵,成为资金避险的首选口袋。

第三,该基金的夏普比率较高,风险收益比良好。近三年夏普比率高达0.62,意味着在承担单位风险的情况下,该基金为持有人带来了可观的回报。虽然夏普比率在近2-3年有所下降,但长期仍保持在中等偏上水平。

七、未来投资前景与建议

首先,美联储降息周期的开启将为高股息资产提供支撑。市场预期2025年下半年美联储将启动降息,年内预计有两次25个基点的降息。在全球经济增速放缓的背景下,港股高股息板块兼具防御性和收益性,有望吸引资金流入。

其次,南下资金的持续流入为港股红利资产提供流动性保障。截至2025年8月15日,南下资金年内净流入已突破9000亿港元大关,累计净流入达9008.38亿港元,这一数据大幅超过去年全年。南下资金对高股息红利、科技成长、医药生物等板块的青睐,与该基金的投资方向部分重合,有望推动相关标的的估值修复。

第三,央国企分红政策的落地将增强红利资产的吸引力。国资委要求部分盈利能力较强的央企分红率提升至40%以上 ,这一政策有望进一步提升港股央国企的分红能力,增强红利资产的吸引力。中国神华等标的因重组公告可能增强分红能力,为基金提供额外收益来源。

第四,港股估值洼地与AH溢价的双重套利机会。当前A股红利较H股红利的溢价幅度为38.9%,即便考虑20%红利税,港股红利板块仍便宜约10% 。以建设银行为例,其H股较A股折价28%,但股息率却高出1.2个百分点,形成”低估值+高分红”的双重吸引力。

展望未来,随着中国经济结构转型和上市公司分红政策的持续优化,红利策略有望继续保持其超额收益能力。在当前形势多变的震荡市中,“波动小一点,分红高一点,回报稳一点”的红利低波或许是值得信赖的避风港。感兴趣的可持续前海开源沪港深裕鑫C,把握红利资产的投资机遇!@前海开源基金