从7月29日上证指数第一次收盘站上3600点至今,市场已经在这个关口上方盘桓了10个交易日。

那些曾经担忧"满减"行情会迅速到来的声音渐渐消散,取而代之的是市场持续攀升的气势如虹。

有人翻出了尘封已久的牛市论,有人开始计算离历史高点还有多少空间,也有人悄悄清仓离场,留下一句"该回调了"的喃喃自语。

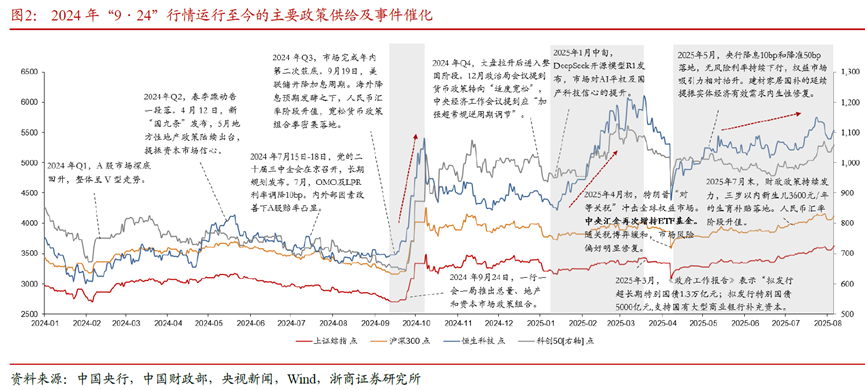

站在这个时点回望,A股从去年924行情的爆发,到今年初的震荡盘整,再到近期的稳步攀升,市场正在用自己独特的语言讲述一个关于韧性与周期的故事。

代表主动权益基金整体走势的偏股混合型基金指数,今年以来收益已超过16%,这是2021年之后的首次。虽然仍低于2021年2月历史高点20%,但已经让不少坚守的投资者看到了曙光。(来源:Wind)

这些数字背后,是无数投资者的期待、焦虑与抉择。市场永远如此,在同一个点位上,映照着千百种不同的心境。

01 3600点的重量:

在历史的维度中理解当下

上证指数当前的位置,承载着太多象征意义。往前看,距离去年10月的高点3674点仅有一步之遥;继续回溯,距过去十年峰值3731点已不足百点。

这种逼近临界点的状态,让3600点不再是一个普通的整数关口,而是成为了心理预期与技术分析的双重分水岭。站定于此,既能感受到市场信心的暖流,也隐隐感知到套牢盘的重量与高处空气的稀薄。

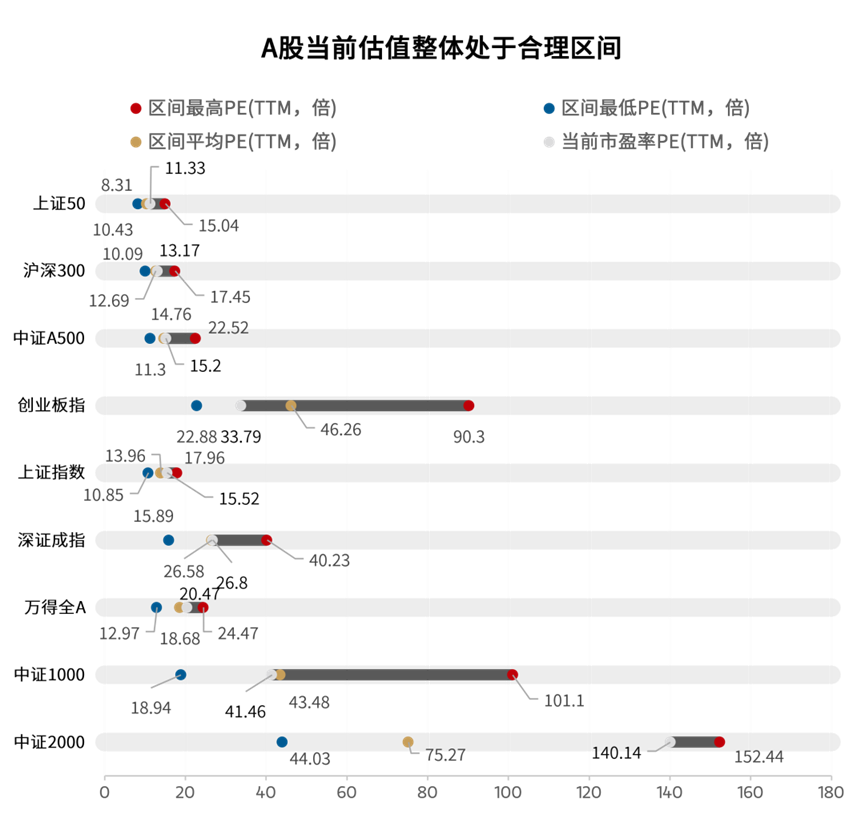

当我们谈论市场位置时,估值始终是无法回避的坐标。当前A股整体估值处于历史中等偏高位置,这个位置既不像低谷时那样充满绝对吸引力,也不像高峰时那样令人望而生畏。

数据来源:Wind,截至2025.8.3。历史数据仅供参考,不代表未来表现。

上证指数、沪深300、万得全A的PE(TTM)已分别回升至近5年的92.9%、72.9%、84.3%分位数,这意味着从估值角度看,大盘已经来到了一个需要观察的区域。(来源:Wind,截至2025-8-8)

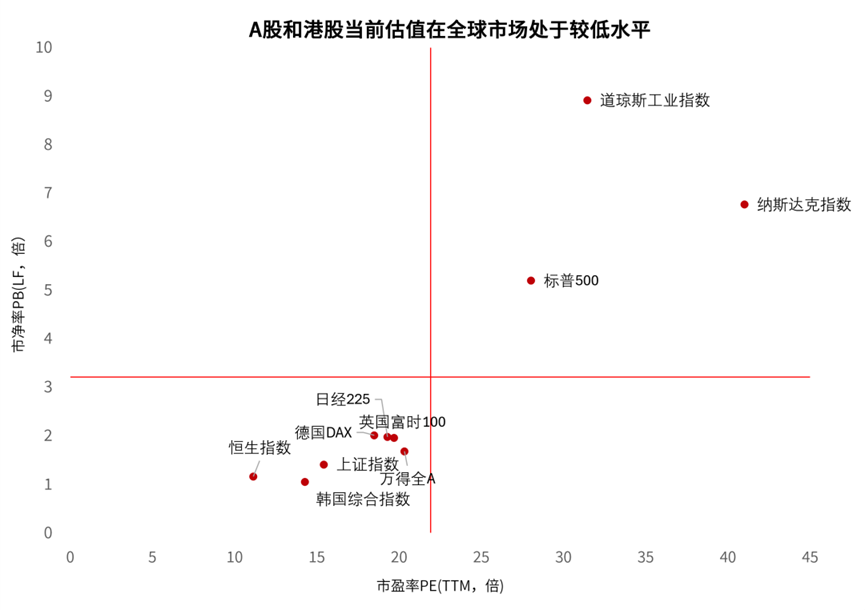

但估值从来不是市场走势的单一决定因素,它只是衡量风险与收益天平的一枚重要砝码。毕竟从全球视角看,A股仍具有一定的相对优势。

截至8月8日,上证指数的市盈率为15.69倍,市净率为1.42倍,远低于美国三大股指的估值水平。

数据来源:Wind,截至2025.8.3。历史数据仅供参考,不代表未来表现。

在美联储降息预期上升、全球流动性宽松预期增强的背景下,这样的估值水平对国际资本仍具吸引力。A股在全球资产中的"重量",或许正在被重新评估。

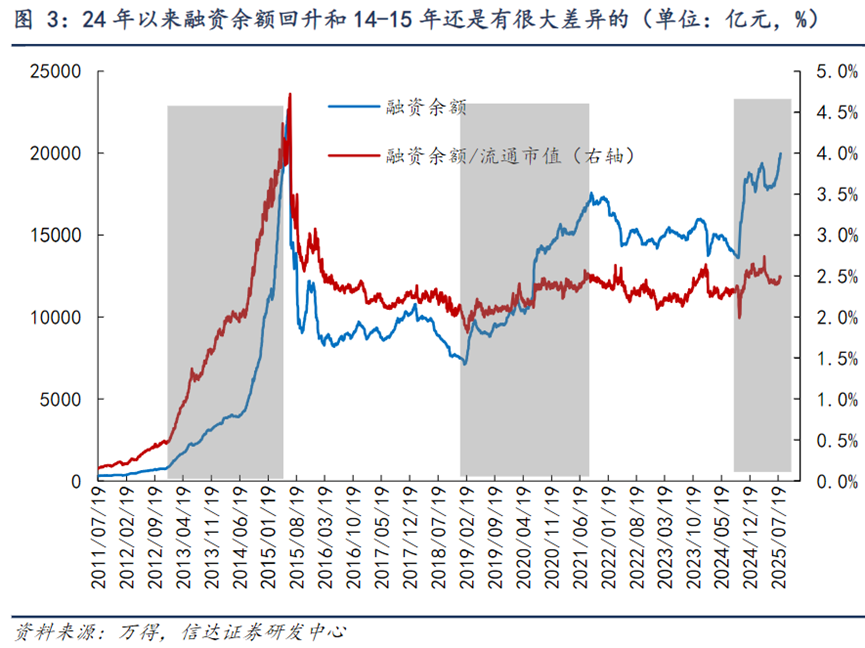

市场的脉动,也在资金的潮汐中清晰可感。随着近期市场赚钱效应的逐步积累,资金入市的脚步明显加快,A股融资余额连续三个月增长后重回2万亿关口,立刻引发了市场的热议。

人们之所以关注2万亿,是因为上一次见到这个数字,还是在十年前的大牛市行情里。但十年的光阴,足以让市场换了模样。

2015年时A股的上市公司不足2800家,总市值约69万亿;如今,上市公司超过5400家,总市值已突破100万亿。如果用两融规模占A股流通市值的比例来衡量,当前的杠杆水平还不到2015年牛市高点的一半。(来源:Wind)

这意味着,杠杆资金的流入还没到"过热"的程度,就像一壶水刚刚开始冒热气,还没到沸腾的时刻。这种资金面的状态,或许暗示着市场仍有边际增量资金的支撑,但也提醒着我们,在水沸腾前,需要继续留意温度的变化。

交易热度的温度计也在持续升温,成交量、换手率、新增开户数等指标都显示市场情绪在回暖,但尚未出现非理性狂欢的迹象,防御的号角不必急于吹响。

但当下市场的确处于阶段性高位,大部分板块已积累了较为可观的涨幅,这是摆在市场面前的一道现实考题。

02 策略与心境:

多维审视与持仓再平衡

市场站在3600点这个路口,投资者的脚步开始出现分化,不同的持仓成本,造就了不同的决策逻辑。

已经盈利的投资者或许在盘算"落袋为安"的时机,那些还没回到盈亏平衡线的投资者,更倾向于继续等待。

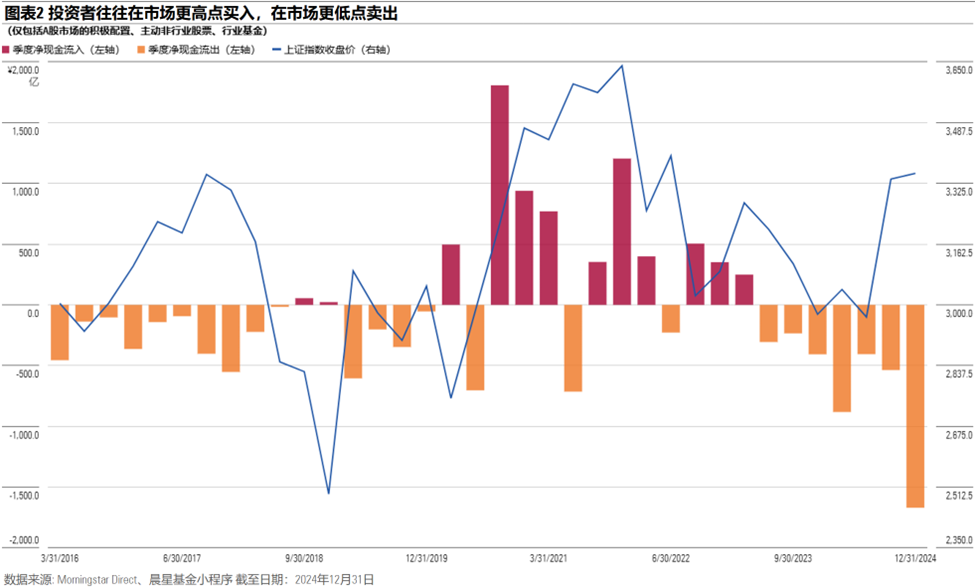

但历史数据总在悄悄提醒我们:很多投资者容易在上涨初期容易恐高,涨一点就急忙卖出,生怕利润飞走,结果错失了后续的涨幅;等到市场涨到高位,又忍不住追进去,最后变成"高位站岗"。

事实上,在当前这样的市场位置,投资决策不该再停留在简单的"卖或留"的二元选择里,而需要进入更精细的化持仓管理阶段。

具体来说,就是要关注两个"匹配"——行业分散度与个人风险偏好的匹配,以及投资风格与市场趋势的匹配。

如果当下持仓里某一个行业占比超过30%,而这个行业的上涨已经有透支的迹象,或许可以考虑减持一部分,换成当下的“高景气”或者寻找“高切低”;

如果现在的权益资产占比会引发市场波动时心跳加速、甚至夜不能寐,那可能需要切换一些"固收+"产品来缓冲波动,毕竟投资的首要原则是睡得安稳。

对于想要入场布局的投资者,"杠铃策略"或许是个值得借鉴的思路。

就像健身房里的杠铃,一端是进攻类资产,用来博取收益弹性;另一端是防御类资产,用来应对不确定的风险。这种平衡的智慧,既能参与市场的上涨,又不会在风浪来临时过于被动。

防御类资产方面,作为“稳定器”的红利策略和债券基金依然值得关注;而进攻端的核心操作思路,则是寻找高位下的“安全垫”。

具体可以沿着两个思路布局:

聚焦结构性轮动的机会

市场在上涨过程中有领涨、有补涨,本轮上涨主要由银行和小微盘风格主导,核心宽基指数方面,中证A500的市盈率TTM仍处在历史57%分位点的均衡区域;创业板指更是处在近十年24%分位点的相对低位。(来源:Wind,2025-8-8)

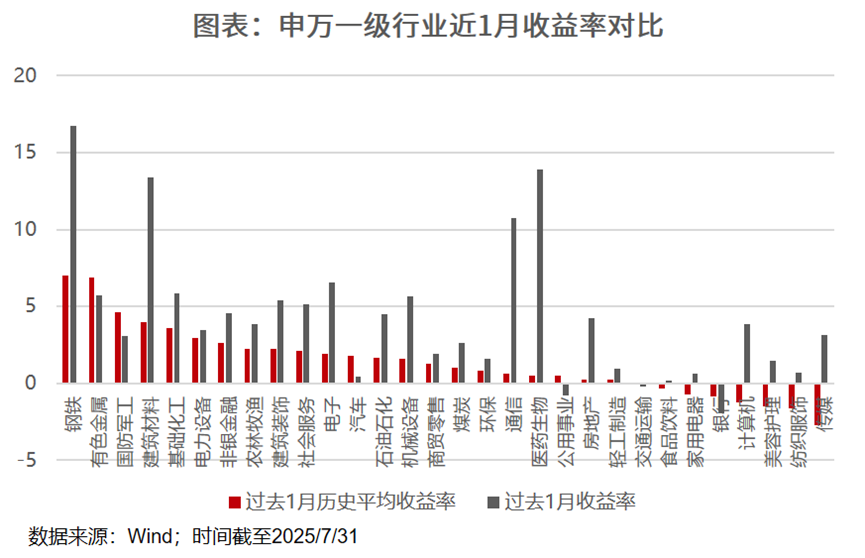

行业方面,实际上7月的科创以及反内卷集中的钢铁、建材板块均呈现明显的低位补涨特征,结合板块历史表现和反弹预期,可适当增加对新能源ETF基金的关注。

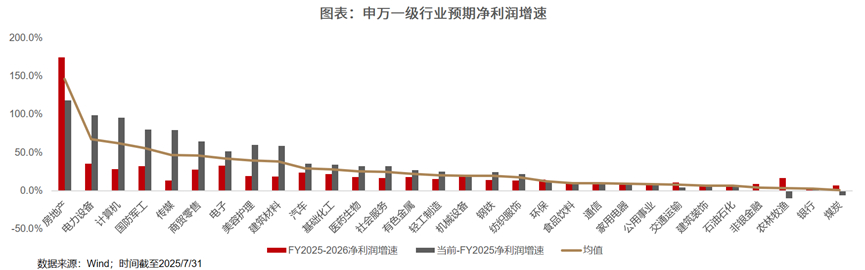

紧扣业绩披露窗口期的主线

另一方面,即将密集披露的中报业绩将成为行情的胜负手之一,有基本面支撑或叙事持续催化的板块,例如有色金属ETF基金、航空航天ETF有望脱颖而出。

03 周期与耐心:

重温长期投资的哲学与要义

站在3600点眺望远方,市场的前路注定不会是一条直线。就像登山时不可能永远向上,总会有平缓的路段,甚至需要绕行的弯道。

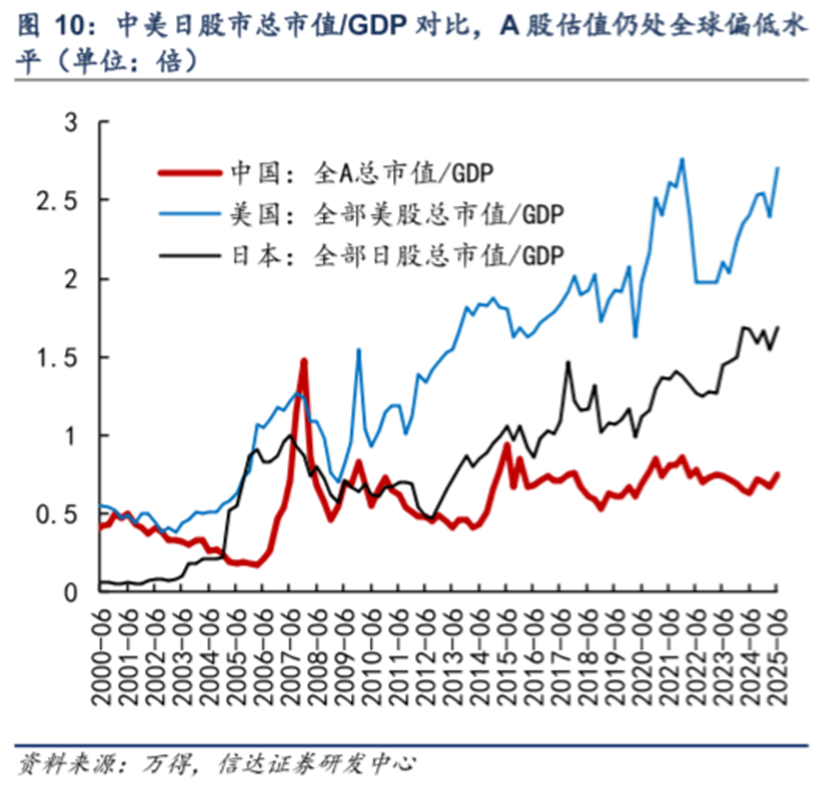

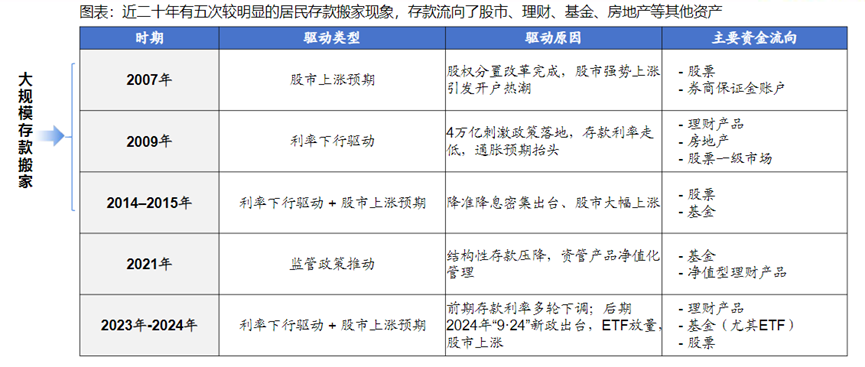

但放在更长远的视角里,当资本市场的重要性不断提升,当居民资产从房产、储蓄向金融资产转移的趋势慢慢显现,中国资本市场的长期前景值得我们多一份耐心。

资料来源:Wind、中国政府网、中国证券网、国海证券

这个时候最需要做的,是屏蔽市场的噪音,回归投资的本源。我们不必在3600点大喊牛市来了,也不必因为指数站上高位就过度担忧。市场的涨跌自有其规律,就像潮水不会因为人的期待而改变节奏。

经验丰富的投资者都知道,真正的机会往往藏在平静的坚持里,而不是喧嚣的预测中。

2015年牛市顶峰时,多少人喊着"万点不是梦",结果却迎来了深度调整;2024年8月的市场低谷时、今年4月7日的千股跌停之际,多少人觉得"深不见底",却可能踏空了之后的连续反弹。

历史总是在提醒我们,对市场保持敬畏,对自己保持清醒,比什么都重要。慢牛行情之所以值得期待,是因为它更符合经济发展的规律,也更能让投资者分享成长的红利。但慢牛的前提,是我们要有与之匹配的心态和策略。

如果总是想着快速致富,就容易在波动中迷失方向;如果缺乏长期持有的耐心,反而会错过时间带来的复利效应。就像培育一棵大树,需要慢慢浇灌,不能指望一夜之间枝繁叶茂。

真正重要的不是指数站在多少点,而是我们在这个点位上收获了多少认知。认知市场的规律、认知自己的局限、认知时间的价值,这些认知会像种子一样,在每一次市场波动中生根发芽,最终长成支撑我们穿越周期的大树。

长期视角、资产配置、风险控制和情绪管理——这些,才是穿越市场周期的真正指南针,才是我们在3600点上方的喧嚣中,最需要紧紧抓住的锚点。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证红利低波动ETF发起式联接A(OTCFUND|021482)$

$华夏中证红利低波动ETF发起式联接C(OTCFUND|021483)$

#8月你看好哪条投资主线?#

#达人收息方法论#