#好基已就位#

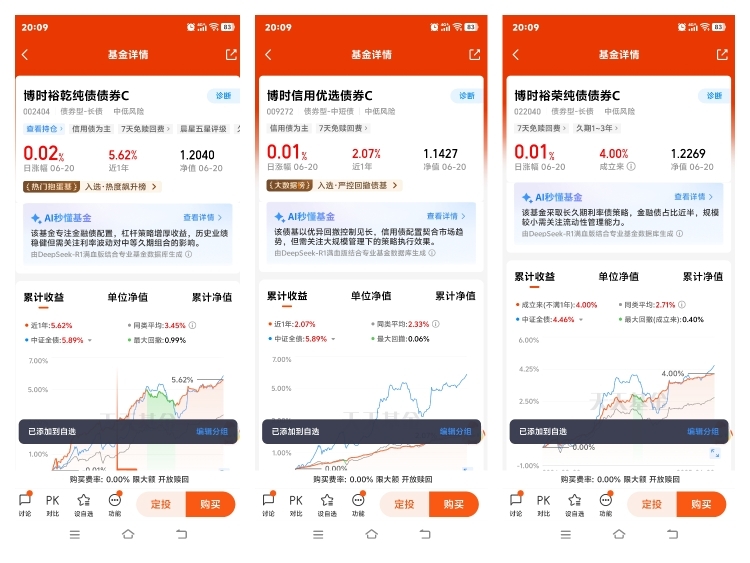

政策东风下的债市机遇——$博时裕乾纯债债券C$的配置价值与下半年展望。

在中央资金密集投放、国补政策持续加码的背景下,债市正迎来历史性布局机遇。博时裕乾纯债债券C(002404)凭借其精准的久期管理和信用挖掘能力,成为投资者把握政策红利的重要工具。本文将结合当前债市行情,深入剖析该基金的投资价值与下半年策略。

【宏观环境:超宽松政策与内需压力的双重驱动】

当前债市的核心逻辑围绕“政策宽松”与“内需疲软”展开:

1. 货币政策持续发力:央行6月开展4000亿元6个月期买断式逆回购操作,释放长期流动性;市场普遍预期下半年将继续降息,5年期LPR可能单独下调以支持楼市。这种宽松环境为债券价格提供了强力支撑。

2. 财政政策靠前发力:1380亿元中央资金将在三、四季度分批下达,重点支持消费品以旧换新。尽管财政扩张可能短期推高国债供给,但央行通过“买短卖长”操作和降准对冲,资金面整体保持宽松。

3. 内需压力倒逼宽松:房地产市场持续调整导致居民消费和民间投资偏弱,1-5月社会融资规模增量虽同比多增3.83万亿元,但企业中长期贷款增速放缓。在此背景下,货币政策“适度宽松”基调难以转向,债市“慢牛”格局未改。

【基金解析:低波动与高确定性的双重优势】

$博时裕乾纯债债券C$的投资价值体现在三大维度:

1. 风险控制的标杆:基金通过三重机制构建“防御护城河”——久期管控(组合久期2年)、分散持仓(前十大债券占比不足30%)、流动性储备(现金仓位5%-8%)。这种设计使其在2025年1月“三连跌”(累计跌幅0.16%)中仍保持净值稳定,成为震荡市中的“压舱石”。

2. 收益来源的多元:基金收益由“票息收益+波段交易”构成。2024年票息贡献超70%,2025年一季度通过精准减仓长债、加仓中短端信用债,实现0.6%的波段收益。这种“固收+”模式在低利率环境下尤为珍贵。

3. 规模跃迁的验证:2024年C类份额暴增199倍至39.79亿元,反映出市场对其策略的认可。规模增长不仅增强了议价能力,也提升了组合的流动性管理空间。

【下半年债市机会:利率与信用的双轮驱动】

展望下半年,债市将呈现“利率债震荡上行、信用债结构性分化”的格局:

1. 利率债:长端利率的博弈空间

当前10年期国债收益率已计入30-50BP的降息预期,进一步下行空间有限。但考虑到经济基本面偏弱和央行可能重启国债买卖操作,收益率上行阻力较大。博时裕乾C通过缩短久期至2年并增配国债期货对冲,可在利率波动中灵活捕捉交易机会。

2. 信用债:化债与转型的双重红利

城投债:再融资专项债置换隐性债务和土储专项债发行加速,为长三角、珠三角城投债提供安全边际。基金持仓的江苏银行CD、齐商银行CD等品种,兼具高流动性与票息优势。

产业债:聚焦2年以内中短端AA及以上等级央国企债券,重点关注新能源、基建等政策支持领域的盈利改善机会。

3. 跨市场配置:港股红利与海外债券的补充

尽管博时裕乾C聚焦A股,但与港股红利资产形成互补。当前港股银行指数股息率高达8.74%,扣除股息税后仍优于多数固收产品。通过组合配置港股红利基金,可进一步提升收益风险比。

【持有策略:构建攻守兼备的债券组合】

对于投资者而言,持有博时裕乾纯债C需把握以下要点:

1. 核心仓位的坚守:以70%仓位作为底仓,获取稳定票息收益。基金7天免赎回费设计,适合短期理财资金与长期配置资金的灵活切换。

2. 卫星仓位的灵活:20%配置利率债指数基金,对冲信用风险;10%保留货基,应对突发流动性需求。这种组合可在利率上行时减少回撤,在利率下行时捕捉弹性。

3. 情绪管理的修炼:债市波动往往源于预期差,如6月LPR维持不变引发的短期调整。投资者需淡化短期波动,聚焦政策导向与基金长期收益能力。

【以上总结】

在超宽松货币政策与内需压力并存的背景下,$博时裕乾纯债债券C$凭借其稳健的策略框架、出色的风控能力和灵活的操作手法,成为投资者把握债市机遇的优选工具。下半年,随着降息预期兑现和信用债价值重估,该基金有望在“慢牛”行情中持续领跑,为投资者带来穿越周期的稳健回报。

#晒收益#