一、核心观点

固收市场方面,上周债市围绕股债跷跷板交易,股债跷跷板为市场主要波动来源,沪指成功站稳3500点,续创年内新高,叠加市场对资金利率抬升的预期增强,债市逐步开启调整步伐,长债周内上行近4BP,10Y国开债活跃券250210创其4月7日上市以来收益率新高,TL合约跌至近一月新低,交易盘全周持续抛售,市场看股做债,利率上周五午后有所回落。但整体看,相较于股市强劲涨幅,债市跌幅较为有限。全周来看,债市迎来近期较大幅度调整,10Y国债最高触及1.67%,为自6月初以来最高点,其中30y、10y、1y国债收益率分别变化2bp、1bp、4bp收于1.87%、1.66%、1.36%。期限利差方面,30y-10y、10y-1y期限利差分别变化0bp、-1bp收于21bp、30bp。近期股市走出了脉冲式破前高的上行行情,一定程度上压制了债市走势。总结其驱动因素,一方面是政策层超预期反内卷带动盈利周期见底,另外一方面则是上市公司二季报超预期,上述两者共同驱动权益市场估值以及盈利的上行。但我们认为短期权益市场计入了过多的政策预期,并且基本面高频数据近期开始走弱表明二季报很可能是全年盈利预期的高点,债市在股市跷跷板效应下逢调整增配的胜率有所提高,窄幅震荡下适当保持久期,胜率上升下关注波段交易机会。

二、债券市场

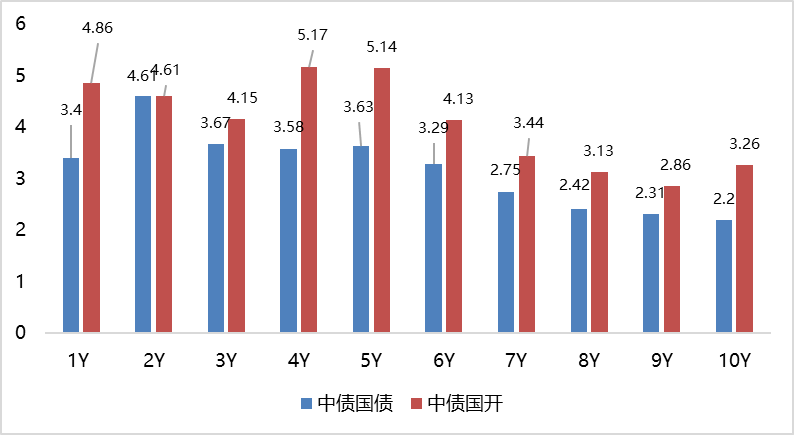

图:上周利率债各期限收益率涨跌幅(BP)

(数据来源:Wind、中债估值、鑫元基金)

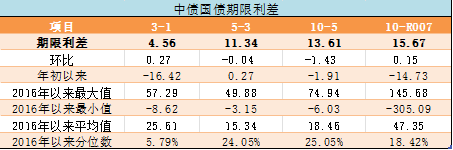

表:中债国债期限利差

(数据来源:Wind,最大、最小、平均值区间均为2016年至今)

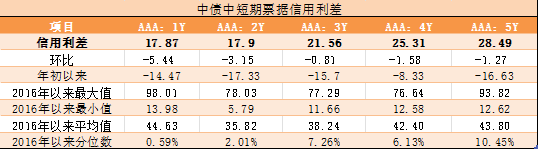

表:中债中短期票据信用利差

(数据来源:Wind,鑫元基金,最大、最小、平均值区间均为2016年至今)

上周中债国债收益率和中债国开收益率上行。其中,中债国债1年期收益率上行3.4BP至1.3702,3年期上行3.67BP至1.4158,5年期下行0.1BP至1.5640,10年期上行2.2BP至1.6653。

长期限高等级票据信用利差收窄。中债1年期AAA级中短期票据信用利差收窄5.44BP,中债2年期AAA级中短期票据信用利差收窄3.15BP;中债3年期AAA级中短期票据信用利差收窄0.81BP。

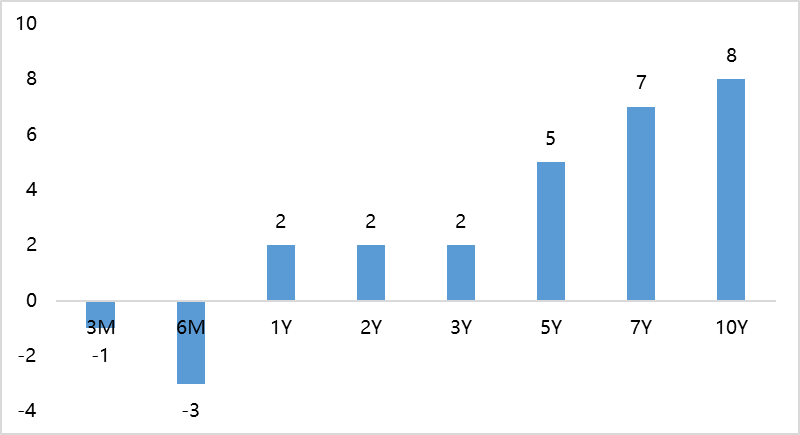

图:上周美债各期限收益率涨跌幅(BP)

(数据来源:Wind,鑫元基金)

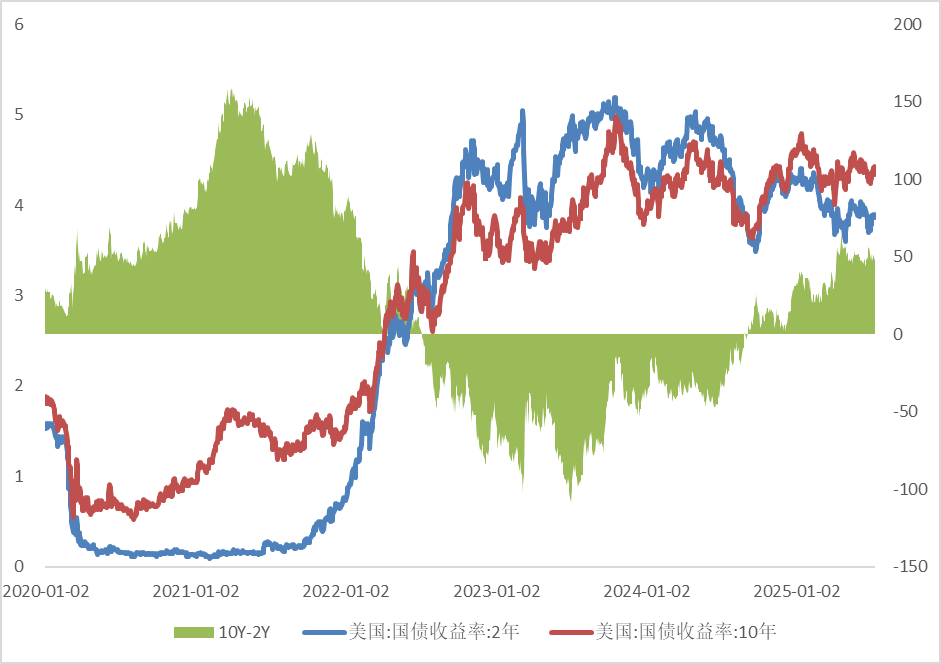

上周美债收益率多数上行。上周10年期美债收益率上行8BP,10年期国债收益率上行2.2BP,中美利差倒挂程度加深。全周来看,1年期美债收益率上行2BP,3年期美债收益率上行2BP,10年期美债收益率上行8BP。

图:10年期和2年期美债收益率走势

(数据来源:Wind、鑫元基金)

三、债券市场展望和策略

上周资金面维持宽松,但市场对利差压尽后的潜在利空因素敏感性明显上升,市场看股做债,进入股债跷跷板调整行情,赔率较低的情况下波动易被放大。但国内权益市场受情绪面主导因素大,债市交易基本面为主。当前无论从政策预期还是技术面均显示权益市场交易相对充分,基本面整体支撑的情况下债市反转概率很低。债市调整反而腾挪出后续博弈空间,给配置盘提供了择机进场机会,未来再获取资本利得的空间仍存。国内基本面变化方面,5月份金融数据也可以看到信贷冲量逐步见顶,说明有限的财政力度带动的信贷回暖从高度和持续性上都难言乐观,关注下周公布的6月份金融数据。前期社零数据超预期的背后是国补对于需求的透支,可以看到前期补贴最多的汽车行业开始出现了价格战等内卷现象,后续逐步走弱的概率较高。7月政治局会议建议放低期待,当前经济增速并不差,出政策的急迫性并不强,更多的后手政策需要留给中美谈判结果。考虑到4月政治局会议表态以“稳”为主,财政政策难以给到向上的驱动,债市中期做多逻辑依然稳固,短期受股市对债市的流动性抽离影响预计维持震荡。

策略层面,如果现阶段债市回归基本面定价,那么市场环境也依然有利于债市。我们此前的周报里也提及过去年“924”反映的更多的是政策态度的变化,而并非政策方向的变化。当前核心问题在于产能过剩及内需疲软导致的企业端利润不足,除非政策层能够直接补贴至居民部门,抑或加大政策力度打通企业端利润至居民端收入的传导路径,否则私人部门信用周期很难起来。本轮反内卷与15-16年供给侧改革相比,更多的体现在光伏、汽车等结构性的行业有待出清,并且从激励目标来看,从中央到地方乃至企业的诉求各不相同,整体有待观察执行层面落地情况,当前股市过度反应短期而忽视了长期效应。随着关税谈判落地带来的情绪冲击逐渐消退,我们观察到美国经济走弱的背景下第二轮抢出口的效应是在减弱的,叠加上财政给到的内需冲量减弱,那么近期情绪或供给冲击也至少是年内的高点,操作思路建议逢调整买入。中长期看,中美之间长期经济结构的不平衡注定了两国贸易谈判短期只能缓和但无法和解,而特朗普带来的中美脱钩加剧国内长期缺乏需求的现实,那么即便超长端利率已临近前低,其配置价值属性会高于其交易价值属性,更何况特朗普反复的政策可以作为风险对冲的底部仓位,而剩余仓位可根据风险偏好配置短端以控制久期。

#下半年行情主线是哪个?#

$鑫元悦享60天滚动持有中短债A(OTCFUND|014882)$

风险提示

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权, 任何人不得对本报告进行任何形式的发布、复制。