#摩根债基全新启航#市场原本预期1月会有降准降息,但这一预期未能实现,且2月20日的LPR报价保持不变,导致银行间资金利率明显上升。另外,近期债市大跌也与市场对货币政策预期调整有关,如市场继续消化经济主题发布会内容,引发债市回调。未来财政发力须有货币政策配合,央行或择机降准降息,为收益率下行打开空间。虽然近期央行反复提到:“择机降准降息。”但是市场已经是久旱“缺”甘露,快熬不下去了!

人民币汇率的压力限制了央行的货币宽松政策,导致公开市场资金呈现净回笼状态。自今年2月以来,央行公开市场操作持续偏紧,超过1.2万亿元资金回笼。年初以来银行同业存款减少造成银行负债端压力加大,被迫增加同业存单弥补负债缺口,存单利率一度升至2%以上,导致其在债券市场中的配置需求减弱。经济复苏有压力,货币政策或维持宽松支撑债市,政策调控上,监管部门会关注稳定并及时出手调控。

资产荒持续演绎,各路资金对避险资产的需求依然强劲,债券作为传统的避险工具,依然具备吸引力。债券对追求稳健收益资金有吸引力,长线资金会进行配置。固收 + 资产已成为2025年各路资金的新共识,其核心是固收和“+”,固收指固定收益资产,一般是债券收益,提供安全垫;“+”则指通过其他资产(如股票、可转债、衍生品等)增加收益。

对于风险偏好不高的投资者来说,股债一九配比、二八配比的低波固收 + 产品,或者可以满足投资需求。在权益部分加入相对波动率低的权益资产,如近年来被市场热捧的红利资产,在低利率环境下,高股息、低估值的优质红利资产长期投资价值凸显,被机构资金竞相追逐。央行提出的债券市场“科技板”,支持发行科技创新债券,科技创新债券为投资者提供与科技型企业成长挂钩的收益机会,其潜在回报较高,吸引力较强。

2025年债市大跌,是否值得参与,我们从以下2个角度来进行分析:

一、近期债市调整的主要原因

1.资金面收紧与政策预期变化

央行因人民币汇率压力暂缓货币宽松,公开市场资金净回笼,叠加降准降息预期落空(如2月LPR报价未下调),导致银行间资金利率上升,金融机构借贷成本与债券收益率倒挂。此外,股市回暖(如DeepSeek带动的科技股行情)分流了部分固收资金,风险偏好切换加剧债市波动。

2.交易结构拥挤与利率上行压力

2024年债市单边行情导致持仓同质化,市场对利率下行空间产生分歧,部分机构选择止盈,引发长端利率补跌。30年期国债期货年内累计跌幅超4%,10年期国债收益率上行至1.765%。

二、中长期支撑债市的逻辑

1.经济基本面与货币政策支撑

宏观经济复苏仍面临压力,货币政策维持“适度宽松”基调,降准降息预期尚未完全兑现,利率下行空间仍存。例如,财政部计划增加超长期国债供给,契合保险、养老金等长期资金配置需求。

2.资产荒与避险需求持续

低利率环境下,信用债利差压缩行情延续,高股息红利资产和固收+策略成为资金共识,债券作为避险工具吸引力仍在。

3.外资增配与政策创新

人民币债券纳入国际指数权重提升,境外机构年初增持国债规模创近一年新高,30年期品种因收益率优势受青睐。

如果投资期限较短且风险承受能力较低,目前债市的波动可能带来一定风险,可考虑适当减仓。因为即使债市整体趋势向上,短期内也可能因市场情绪、突发事件等因素出现回调。对于长期投资者而言,债券的固定收益特性有助于实现资产的稳健增值。若看好债市的长期发展,且能承受短期波动,可选择继续持有等待反弹。而且,频繁买卖可能会错过市场反转的机会,增加交易成本。

2025年债市虽经历调整,但中长期配置价值仍存。投资者需结合自身风险偏好,灵活运用久期管理、分散配置(如固收+、跨国别资产)应对波动,重点关注政策窗口期和超跌品种的修复机会。

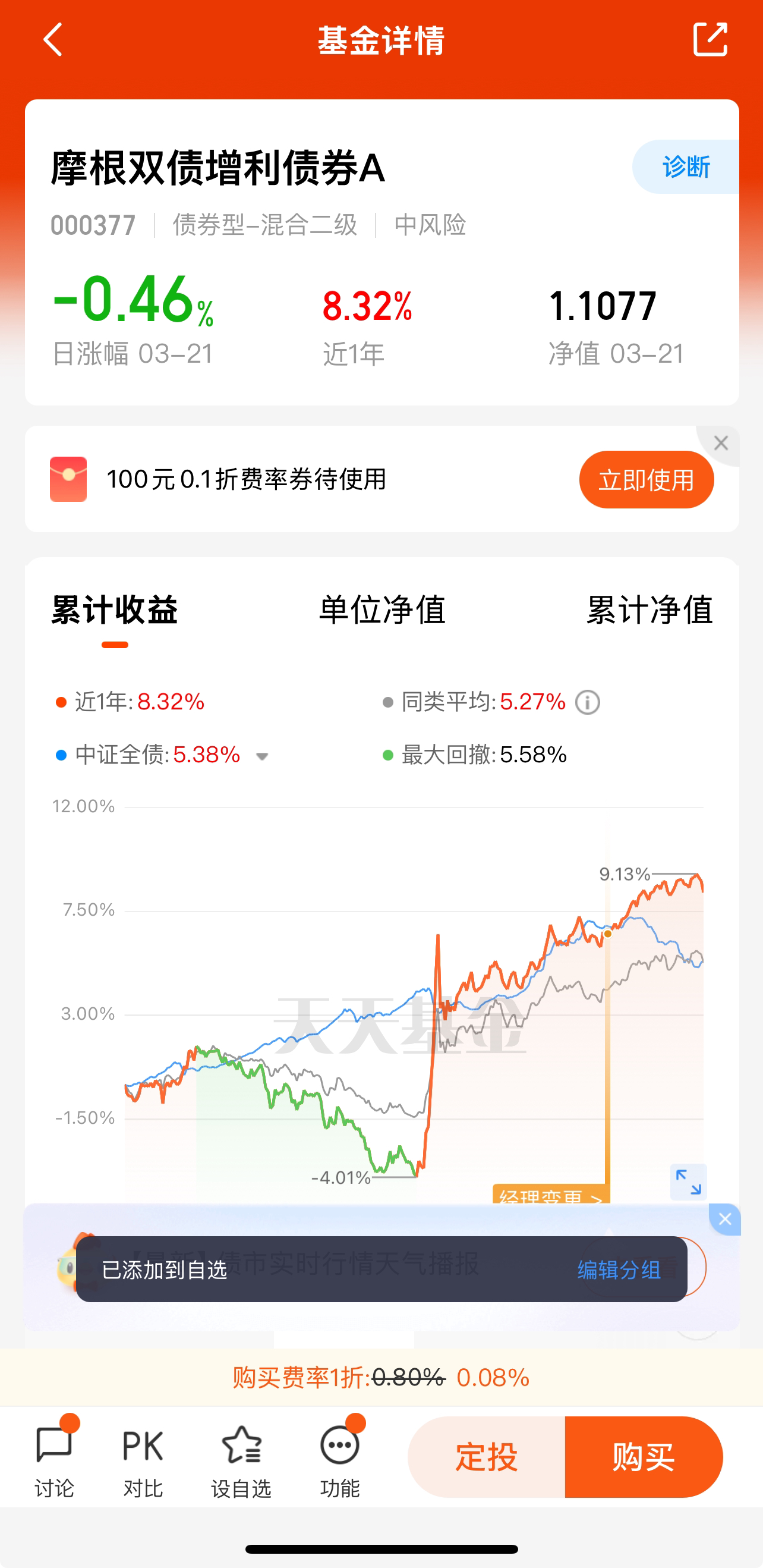

骑牛看熊比较看好摩根双债增利债券C(000378)作为一只以信用债和可转债为核心的债券型基金,具备以下投资优势:

1. 聚焦信用债与可转债的配置优势

该基金80%以上的非现金资产投资于信用债和可转债,通过深度挖掘信用债的票息收益和可转债的股债双重特性,平衡风险与收益。例如,可转债在不同市场环境下可通过转股或债券属性灵活调整收益来源。

2. 灵活的大类资产配置策略

$摩根双债增利债券C$ 基金结合宏观经济周期和市场风险,动态调整股票、债券及现金的配置比例,股票仓位上限为20%7,可在控制风险的同时捕捉权益市场机会,如2024年四季度股票仓位达14%并布局消费、科技等板块。

3. 多元化的债券投资策略

采用久期管理、收益率曲线跟踪、信用利差分析等策略优化债券组合,并利用回购策略增强杠杆收益。此外,可转债投资注重股性与债性的价值平衡,精选个券以提升组合弹性。

4. 稳健的业绩表现与风险管理

过去一年净值涨幅9.48%,排名同类前23%(250/1102),体现了超额收益能力。同时,基金严控信用风险,对中小企业私募债等高风险品种设置严格风控流程。

5. 专业管理团队与较低费率结构

由具备5年以上经验的基金经理周梦婕管理,擅长多资产配置812。C类份额无申购费,持有满7天免赎回费,适合中短期投资者。

6.净值增长排名优势

最近一年中摩根双债增利债券C在二级债基基金中净值增长率排名第179,排名靠前,这表明该基金在过去一年的表现相对较好,具备一定的盈利能力和市场竞争力,能为投资者带来较为可观的收益。

7.基金管理人及托管人优势

基金管理人:该基金的管理人是摩根基金管理(中国)有限公司,具备专业的投资管理能力和丰富的市场经验,能够运用专业知识和技能,对基金进行科学管理和运作,为基金的投资决策提供有力支持。

基金托管人:基金托管人为中国农业银行股份有限公司,作为大型国有商业银行,具有强大的资金托管实力和严格的风险控制体系,能够保障基金资产的安全,确保基金运作的规范和透明。

8.资产配置策略优势

大类资产配置是资产管理的重要环节,该基金采用大类资产配置策略,试图基于投资者的投资目标、风险忍受度等,平衡投资组合的可投资品种(股票、债券和现金等)的风险收益特征,减少市场波动对组合的影响。不同的资产配置策略体现了不同投资组合的投资风格,这种策略有助于根据市场情况灵活调整资产布局,更好地适应市场变化,为基金的稳定收益提供保障。

该基金适合追求稳健收益且能承受一定波动的投资者,其通过信用债与可转债的协同配置、灵活的资产调整及专业管理,在同类产品中展现出较强的竞争力。如果投资者风险承受能力较低,追求相对稳定的收益,且认可该基金的投资策略和业绩表现,同时投资期限能够匹配基金的特点,那么该基金是一个可以考虑的选择。

#A股、港股全线走低,原因找到了!##中医药产业迎重磅新政!2025年目标明确##华为联手刘亦菲引爆智界R7销量破8万!##Q4净利飙升30%!如何解读腾讯财报?##机构:机器人规模将远超汽车、3C行业##小米业绩炸裂,港股还能买么?##债市剧烈调整,何时见底?##大消费强势归来!还能上车吗?##3月A股春季攻势能持续吗?##华为组建医疗军团!AI医疗概念要爆发?##机构:金价或冲击3200!还能上车吗?##黄仁勋:DeepSeek加剧算力短缺!##港股领涨全球!还能上车吗?#