#探秘历史连续11年正收益宝藏基#在金融的浪潮中,有人追逐风口,有人坚守价值。国投瑞银基金用时间书写答案:真正的稳健,不在于一时的喧嚣,而在于长期的积累与沉淀。其固收类基金多年位居行业前列,不仅是数字的胜利,更是一种投资哲学的胜利——稳中求进,方得始终。

过去十年,国投瑞银固收类基金平均收益率接近94%,在近百家公司中排名第二。这背后,是一支平均从业十四年的投研团队,是“研究决定投资、投资反哺研究”的良性循环。他们不迷信短期波动,而是深耕基本面,用专业构筑信任的堤坝。基金经理杨枫所秉持的“筑底+加弹性+控回撤”策略,恰如一场精心编排的交响乐:债券如低音提琴,提供稳定节奏;权益资产则似小提琴,在可控范围内增添旋律的灵动。这种张弛有度的操作,既守住了底线,又不失进取的勇气。

更值得称道的是,公司在吸收外资经验的同时,没有照搬照抄,而是结合本土市场特性,走出一条兼具国际视野与现实温度的道路。风险控制不是冰冷的模型,而是融入每一个决策的自觉意识。通过分散投资、动态调整股债比例,他们将波动化为节奏,把不确定性转化为可管理的过程。

当然,也有产品因规模不足而清盘。这并非失败,而是市场选择的自然结果。正如森林需要落叶滋养新芽,基金行业也需要新陈代谢。重要的是,整体业绩的稳健与体系的成熟,已为前行铺就了坚实路基。人生如投资,从不在于一蹴而就,而在于日积月累的坚持与清醒。国投瑞银的故事告诉我们:唯有以静制动、以稳驭变,才能在时间的长河中,走出属于自己的深远轨迹。

(1)国投瑞银中高债的基金经理是谁?风格如何?投资观念是什么?

国投瑞银中高等级债券型证券投资基金的现任基金经理为宋璐,其任职时间自2016年7月26日起至今,拥有丰富的固定收益投资管理经验。

一、宋璐女士为中国籍,拥有上海财经大学管理学硕士学位,具备超过10年的金融行业从业经历,核心履历如下:

1.从业起点

2012年6月至2015年3月,任中国人保资产管理股份有限公司信用评估部助理经理,奠定信用风险评估基础。

2.国投瑞银任职

2015年3月加入国投瑞银基金固定收益部,2016年5月至7月任多只基金经理助理,同年7月起正式担任基金经理,目前同时管理国投瑞银顺腾一年定开债发起式、国投瑞银顺景一年定开债等多只债券型基金。

3.业绩表现

以其管理的国投瑞银顺腾一年定开债发起式为例,截至2025年6月,任期回报达10.57%,超越同类平均(9.99%),行业排名1508/4310,任职期内盈利9869.58万元。

二、结合其管理产品的定位及公开信息,宋璐的投资风格可概括为“稳健优先、严控风险、主动管理”,具体表现为:

1.风险控制导向

注重信用债精选,依托早期信用评估经验,对债券发行人资质进行严格筛选,偏好中高等级信用债以控制违约风险。

2.长期收益目标

以超越业绩比较基准(中债综合指数收益率)为目标,通过久期调整、券种配置等主动操作增厚收益,例如在利率波动周期中优化组合久期。

3.产品管理一致性

管理的多只基金(如顺腾一年定开债、顺景一年定开债)均以“定期开放”形式运作,封闭期内专注长期配置,减少短期申赎对组合的干扰。

4.“固定收益+”的平衡思维

在严格控制风险的前提下追求绝对收益,避免过度承担市场波动,适合风险偏好保守的投资者。

5.长期主义视角

通过长期持有优质债券资产,积累稳定票息收益,并结合宏观经济周期调整配置,例如在经济复苏期适度提升信用债仓位,在滞胀期增加利率债配置。宋璐作为国投瑞银固定收益部的资深基金经理,以稳健的投资风格和主动管理能力为核心,适合关注低波动、长期收益的投资者。

(2)国投瑞银公司对于固收类基金的投资经验怎么样?

国投瑞银基金在固收领域积累了丰富经验,形成了以长期业绩为核心、投研团队为支撑、风险控制为保障的投资体系,旗下产品整体表现稳健,但也存在个别产品因规模问题清盘的情况。

公司建立“研究决定投资、投资指导研究”的投研互动机制,固收团队平均证券从业年限14年,研究员平均从业8年,成员各有精专能力圈,实现优势互补。以杨枫为例,其管理固收+基金时采用“筑底+加弹性+控回撤”策略,通过债券资产积累利息收入作为压舱石,再配置弹性权益仓位,并依据利率中枢调节权益比例,同时通过分散投资和股债调整控制波动与回撤。

作为老牌公募,公司积极吸收外资股东的投资经验与方法,结合本土市场情况,形成“稳中求进”的投资风格,注重基本面研究和长期价值投资。公司通过定量与定性手段构建完善风险管理体系,严格控制市场、操作、流动性等风险,在固收投资中强调组合配置的稳健性,如杨枫团队通过分散投资和动态调整股债比例降低波动。

(3)8月11号公告显示的是国投瑞银中高等级债实施今年的第几次分红?

2025年是第7次分红。

(4)截至目前,国投瑞银中高债成立以来已累计分红多少次,累计分红金额多少?

截止8月11日,产品成立以来已经公告分红99次,累计分红金额1.7亿元。

看来第100次分红在等着我的参与!

国投瑞银中高等级债券C(000070)作为一只债券型基金,其投资优势主要体现在风险控制、资产配置策略及费用结构等方面,骑牛看熊从多个维度展开分析:

一、聚焦中高等级信用债,风险特征明确

1.投资范围聚焦低风险品种

该基金投资于信用等级为AA级及以上的中高等级非国家信用债券的比例不低于基金资产的80%,这类债券通常具有较低的违约风险,适合风险偏好保守的投资者。

2.流动性管理严格

基金持有现金或到期日在一年以内的政府债券不低于资产净值的5%,确保组合具备较强的流动性,应对日常申赎需求。

二、多样化投资策略提升收益潜力

1.多维度债券投资策略

通过久期策略、收益率曲线策略、类别选择策略和个券选择策略动态调整组合,例如基于均衡收益率曲线评估债券价值,买入内部收益率高于均衡水平的品种,优化收益结构。

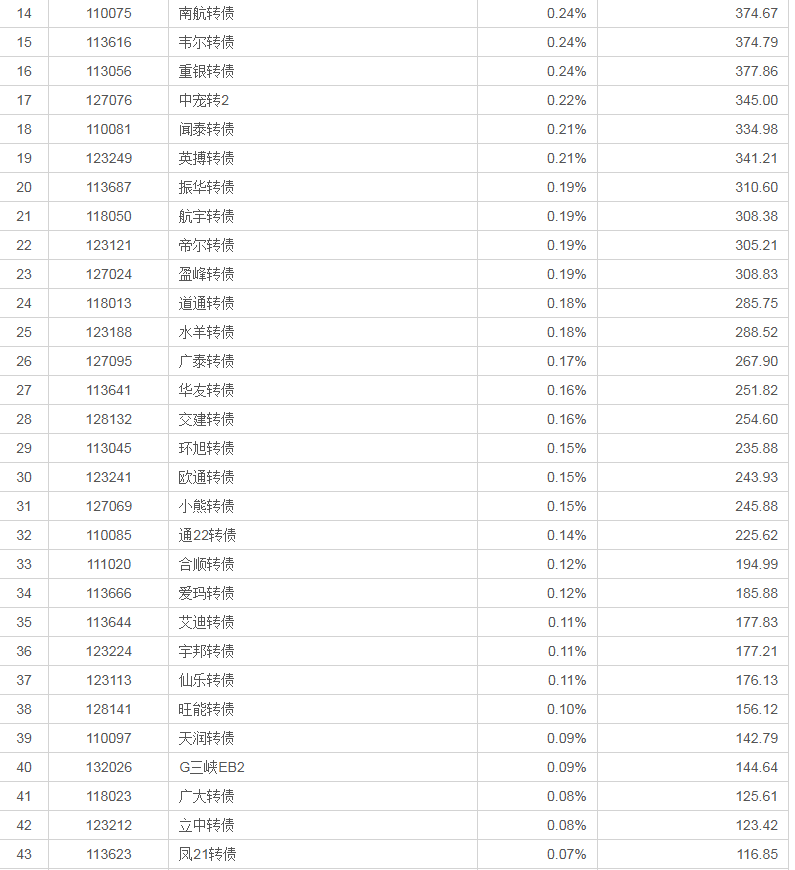

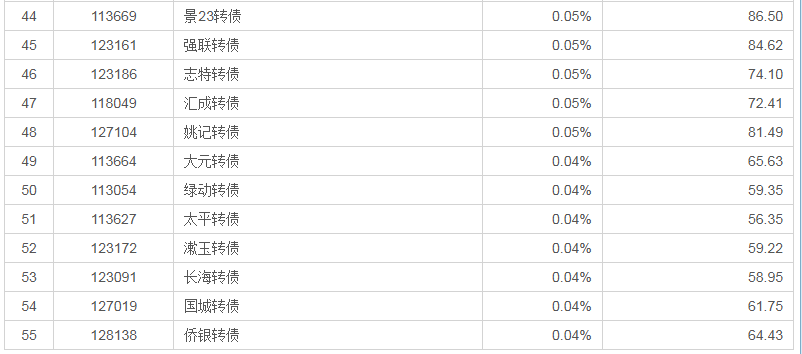

2.灵活的资产配置

投资范围涵盖国债、金融债、企业债、可转债等多种固定收益工具,并可参与股票二级市场投资(比例不超过10%),在控制风险的前提下增强收益弹性。

三、费用结构与运作机制优势

1.C类份额免申购费

作为C类基金份额,申购时无需支付申购费用,持有一定期限后赎回费也可免除,降低短期持有成本,适合中小投资者灵活进出。

2.运作费率透明稳定

基金运作综合费率测算为1.13%/年,费用结构清晰,便于投资者评估长期持有成本。

四、长期业绩表现与风险收益特征匹配

1.风险等级较低

作为债券型基金,其风险与预期收益高于货币基金,低于混合型和股票型基金,适合追求稳定收益的保守型投资者。

2.产品业绩

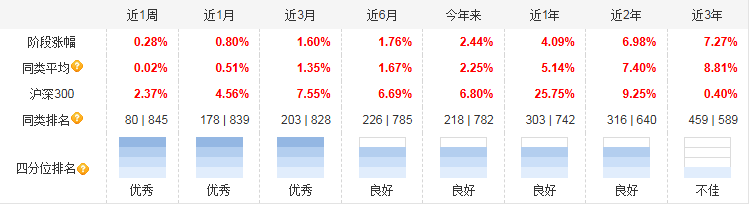

近1月收益率为0.8%;近3月收益率为1.6%;近6月收益率为1.76%;近1年收益率为4.09%;近2年收益率为6.98%;近3年收益率为7.27%;近5年收益率为20.97%。值得注意的是从2013年5月14日成立以来,收益率达到了80.92%。

五、基金管理人与托管机构实力支撑

1.专业管理团队

由国投瑞银基金管理有限公司担任管理人,基金经理具备债券投资经验,历史管理业绩良好。

2.托管机构保障资金安全

中国银行作为托管人,确保基金资产独立运作与资金安全。

3.基金管理人观点

债市策略:国投瑞银基金在2025年6-7月多次提到“债市多头仍在积累”,建议关注“超长债与短债机会”,并指出“中短久期债券或占优”,与该基金“中高等级债券”的投资方向(侧重信用债)一致。

低利率环境适配性:在“低利率下哪类债基更具潜力”的直播中,AI分析指出中高等级信用债基金因信用风险可控、票息相对稳定,适合追求稳健收益的投资者。

国投瑞银中高等级债券C(000070)的核心优势在于低风险资产占比高、策略灵活、费用成本可控,适合风险偏好较低、追求长期稳健收益的投资者,投资者可结合自身持有周期及市场环境动态评估。

国投瑞银中高等级债券C(000070)适合风险偏好保守型至稳健型,追求3%-5%年化收益,能接受短期净值波动。持有周期建议6个月以上,以平滑短期债市波动,享受分红再投资复利效应。投资者可采用定投方式(如每月固定日期买入),分散入场时点风险,尤其在债市调整期分批布局。

#牛市旗手发力!如何把握券商掘金机会?##全球算力需求激增:光模块、PCB猛涨##数字货币活跃 人民币国际化迎新机遇##八月基金投资策略##A股冲击3700点##8月你看好哪条投资主线?##沪指创924行情新高 能否突破3700点?##7月投资总结:我的收益如何了?##两大贴息礼包落地!哪些A股受益?##创新药赛道火爆:机构调研+资金加仓##新藏铁路公司成立 重大基建持续发力##华为将发布AI推理领域突破性成果##宁王主力矿区停产 锂价影响几何?##大牛市真的要来了吗?##下半年行情主线是哪个?#